《GENIUS法案》催化Circle再涨34%:稳定币下一波投资机会在哪里?

周二,参议院正式通过《GENIUS法案》(Stablecoin GENIUS Act),这是一项在稳定币领域具有里程碑意义的法规。该法案不仅为锚定美元的稳定币建立了联邦监管框架,还为私营企业在联邦政府支持下发行“数字美元”明确了合规路径。

随着监管基础逐渐建立,美国财政部长斯科特·贝森特(Scott Bessent)在上周的参议院拨款小组委员会听证会上进一步表示,美国的稳定币市场在未来几年有可能增长近八倍,市场规模有望超过2万亿美元,为整个加密资产生态打开巨大发展空间。

受到立法进展和市场期望提振,稳定币发行商Circle于6月5日上市,并成为首家登陆美股的稳定币发行企业。其IPO首日股价飙升超5倍,标志着市场对稳定币合规化前景和大规模应用潜力充满期待。Circle选择在GENIUS法案临近通过的关键时间节点上市,彰显其商业模式与政策趋势的紧密契合,也强化了投资者对合规稳定币交易和清算基础设施的信心。

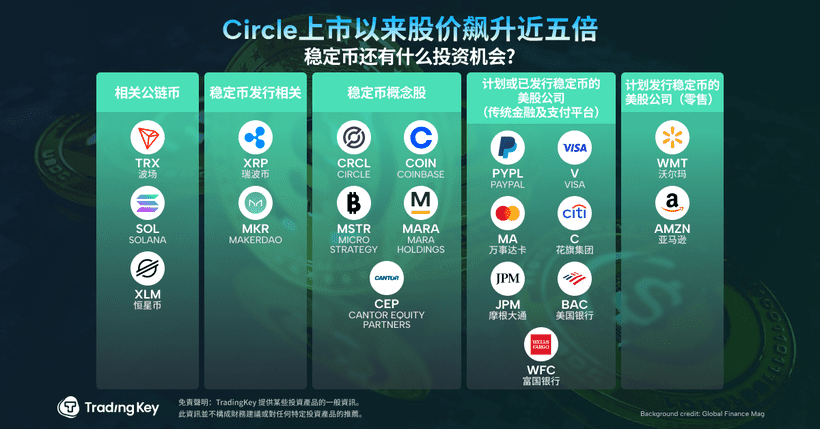

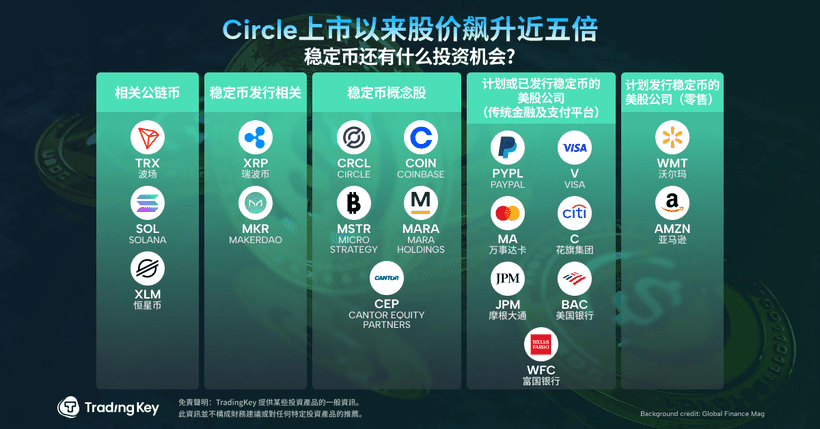

值得注意的是,市场关注的焦点已经不仅限于USDT、USDC等具体稳定币本身,而是将目光投向支撑稳定币运行的区块链生态,以及相关基础设施背后的商业机会。

从链上交易数据来看,波场(Tron)凭借其庞大的USDT发行量和极低的区块链交易手续费,稳居全球稳定币交易主阵地。截至2025年5月,TRON链已支持日均交易笔数超过830万,用户账户总数突破3.06亿,成为目前稳定币转账流通效率最优的公链之一。

与此同时,Solana则因具备更高性能与稳定性,逐渐成为稳定币发行和交易的热门平台。截至年中,其链上稳定币供应总量已从年初的约52亿美元增长至近117亿美元,增长动力主要来自于链上支付、DeFi交易活跃度的同步上升,体现出良好的基本面和机构偏好。

在跨境支付场景中,恒星币(XLM)不断扩大与全球支付巨头的合作规模,已与MoneyGram、Circle等建立合作伙伴关系。凭借其快速、低成本的链上交易优势,XLM的使用需求和机构信任度持续走高。市场普遍预期,若2025年行业整体延续当前发展态势,XLM有望站稳1美元上方,交易活跃度和实用性将显著提升。

去中心化稳定币DAI的表现同样不容忽视。与中心化的稳定币不同,DAI的价值锚定机制依赖以太坊等链上数字资产的超额抵押,无需依赖法币储备。这种运行机制有效规避了发行方信用风险,提升系统透明度。上月数据显示,DAI稳定币市场规模已突破41亿美元,排名全球第五,当前已成为DeFi生态中重要的清算资产选项。

整体来看,投资者对稳定币的配置逻辑开始从“币价”转向“底层结构”,市场关注的不再是稳定币是否维持1:1对价,而是背后所代表的支付效率提升、链上结算生态扩张,以及由此带来的传统金融替代潜力。这也推动了相关概念股的持续升温。

Coinbase(COIN)作为全球最大的合规加密资产交易平台,是稳定币交易和出入金通道的关键枢纽。平台不仅支持USDC发行清算,同时提供给机构稳定币托管、API接入、跨链转账、智能合约调用等服务。在稳定币合规趋势明确背景下,Coinbase的地位被进一步强化,多家投研机构将其定位为“数字金融基础设施核心入口”。

MicroStrategy(MSTR)则因持有大量比特币而受到关注。虽然短期内其财务表现受比特币价格波动影响,但从中长期看,MicroStrategy开始探索比特币资产与稳定币应用的协同模型,通过创新收益计划试图将其重资产结构转化为可持续现金流,这一模式为投资者提供了另类的加密风险敞口。

根据市场研究,Circle目前已占据全球稳定币60%的交易量,也是机构使用频率最高的中心化稳定币。随着其“轻资产高现金流”模型持续放大,再叠加Visa、BlackRock等传统机构的深度合作,以及GENIUS法案等监管政策的强力推动,Circle的盈利能力及市场份额未来具备进一步上升空间。

传统金融巨头也加速入局。《华尔街日报》5月22日消息显示,摩根大通、美国银行、花旗集团、富国银行正在考虑联合发行一个由大型银行共同主导的“联合稳定币”(Joint Stablecoin)项目。这背后主因正是GENIUS法案的政策推动,银行面临着加速数字化转型与支付创新的现实压力。

摩根大通计划通过Coinbase平台发行基于以太坊公链的“JPMD存款代币”,其本质是对商业银行存款的链上映射,用于替代部分传统支付路径。相较中心化稳定币,存款代币对于大型机构用户而言,在转账速度优化的同时,依然能保持与现有银行系统的连接,降低操作风险。美国银行CEO也在公开讲话中确认,正在主动研究稳定币落地可行性。

法国兴业银行同步推进稳定币规划。旗下子公司SG Forge早在2023年便发行了锚定欧元的EURCV稳定币,目前正筹备推出美元版本,以支持企业客户境外支付与财资管理。

消费零售巨头同样不愿错过这一趋势。据知情人士透露,沃尔玛、亚马逊、Expedia等跨国零售企业已陆续展开稳定币相关研究,部分公司已启动初步技术测试。例如沃尔玛曾在GENIUS法案立法阶段积极参与游说,主张在信用卡支付市场引入更多竞争机制,从而削弱Visa和万事达等传统网络的市场垄断地位。沃尔玛长期试图涉足金融服务领域,如今借助稳定币落地正在迎来新通道。

Expedia和其他出行、航空类企业也在评估由商户联盟联合发行稳定币的可行性。背景是,这些零售商每年需向支付卡网络支付数十亿美元手续费,清算过程冗长,资金到账耗时数日,在现金流压力加剧背景下,稳定币能提供T+0的结算效率,特别适合有大量海外业务的商户场景。

亚马逊方面也正在评估自有支付系统引入代币化资产的可行性。尽管短期不一定落地自有稳定币,但其更多考虑通过联盟方式引入外部合规稳定币产品,实现对线上零售与会员积分系统的互联互通,技术上逐步模糊“支付-消费-忠诚-奖励”之间的界限。

稳定币快速发展的影响不仅限于美国本土。中国企业也在积极布局国际稳定币牌照。蚂蚁国际计划在香港申请稳定币发行资质,利用将于2025年8月生效的《稳定币条例》,在跨境支付、财资管理、链上结算等领域拓展业务规模。仅2024年一年,蚂蚁国际通过自建区块链处理资金已超3000亿美元,若未来其中一半由稳定币结算对应,可建立起1500亿美元以上的定向结算场景,显示出稳定币对其业务结构的现实价值。

京东旗下币链科技(香港)已进入香港金管局稳定币发行人沙盒,其稳定币技术方案积极推进中。渣打银行也在牵头组建本地技术合作方,计划推出锚定港元的合规稳定币产品,服务商业地产资金调拨、供应链融资结算等批量型资金流动需求。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51