万家基金耿嘉洲:持仓雷同,在管产品年内集体跌超4%

编者按:2025年5月,证监会《推动公募基金高质量发展行动方案》指出:督促基金公司建立健全与基金投资收益挂钩的薪酬管理制度,对产品中长期业绩差的基金经理,要求其绩效薪酬应当明显下降,更好体现与投资者的“同甘共苦”。

面包财经将逐家透视相关基金经理旗下产品表现,本篇聚焦万家基金。

截至7月25日数据显示(下同),万家基金旗下基金经理耿嘉洲目前在管4只主动权益基金产品(初始基金口径,下同),今年以来均大幅跑输业绩比较基准,几乎垫底市场。

分析发现,耿嘉洲旗下基金二季度末股票持仓有较多重叠,重仓股均涉及海光信息、寒武纪、中际旭创等个股,主要涉及AI算力芯片等板块。

旗下多只在管产品净值下跌、大幅跑输业绩基准,万家基金是否重视持有人利益?

万家人工智能A:年内净值下跌6.68%,表现垫底

万家人工智能成立于2019年1月,系万家基金旗下一只偏股混合型基金。基金在严格控制风险的前提下,通过深入研究并积极投资与人工智能主题相关的优质上市公司,分享其发展和成长的机会,力争实现基金资产的长期稳健增值。基金业绩比较基准为中证800指数收益率*65%+上证国债指数收益率*35%。

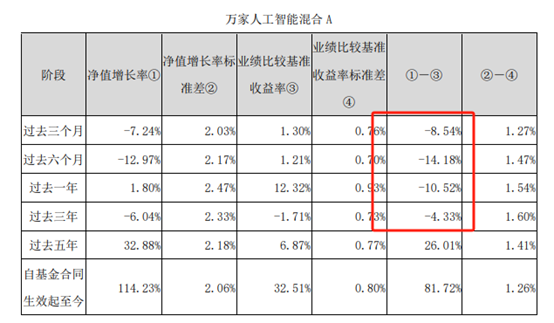

近期披露的二季报显示,万家人工智能A今年上半年净值逆势下跌12.97%,跑输业绩比较基准14.18个百分点。过去一年、过去三年,该基金分别跑输业绩比较基准10.52个百分点、4.33个百分点。

今年以来,万家人工智能A净值下跌6.68%,跑输业绩比较基准超过10个百分点,同类排名4492/4531。

万家人工智能的基金经理耿嘉洲2012年7月入职万家基金管理有限公司,现任权益投资部基金经理,历任投资研究部研究员、专户投资部投资经理、投资研究部基金经理助理。

值得注意的是,从长期来看,耿嘉洲任职万家人工智能A的基金经理以来,累计收益率仍超过66%,年化回报超过10%,排名同类靠前。

二季度末重仓AI算力芯片等板块

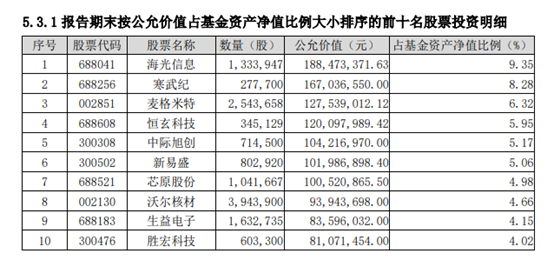

近期披露的基金二季报显示,截至二季度末,万家人工智能权益投资金额占基金总资产的比例为91.21%。

基金经理在二季报中表示:本基金2025年二季度继续保持了成长股的高比例配置,内部配置进行了较多调整:在关税冲击后,随着市场重新意识到北美算力投入并没有因deepseek的不同技术路线而出现缩减,我们重新对北美算力进行了配置,配置品种主要是光模块、PCB和铜等受益于单集群体量继续提升、表观低估值高增速的品种;同时我们减持了多数作为交易仓位的高估值机器人品种和一些二线端侧品种。

从具体重仓股来看,基金二季度末重仓股包括海光信息、寒武纪、麦格米特、中际旭创等企业。

持仓雷同 旗下基金年内净值均下跌

Wind数据显示,耿嘉洲目前在管产品主要有4只(初始基金口径),均为主动权益产品。

截至2025年7月25日,耿嘉洲管理的产品年内净值均出现下跌,大幅跑输业绩比较基准,同类排名市场垫底。

研究基金最新持仓, 4只基金的二季度末股票持仓有较多重叠,重仓股均涉及海光信息、寒武纪、中际旭创等个股,持仓较为雷同。

其中,耿嘉洲旗下万家远见先锋一年持有A年内净值下跌4.51%,跑输业绩比较基准超过10个百分点。拉长时间线来看,耿嘉洲自2023年管理该基金以来,任职回报率为-4.57%,跑输业绩比较基准超过16个百分点,同类排名靠后。

持有人投资一只公募基金关键的一个因素就是看中基金经理的投资能力。旗下产品持仓雷同、跑输业绩比较基准,万家基金相关责任人是否重视持有人利益?是否符合公司“权益投资,长期领跑”的投资理念?

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61