Figma计划下周IPO募资超10亿美元,或重振科技新股市场,释放何种投资信号?

导读目录

Figma计划IPO,拟募资超10亿美元引发市场关注

根据 www.TodayUSStock.com 报道,知名云端协作设计平台 Figma(FIG.US) 计划于下周正式挂牌纽交所,股票代码为 “FIG”。本次IPO定价区间为每股25至28美元,按中值26.50美元计算,公司预计净募资约3.059亿美元,目标估值高达136.5亿美元,完全稀释估值或达164亿美元。

Figma及部分股东拟联合发行约3700万股,其中售股股东出售约2446万股(占比66%),最高募资规模可达10.3亿美元。此次发行将由摩根士丹利、高盛、艾伦公司、摩根大通等知名投行承销。

| 项目 | 数值 |

|---|---|

| IPO定价区间 | $25~$28 |

| 中值定价 | $26.50 |

| 目标估值 | $136.5B(最高$164B) |

| 拟募资总额 | 最高$1.03B |

| 净募资归公司部分 | $305.9M |

募集资金用途明确,聚焦偿债与运营扩张

Figma明确表示,募集资金将主要用于偿还3.305亿美元循环信贷额度项下未偿债务,该笔债务用于解决员工限制性股票单位(RSU)结算时的预扣税与合规支出。

其余资金将用于日常运营及一般企业用途。同时,公司强调,售股股东出售A类普通股所得收益,公司不收取任何款项。

Figma补充道,发行完成后,联合创始人兼CEO Dylan Field 将持有约73.6%的投票权,继续掌控公司战略方向。

Adobe并购失败留下悬念,Circle成功上市带动情绪回暖

此次IPO对于Figma而言意义非凡。2022年,Adobe曾尝试以$200亿收购Figma,但因欧洲和英国监管机构反对告吹,Adobe最终支付了$10亿分手费。此事件引发市场对Figma独立上市潜力的高度关注。

而近期成功上市的加密支付巨头 Circle 首秀优异,其股价强劲表现提振了科技新股氛围,Figma此时上市被视为对IPO市场的一剂强心针。

值得注意的是,Figma还公开披露,其截至今年3月底已向Bitwise比特币ETF投资7000万美元,并计划再追加3000万美元,进一步强化其在科技与加密资产融合领域的形象。

营收增长强劲,AI挑战与国际风险仍存

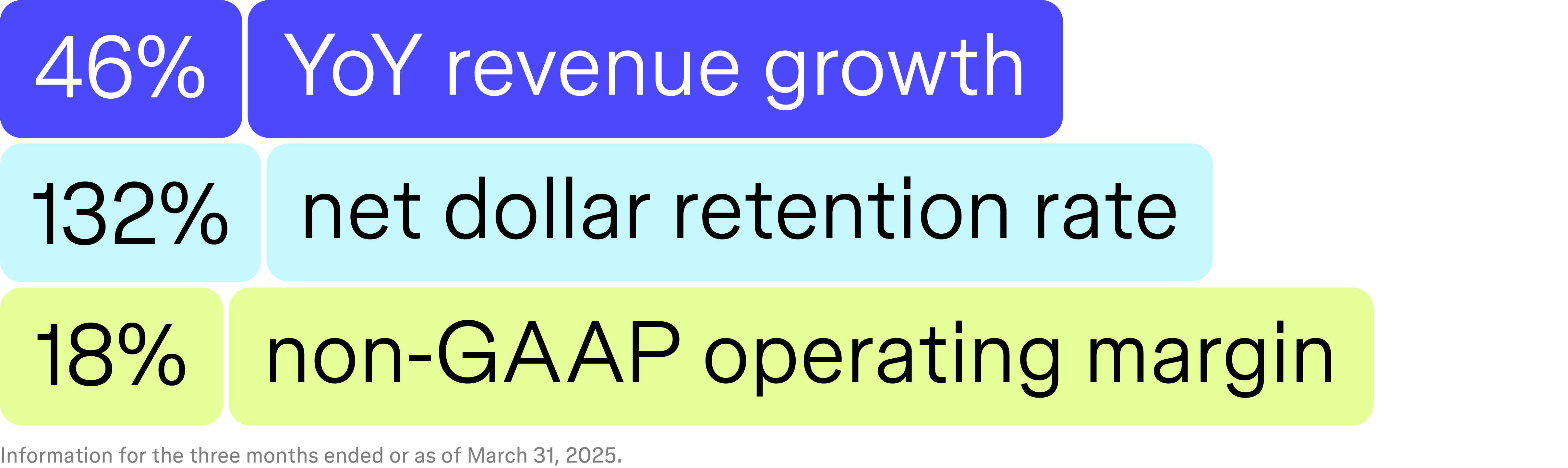

Figma主营云端协作设计软件,客户包括 ServiceNow、Workday、SAP 等大型企业。公司2025年第一季度营收同比增长46%,净利润同比翻两倍,展现出强劲成长势头。

据风险投资公司 Theory Ventures 创始人 Tomasz Tunguz 表示:“Figma的产品即营销,其协作特性带来病毒式用户增长,构建了业内最优销售效率。”

但Figma同时指出数项挑战:

AI设计工具威胁:Figma警告AI可能在中长期内削弱客户对平台的依赖。

国际不确定性:Figma收入大多来自美国以外地区,若遭遇关税/预算削减或地缘风险,可能影响需求。

移民政策限制:美国签证政策曾影响招聘,公司或需调整人才策略。

权威点评与总结

编辑点评: Figma的IPO是一次技术创业企业“单飞”的重要尝试,其业务模式、客户黏性与营收成长性均为亮点。但投资者仍需关注估值压力与科技环境变化对其影响。AI时代下设计工具赛道注定拥挤,Figma能否保持领先,将取决于其在产品、生态和国际化执行层面的持续能力。

Figma是一家在协作与设计交叉点崛起的企业,其上市将成为观察AI驱动设计未来趋势的重要风向标。

相比Adobe时期的并购价,当前估值体现了市场对Figma独立成长能力的审慎信任,但仍需盈利能力兑现支撑。

Figma的社区驱动特性和产品渗透速度令人印象深刻,但IPO后面临的资本市场压力将考验其执行力。

常见问题解答

Q1: Figma的IPO定价区间是多少?

A1: 定价区间为每股25~28美元,按中值26.50美元计算,目标募资约3.059亿美元。

Q2: IPO募资将如何使用?

A2: 募集资金主要用于偿还3.305亿美元债务及未来运营支出。

Q3: Adobe为何未能成功收购Figma?

A3: 该交易遭到欧盟和英国监管机构反对,最终Adobe放弃并支付10亿美元分手费。

Q4: Figma的主要客户与业务模式是?

A4: 客户包括ServiceNow、Workday、SAP等企业,业务模式强调多人在线协作设计。

Q5: 上市后Figma面临哪些挑战?

A5: 包括AI替代风险、国际市场波动、移民政策对招聘的潜在影响等。

来源:今日美股网

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61