业绩差距超120%!医药ETF分歧加剧,如何选择正确方向?

近期医药行业可谓是利好不断!先有阿斯利康溢价全盘收购中国biotech亘喜生物,后有罗氏以超10亿美元的价格获得宜联生物c-MET ADC全球权益。此外,恒瑞HER3 ADC药物喜获FDA快速通道资格。

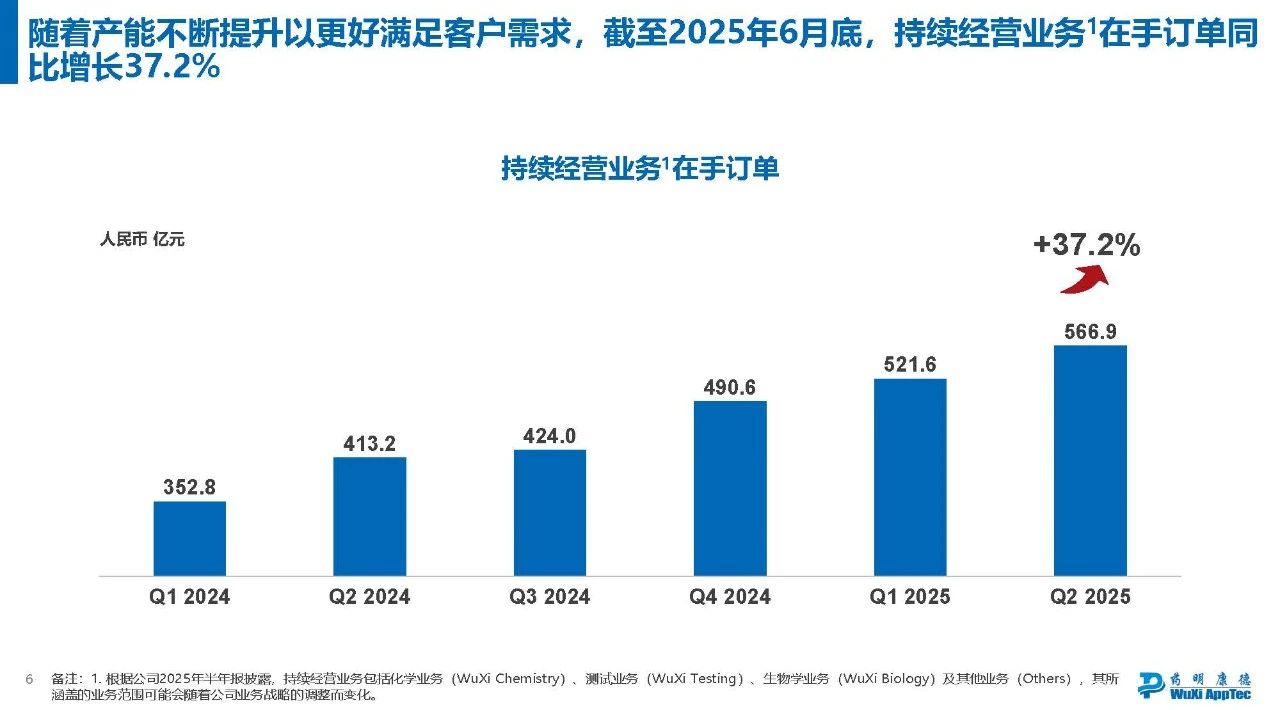

而财报方面,药明康德交出史上最漂亮的Q2答卷,上半年归母净利润85.6亿元,同比增长101.9%。更可观的是,药明康德在手订单数再创新高,可以预期其业绩的增长之路目前还没到顶。

数据来源:药明康德官网

因此,近一段时间关注医疗板块的人逐渐多了起来,因为在创新药的带动下,整个板块渐渐从坑里爬出来了。也让广大“医药人”在时隔4年之后能够再次扬眉吐气。

医药ETF也不能“闭眼入”

于是乎很多投资者也不想错过本轮医药行情,纷纷下场购买相关ETF产品。而医药行业作为市场重要的分支,相关ETF数不胜数,跟踪的指数更是大相径庭:一边是创新药的火爆行情,另一边则是医疗、中药等细分领域的平淡表现。

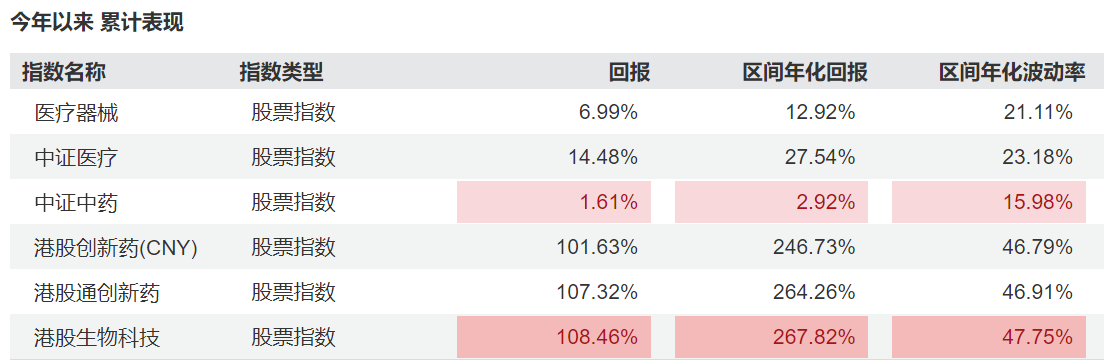

以中证指数为例,截至7月30日,中证港股生物科技主题指数年内涨幅108.46%,领跑所有中证主题指数表现;与创新药相关的中证指数亦位居前列,中证港股通创新药指数年内涨幅为107.32%,中证香港创新药指数年内涨幅为101.63%。

与此同时,中证医疗指数年内涨幅为14.48%,中证全指医疗器械指数年内涨幅为6.99%,中证中药指数年内涨幅仅为1.61%。

中证医药相关指数分化加剧

数据来源:Wind 截至2025.7.30

我们不难看出,医药主题基金年内业绩已明显分化,投资者一旦选错细分赛道,便会有天差地别的投资体验。截至7月28日,涨幅最高的医药类ETF年内净值涨幅超120%,最低者仅为-3.08%,首尾差距已逾 120%。

什么样的医药ETF当前或有高胜率?

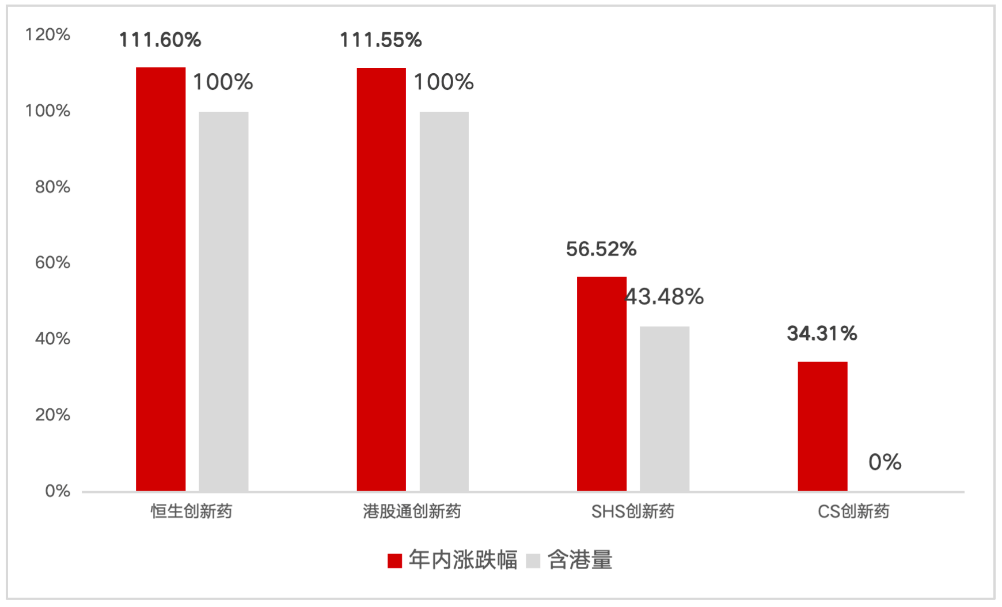

放眼全市场,投资者应该不难发现港股创新药类指数年内表现大幅超越A股创新药类指数,创新药指数的“含港量”直接决定了指数表现。

其一在于港股独特的18A制度塑造了港股创新药资产的稀缺性。港股18A指香港交易所《主板上市规则》第18A章,该制度允许未盈利且无收入的生物科技公司在港股主板上市。因此港股汇集了一批高成长、高潜力的稀缺性创新药资产,在板块向好时往往展现出更强的弹性。

其二在于港股市场获得了南向资金的支持。南向资金是今年港股关键的增量来源,Wind数据显示截至7月29日,今年以来南向资金累计净流入超8400亿港元,不仅超越2024年全年水平,更是创下年度净流入额历史新高。

含“港”量高的医药指数整体表现更优

数据来源:Wind 截至2025.7.29

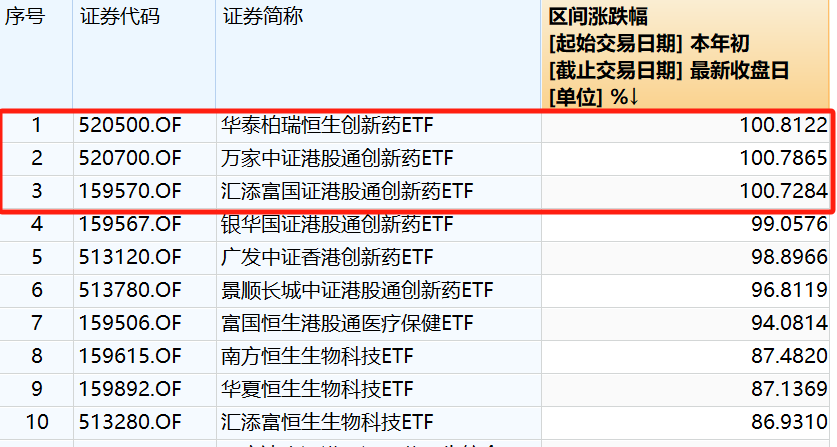

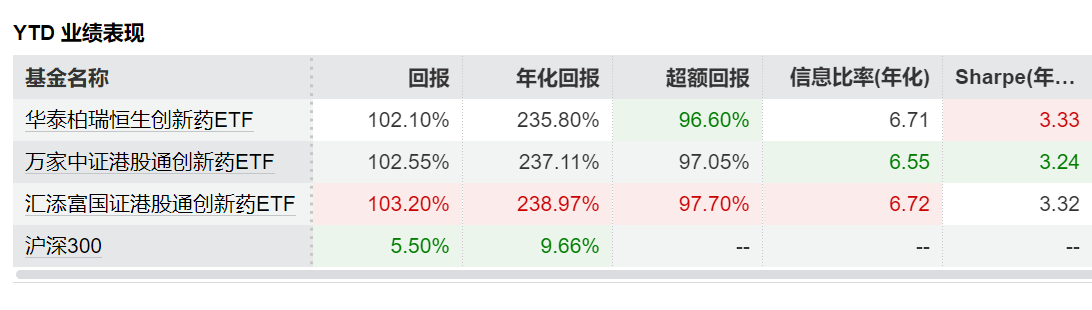

从具体ETF观察的话,华泰柏瑞恒生创新药ETF(520500)、万家中证港股通创新药(520700)、汇添富国证港股通创新药ETF(159570)整体收益都超过了100%,成为场内仅有的三支年内翻倍ETF。

年初至今ETF涨幅榜

数据来源:Wind 截至2025.7.30

而从规模上看的话汇添富这支在规模上优势较为明显,截至目前规模已经突破78亿。而从年初至今的表现来看,华泰柏瑞恒生创新药ETF和万家中证港股通创新药ETF是较为突出的选择。

华泰柏瑞恒生创新药ETF在年化回报、超额回报、信息比率、Sharpe比率、Alpha和Sortino比率等方面均优于其他同类基金,展现出较强的盈利能力与风险调整后的回报能力。

万家中证港股通创新药ETF同样表现出色,尤其在回报率上略高于华泰柏瑞,同时其信息比率和Sortino比率也处于较高水平,说明其在控制下行风险方面具有一定优势。

数据来源:Wind 截至2025.7.30

最后还是要提醒一下投资者,尽管创新药相关ETF近期价格屡创新高,但短期风险正在积聚。

相关机构指出,多只港股创新药ETF年内最高涨幅已超90%,其交易拥挤度极高;创新药板块本身具备高弹性特征,基金净值波动剧烈,易诱发投资者追涨杀跌,放大亏损;创新药存在研发失败等风险,国际化BD虽亮眼,但FDA(美国食品药品监督管理局)审批延迟、临床失败等‘黑天鹅’事件不可忽视。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61