宁王:价格鏖战,能否破出国内内卷困局?

2025年7月30日晚,$宁德时代(03750.HK) 公布 2025 年第二季度业绩。来看重点:

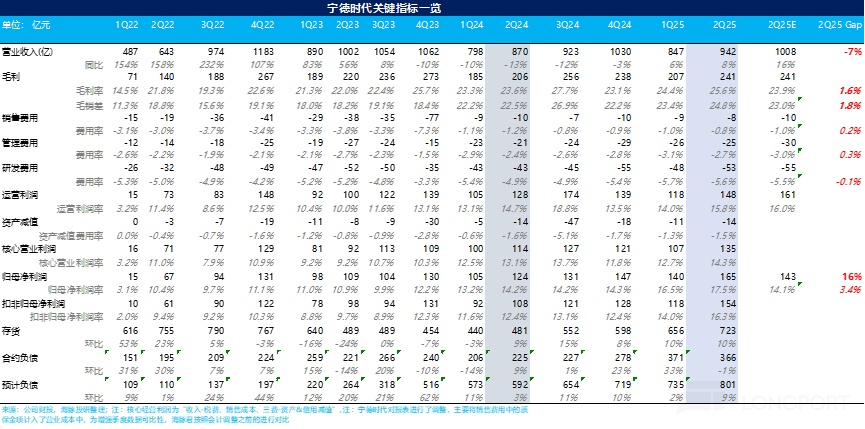

1. 收入低于预期,主要由于电池单价仍在下滑:二季度宁德时代收入端大幅低于预期,主要由于二季度电池单价仍呈现下滑趋势, 而市场原本预计由于碳酸锂价格基本企稳,以及欧洲动力电池出货的贡献,能对冲国内价格战的逆风趋势,但仍然被国内动力/储能价格战所拖累。

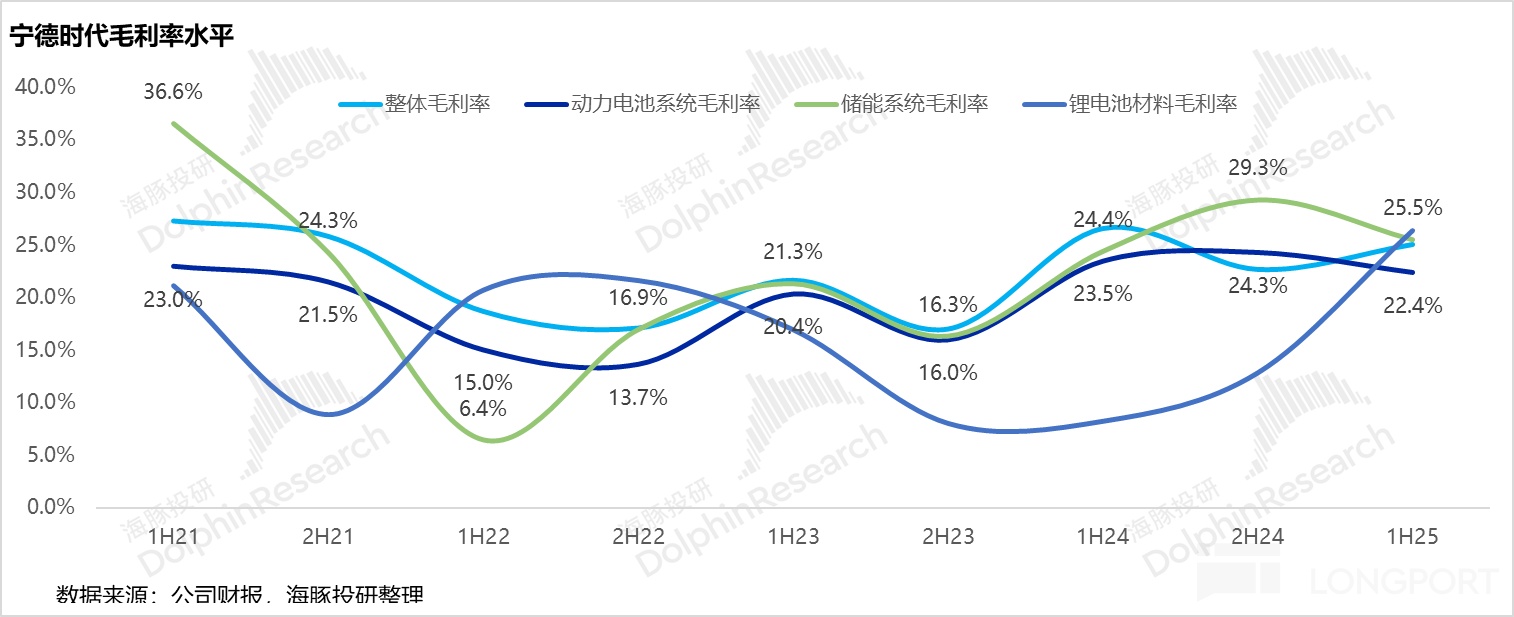

2. 毛利率端虽环比增长,但主要由电池材料毛利率提升贡献,核心的电池业务毛利率仍然还在下滑:从宁王毛利率水平来看,2025年上半年整体毛利率25%,环比2024年下半年环比上升了2.3个百分点,但在最核心的电池业务上,整体电池业务毛利率从2024年下半年25.2%环比下滑2个百分点至今年上半年23%,其中储能电池业务毛利率下滑更严重,仍然主要受到国内价格站影响所拖累。

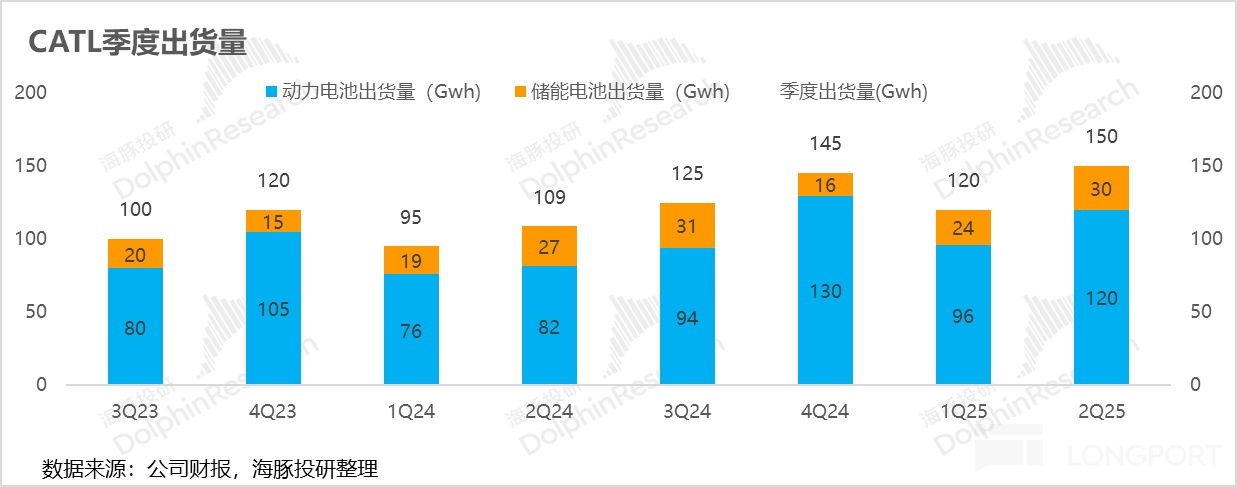

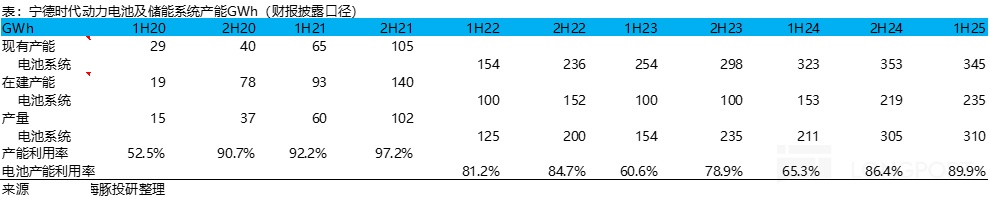

3. 但宁王整体产能利用率又回到了高位水平:从最关键的产能利用率数据来看,宁王的产能利用率自2024年下半年以来一直处于不错的水位,维持在85%+的高位,2025年上半年产能利用率水平达到了90%,环比2024年上半年上行了25个百分点。

海豚君认为,宁王产能利用率的提升主要受益于锂电行业层面整体景气度不错的趋势和欧洲动力电池的出口量在提升,以及宁王开始参与价格战,用低价抢占市场策略。

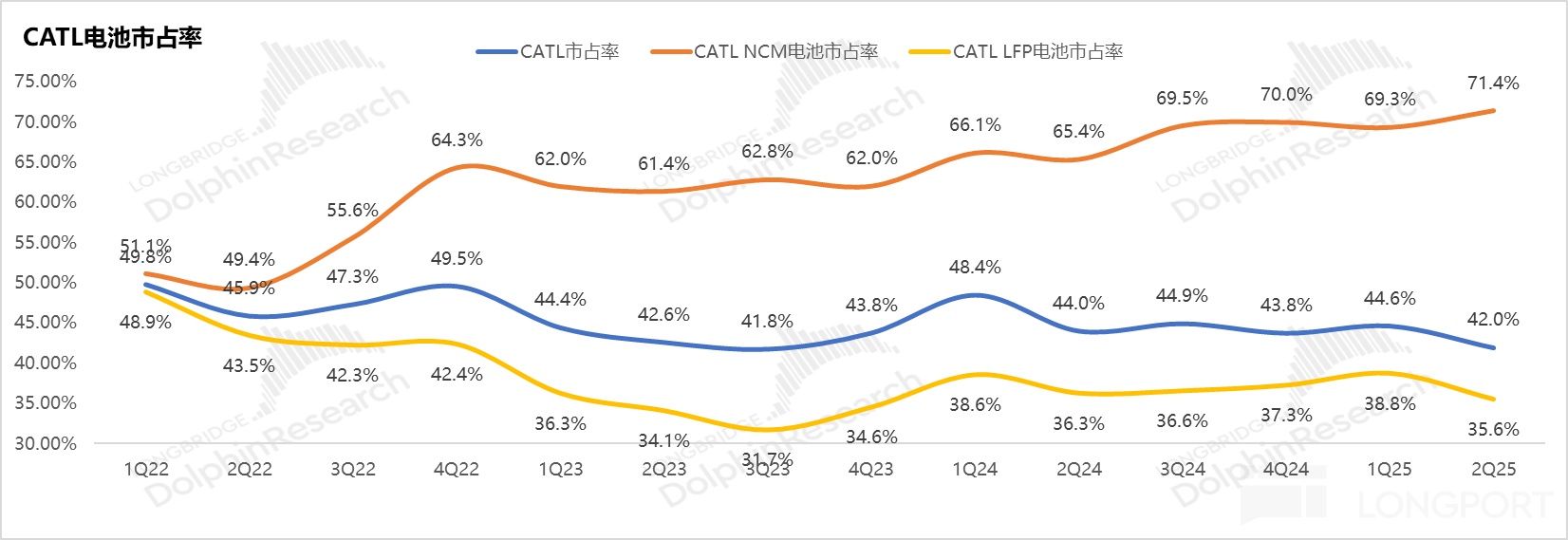

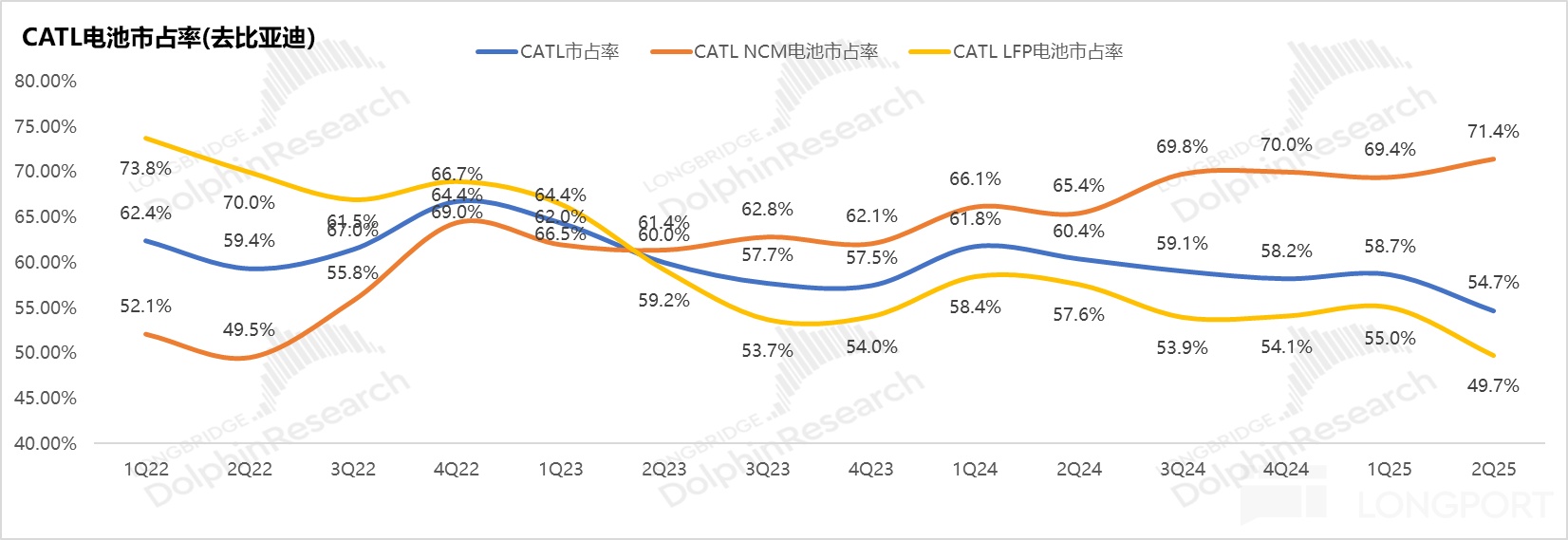

4. 但低价策略下国内动力电池市占率仍在下滑,下游需求对低价LFP电池高增趋势不改,宁王仍然很难在国内市场跑出自身alpha, 更多还是看锂电行业的beta底部反转以及海外的增量:低价策略下,宁王在国内动力电池市占率仍然还在下滑,主要由于LFP电池的份额还在被二线电池厂商抢走,背后仍然隐含的是国内LFP电池仍然低价竞争较为严重,而宁王自身也处于一代的神行和二代神行电池换代期中。

但好在“反内卷”下可能会对电池价格战也会加以管控,宁王国内动力电池的市占率预计继续下滑幅度不大,但在下游应用仍然对低价LFP电池高增的需求趋势不改下,宁王很难在国内动力市场跑出自身的alpha趋势,更多的受益于国内锂电行业的beta从底部回暖以及欧洲动力出口的高增。

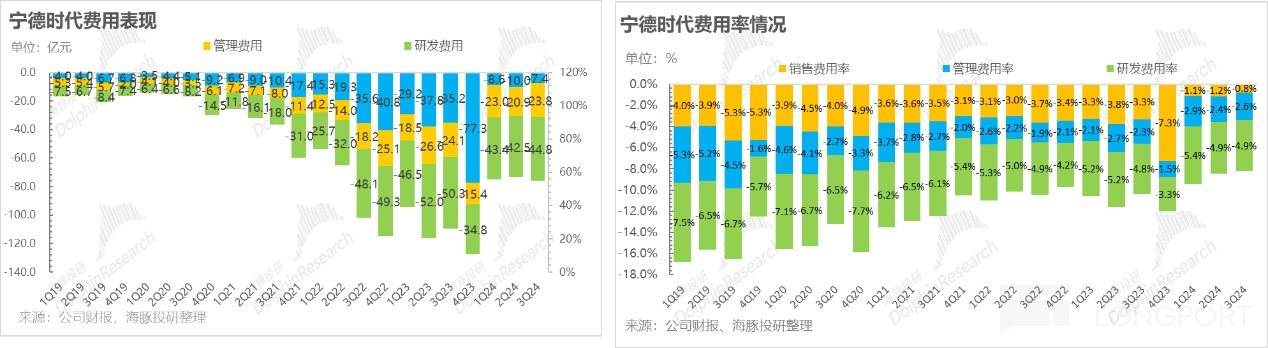

5) 归母净利端由于毛利率的环比上行,及三费的严控,基本符合预期水平:本季度宁王在收入不及预期时,仍然通过继续严控三费水平(尤其是对管理费用端的严控,本季度管理费用仅25亿,低于市场预期30亿),同时资产减值仍然处于相对低位水平,最后带来了净利端的释放。

二季度归母净利165亿元,环比上行了25亿元,其中扣非归母净利154亿元,基本也符合市场预期的155-160亿元。

海豚君整体观点:

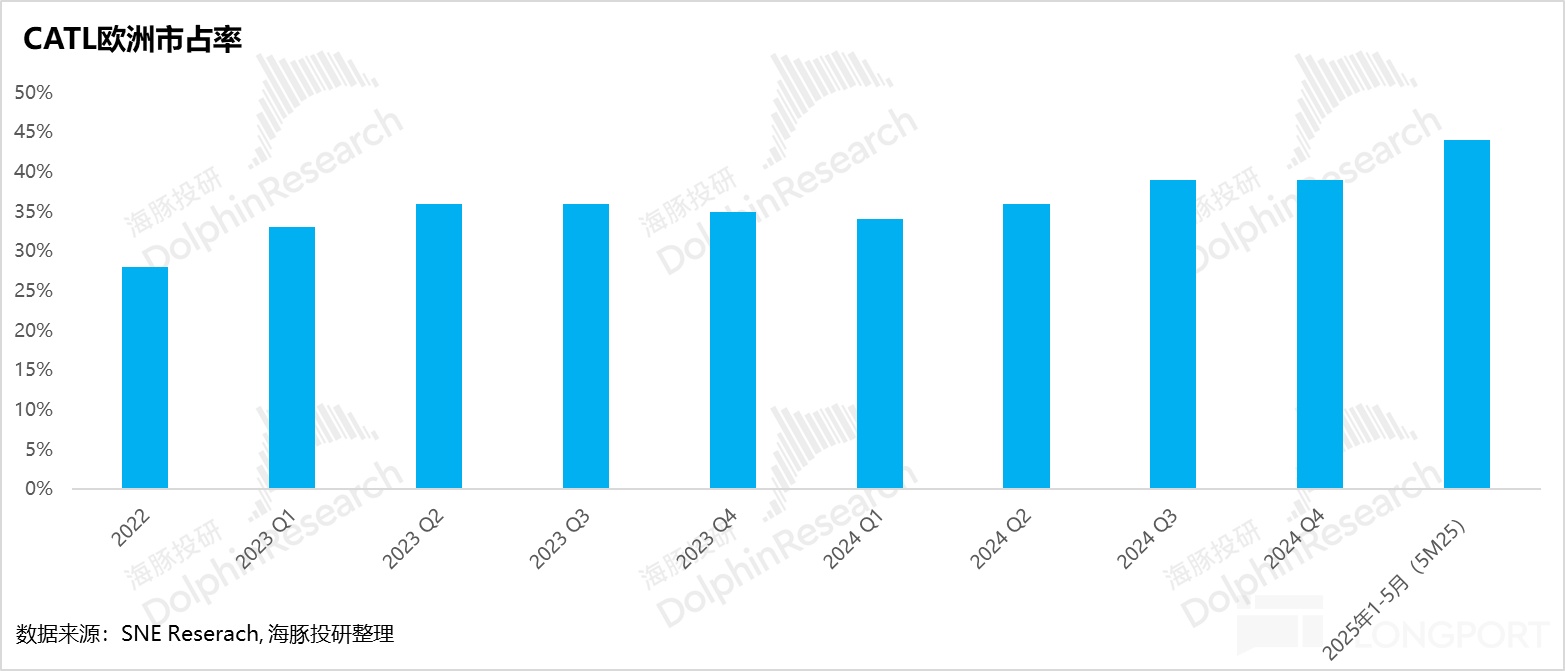

从宁德二季度业绩来看,相较于已经处于高位的股价,这份财报表现一般,市场本来预计由于宁王欧洲动力电池出口表现不错(欧洲2025年1-5月新能源车渗透率在加速,而宁王在欧洲的市占率也在继续提升),出口动力电池单价水平更高,会抵消国内市场LFP电池仍然陷入低价竞争的逆风趋势(LFP电池本身壁垒性相比NCM电池会更弱)。

但本季度实际的动力电池单价仍然还是处于持续环比下滑趋势,低于预期,可能背后隐含的是宁王开始参与和同行的价格战,也被迫在LFP电池上用低价抢占市场的策略,尤其在目前处于一代神行和二代神行的产品切换期中,而储能电池国内的价格战情况可能更加严重。

所以最后在电池单价环比下行时,毛利率上行是主要由电池材料毛利率提升来稳住,而核心的电池业务的毛利率仍然还在处于下行轨道中。

最后扣非归母净利端在毛利率的环比上行(电池材料毛利率提升带来),以及对三费端的严控趋势下,扣非归母净利154亿,基本和大行预期的156亿持平。

但好在对下半年展望来看,海豚君预计下半年预计锂电行业景气度仍然处于不错水平,宁王也在提前为下半年备货:

1) 下游乘用车需求侧在下半年有所保障:

a. 乘用车端:2025年可能需要开始对新能源车加收购置税,再叠加国补政策是否延续的不确定性,可能会出现2025年下半年下游新能源车需求端的抢装效应;

b. 商用车端:2025年下半年商用车预计可能持续受益于以旧换新补贴政策,同比高增趋势可持续

2) 动力电池行业仍然也受益于国内政策层面“反内卷“政策,供给端预计可能会出现对落后产能的控产:此次反内卷对于锂电行业预计政策核心内容聚焦于控产+提价,所以在供给端可能也会出现对落后产能的控产,所以整体锂电行业供需关系预计也维持在一个相对平衡的状态。

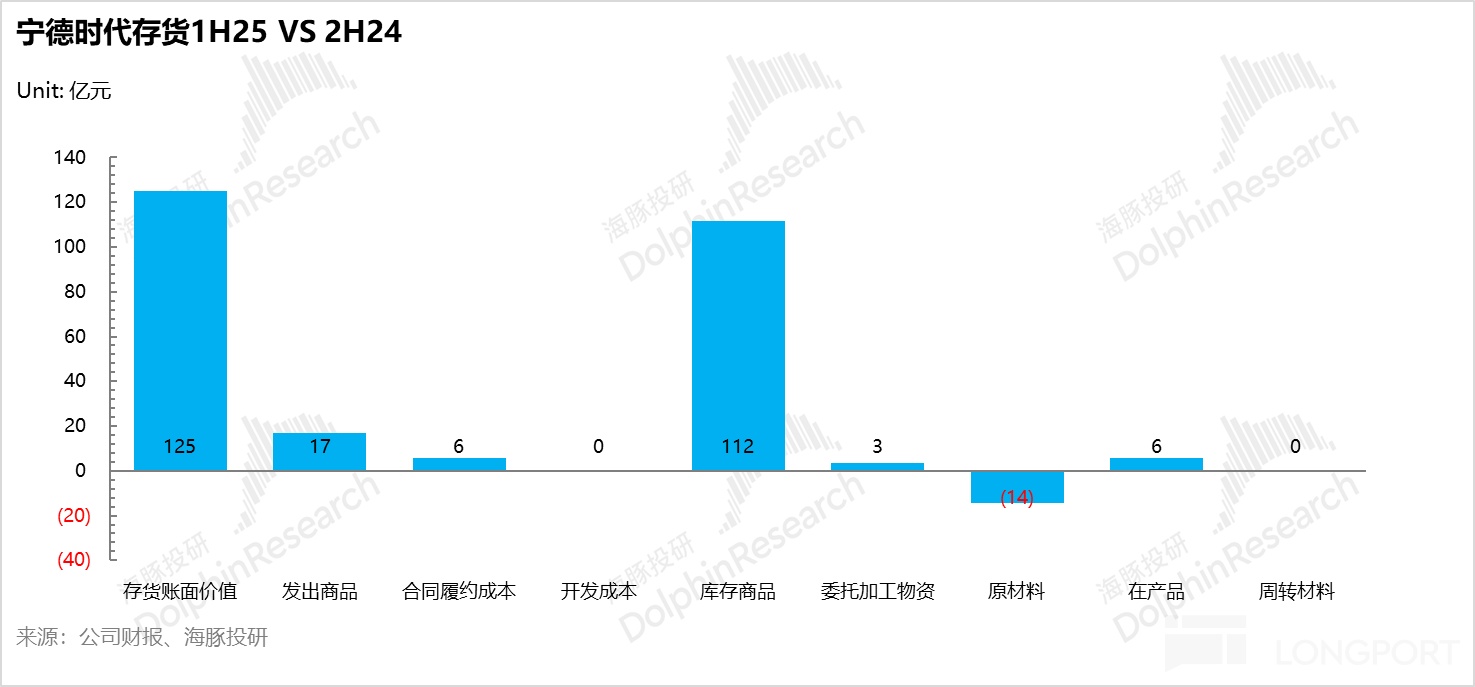

2. 宁王也在提前为下半年备货:

二季度存货水平继续高增,相比2024年下半年环比提升125亿元至1H25 723亿元,其中存货中增加最多的是库存商品,宁王解释发出商品和成品库存都有指定客户,属于良性库存,预计在为下半年提前备货。

因此,海豚君认为,只要国内下游动力电池应用端对低价LFP电池的需求提升趋势不改,宁王很难在国内动力电池端有提市占率的的alpha逻辑,但可能会受益与但可能会继续受益于国内锂电行业的beta从底部回暖以及欧洲动力出口的高增。

如果按照海豚君预期的今年出货量在620-630Gwh的假设下(已经包括对欧洲的增量假设),宁王港股对应目前2025年的P/E倍数在25倍左右,已经打到一个相对高位的水平,而对应的A股的目前P/E倍数大概在18-19倍左右,估值也相对合理水位,上行空间目前看来可能已经相对有限。

目前港/A股仍存在45%左右的价差主要由于:

1)流动性低:IPO中大部分股份被锚定投资者锁定(11月解禁)

2)外资偏好:CATL是海外投资者最重仓的A股,部分基金因合规要求只能持有H股。宁德时代是全球动力电池龙头,港股市场同类标的稀缺,H 股上市成为资金追逐的核心资产,带动溢价。

3)被动资金与指数纳入预期

宁德时代 H 股已经被纳入 MSCI 指数,市场预期对宁王快速纳入恒生指数有一定预期,会吸引大量被动资金配置,从而提升 H 股估值。

以下为正文:

一、整体表现:收入端大幅低于预期,主要由于二季度电池单价呈现下滑趋势

1. 收入端被电池单价下滑所拖累, 呈现量升价减趋势:

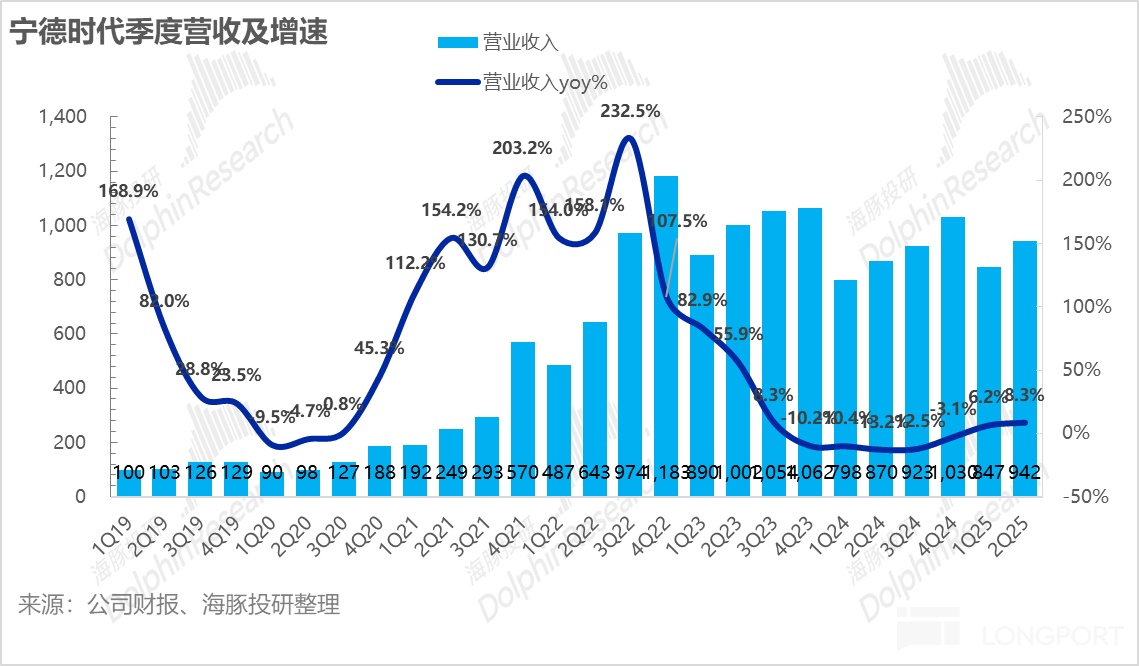

2025年二季度单季收入942亿,虽然恢复了同比正增长的趋势(同比增加8%),但仍然低于市场预期1008亿以及部分大行预期1047亿。

而本季度收入低于市场预期的背后,主要由于二季度宁王的单价还在继续下滑,电池出货量在整体电池行业景气度还不错时,宁王的表现也基本达到市场预期上限,具体来看:

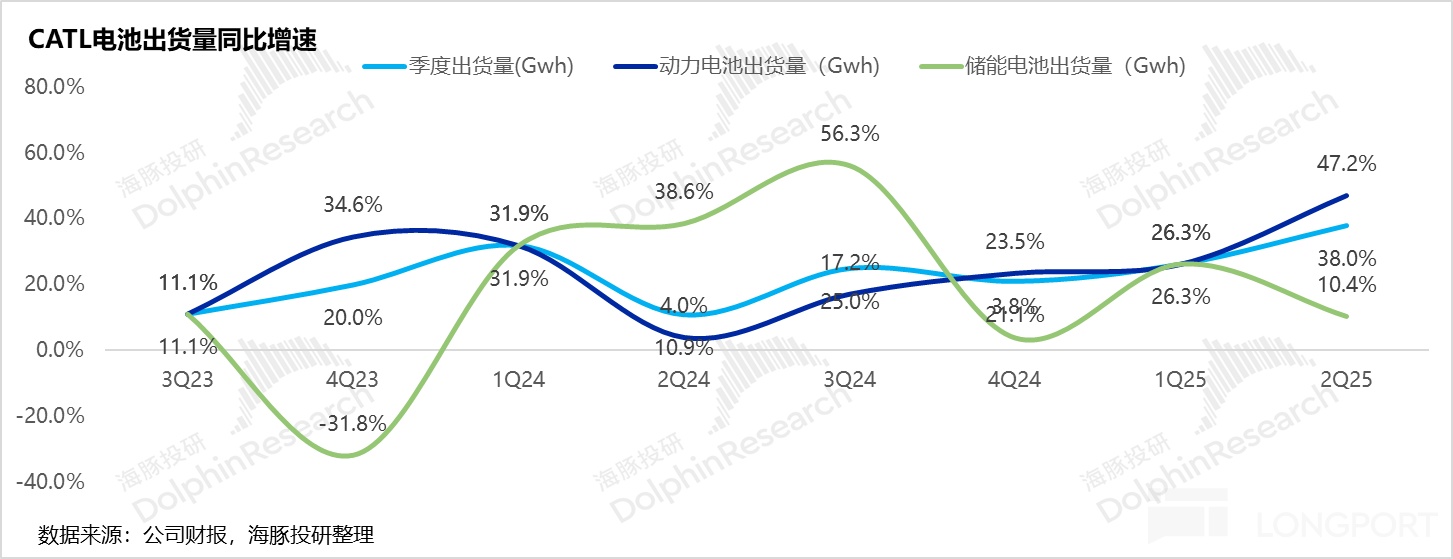

a. 电池出货量:动力电池出货继续保持不错的增速

本季度电池出货量150Gwh, 基本打到市场对于本季度出货量预期的上限140-150Gwh, 其中:

动力电池出货120Gwh, 同比增速达到47%,继续呈现高增趋势。

储能出货30Gwh, 虽然同比增速有所放缓,但好在本季度没有大幅受到美国关税不确定性的影响,上半年储能海外出货量占比仍然超过一半。

b. 电池单价仍然还在环比下滑,宁王可能开始采用低价抢市场策略:

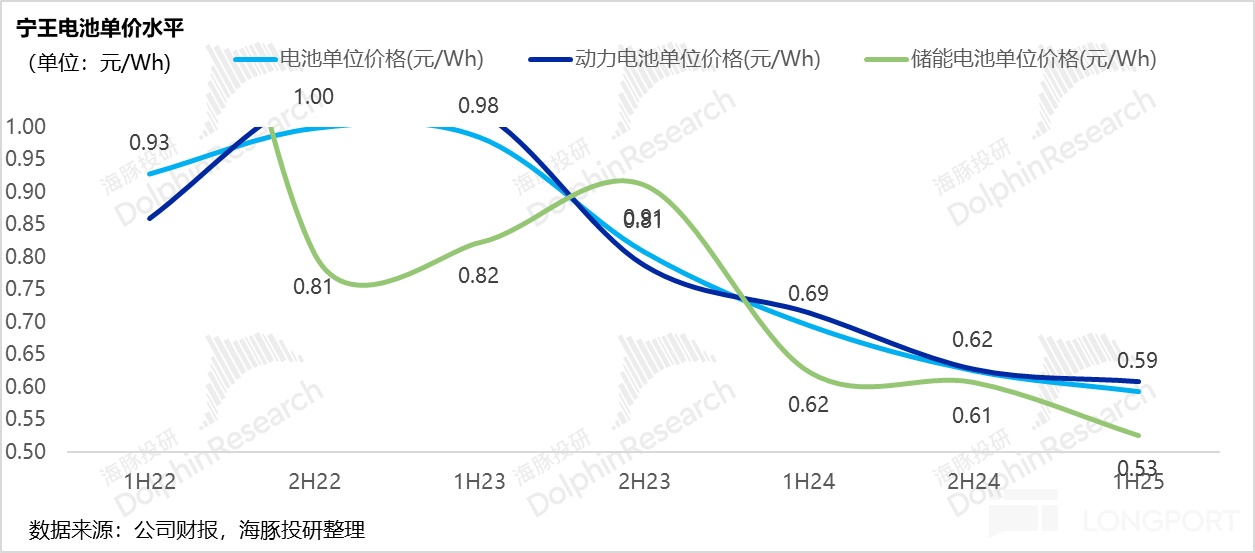

电池单价方面,据海豚君预计,二季度电池单价已经从上季度的0.63元/wh环比下滑到本季度0.56元/wh,在上游原材料碳酸锂的价格幅度下滑不大时,单wh收入的环比降幅已经达到11%,结合上半年的高产能利用率水平,海豚君预计可能在于宁王本季度开始参与和同行的价格战,采取用低价抢占市场的策略。

从2025年上半年的动力和储能单价表现来看,储能电池的单价压力更大:

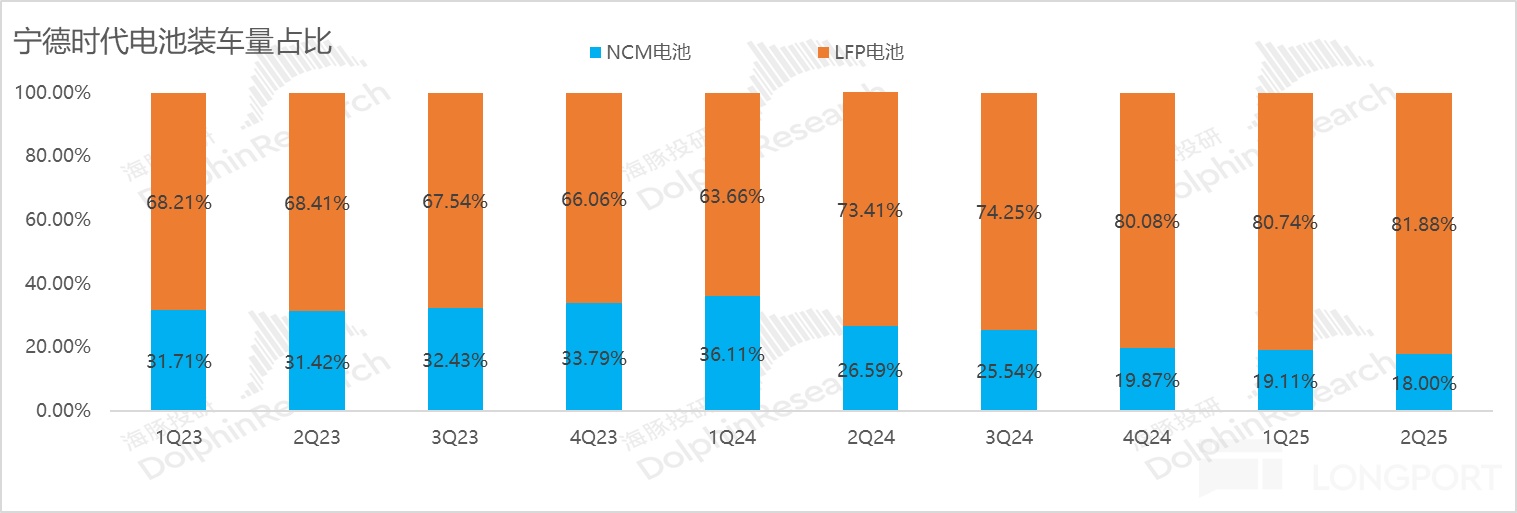

1)动力电池低价LFP占比持续提高,下游车企成本压力仍然很大,动力电池单价水平仍在下滑:

从动力电池单价表现来看,动力电池的单价从2024年下半年0.63元/Wh环比下滑到2025年上半年0.61元/Wh, 一方面由于国内市场仍然对于低价LFP电池的需求持续提升,所以宁王出货结构中同样也呈现了LFP电池占比提升的趋势(宁王国内电池装车量LFP电池占比从2H24 65%环比提升至1H25 70%),拉低了动力电池的出货单价。

而本季度市场本来预期由于宁王欧洲动力电池出口表现不错(欧洲2025年1-5月新能源车渗透率在加速,而宁王在欧洲的市占率也在继续提升),出口动力电池单价水平更高,会抵消国内市场LFP电池仍然陷入低价竞争的逆风趋势(LFP电池本身壁垒性相比NCM电池会更弱)。

但本季度实际的动力电池单价仍然还是处于持续环比下滑趋势,低于预期,可能背后隐含的是宁王开始参与和同行的价格战,也被迫在LFP电池上用低价抢占市场的策略,尤其在目前处于一代神行和二代神行的产品切换期中。

2)储能电池的单价下滑幅度更严重:

从储能电池的单价水平来看,储能电池的单价从2024年下半年0.61元/Wh已经环比下滑至今年上半年0.53元/Wh, 环比降幅达13%,而这个单价下滑还是在宁王储能电池出口端占比在1H25仍达到了超50%的情况下,可以预见国内储能由于技术门槛相比动力电池更低,竞争更为充分, 导致了价格战情况更加严重,所以宁王储能电池的单价下滑幅度更为严重。

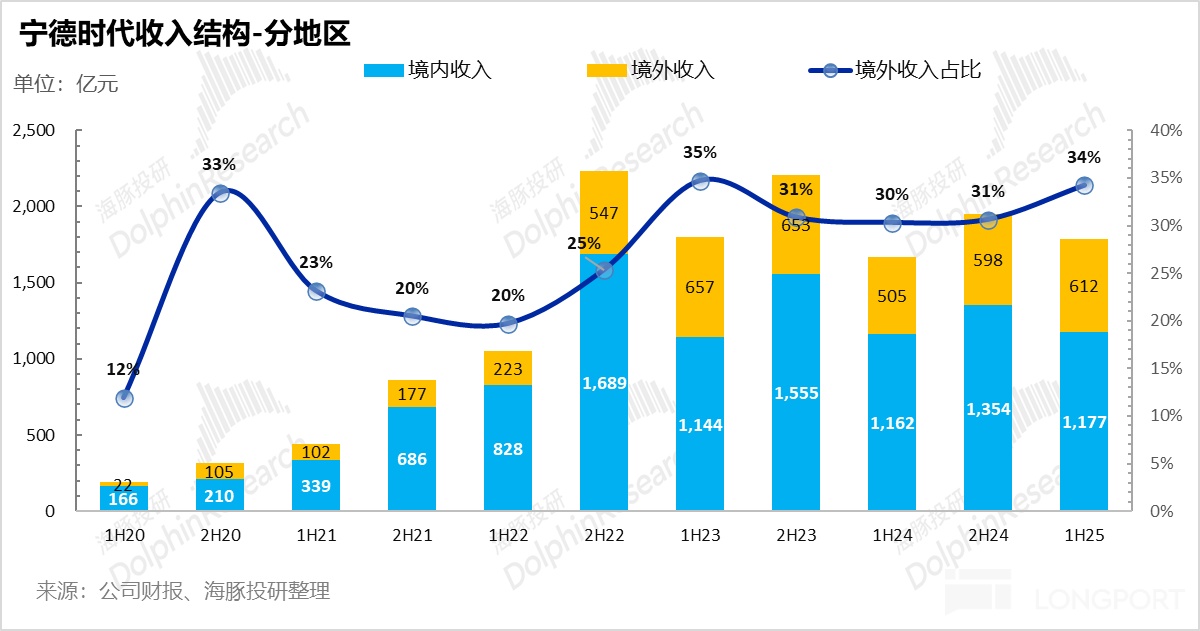

同样从宁王收入分地区占比可以验证,今年上半年的境外收入占比已经环比提升到34%,预计由于海外尤其是欧洲动力电池出货的增长,以及储能电池的海外出口所带动,但宁王整体电池端的单价水平仍然从0.62元/Wh环比下滑至0.59元/Wh, 背后仍然反映的是国内无论是动力还是储能电池都仍然处于低价竞争中,LFP动力电池和储能电池下游应用端会更看重性价比。

而在销售返利方面(作为收入端的冲减,价格联动机制下公司向下游提供的资金返还),由于碳酸锂价格本季度仍然还在下滑,所以海豚君预计本季度销售返利36亿元左右,占收入的比例达到4%,也进一步拉低了本季度的电池单价。

2. 毛利率端虽环比回升,但核心的电池业务毛利率在环比下滑:

从宁王毛利率水平来看,2025年上半年整体毛利率25%,环比2024年下半年环比上升了2.3个百分点,但在最核心的电池业务上,整体电池业务毛利率从2024年下半年25.2%环比下滑2个百分点至今年上半年23%。

拆分来看,储能电池业务的毛利率下滑更为严重:

动力电池毛利率环比下滑2个百分点至2025年上半年22.4%,而储能电池毛利率环比下滑4个百分点至2025年上半年仅25.5%,核心原因仍然由于电池单价端的下滑。

但宁王整体毛利率仍然呈现环比提升趋势,主要由于锂电池材料的毛利率呈现大幅环比提升趋势,从2024年下半年12.8%环比提升14个百分点至2025年上半年26%,而宁王电池材料业务主要涉及回收拆解及上游前驱体,毛利率上行的核心原因在于受到国际事件导致的金属价格的上涨,公司预计虽然该业务,长期毛利率虽难维持高位,但因资源稀缺仍会处于相对较高水平。

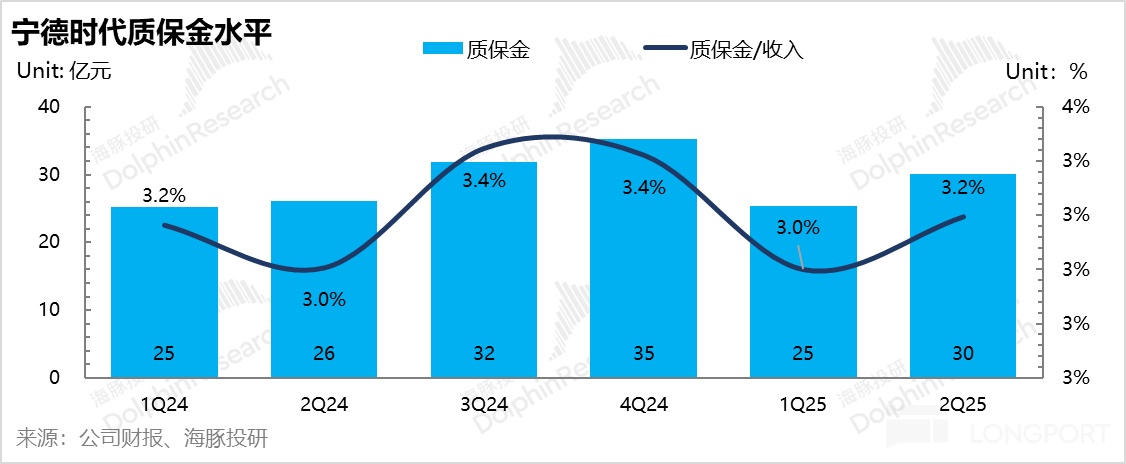

而本季度质保金30亿(计入销售成本中),占收入端的比例为3.2%,对销售成本和毛利率端拖累不大,属于正常计提。

二. 但锂电行业层面整体景气度不错,宁王产能利用率水平又恢复到了高位

从最关键的产能利用率数据来看,宁王的产能利用率自2024年下半年以来一直处于不错的水位,维持在85%+的高位,2025年上半年产能利用率水平达到了90%,环比2024年上半年上行了25个百分点。

海豚君认为,宁王产能利用率的提升主要受益于锂电行业层面整体景气度不错的趋势和欧洲动力电池的出口量在提升,以及宁王开始参与价格战,用低价抢占市场策略:

① 锂电行业整体景气度不错:

从宁王基本盘的国内动力电池来看,整体景气度处于相对不错的水平。

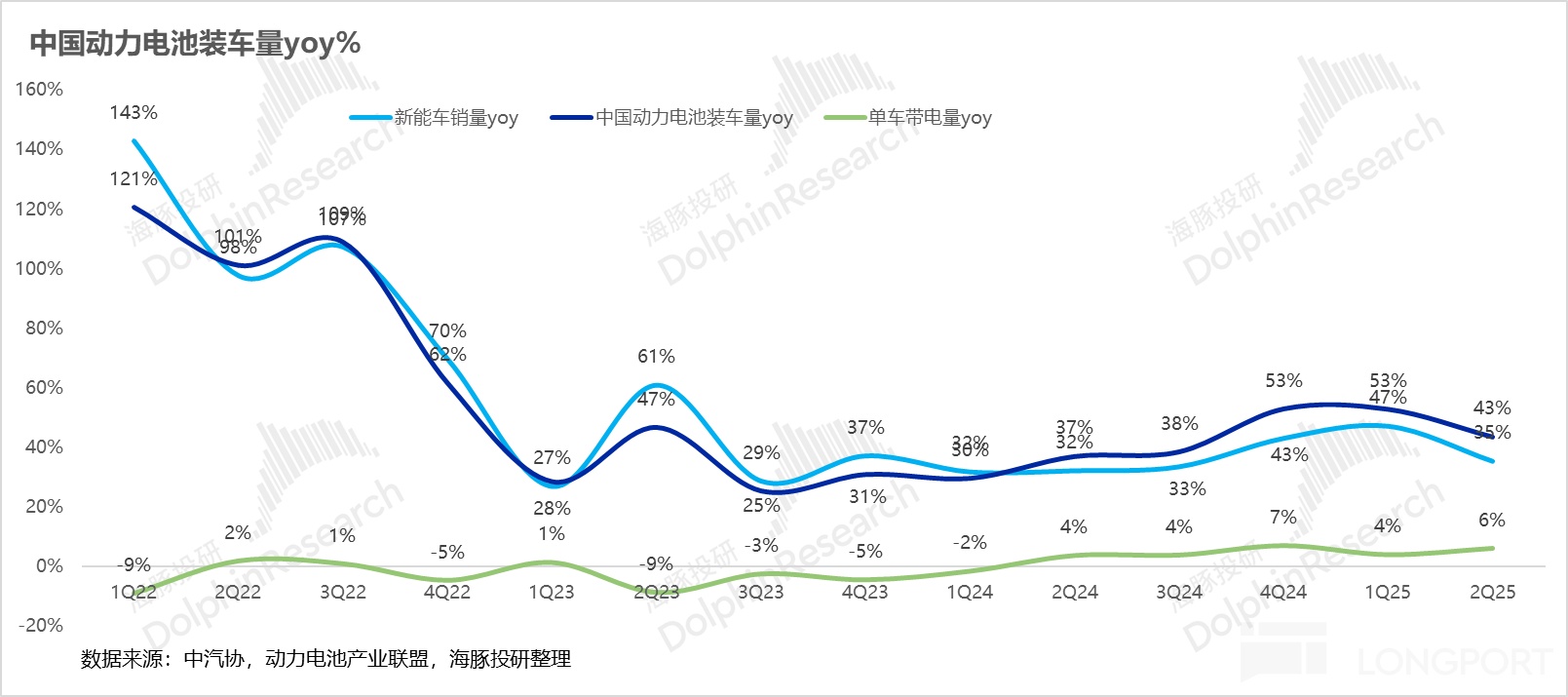

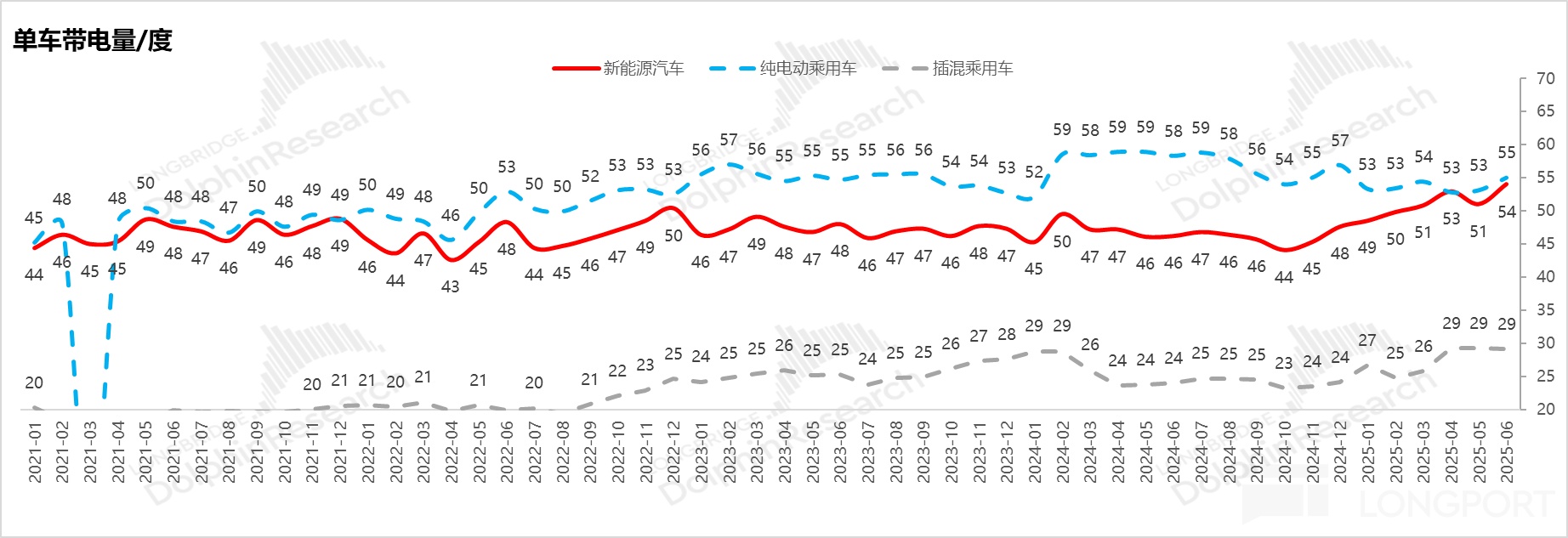

2025年二季度,国内动力电池装车量同比增速达43%,需求端的同比增速又继续恢复到一个不错的水准,其中下游新能源车销量同比增速达到35%,整体增速还可以,但单车带电量增速达到了6%,主要受益于:

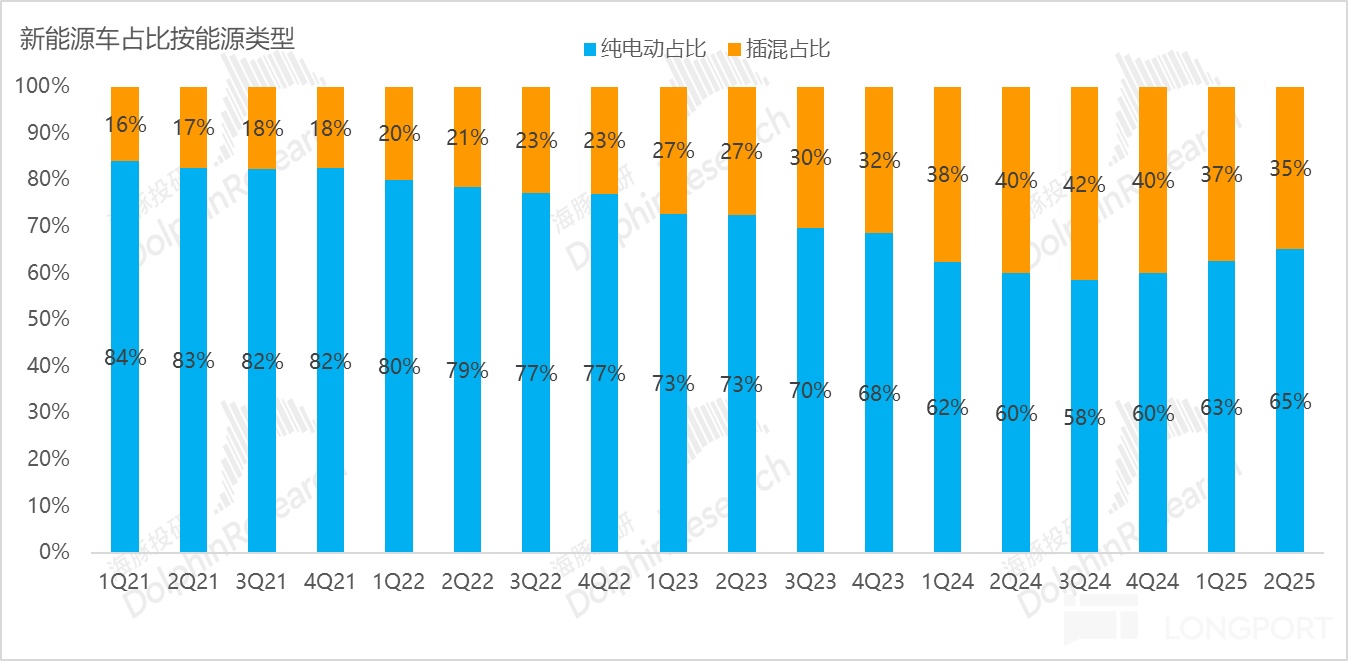

a. 今年单车带电量更高的纯电车型的占比开始呈现回升趋势;

b. 插混车型的单车带电量呈现持续增长趋势,而插混车型的电池容量持续变大也会逐渐成为今后两年的趋势(插混车型逐渐从大油箱+小电池向小油箱+大电池趋势过渡);

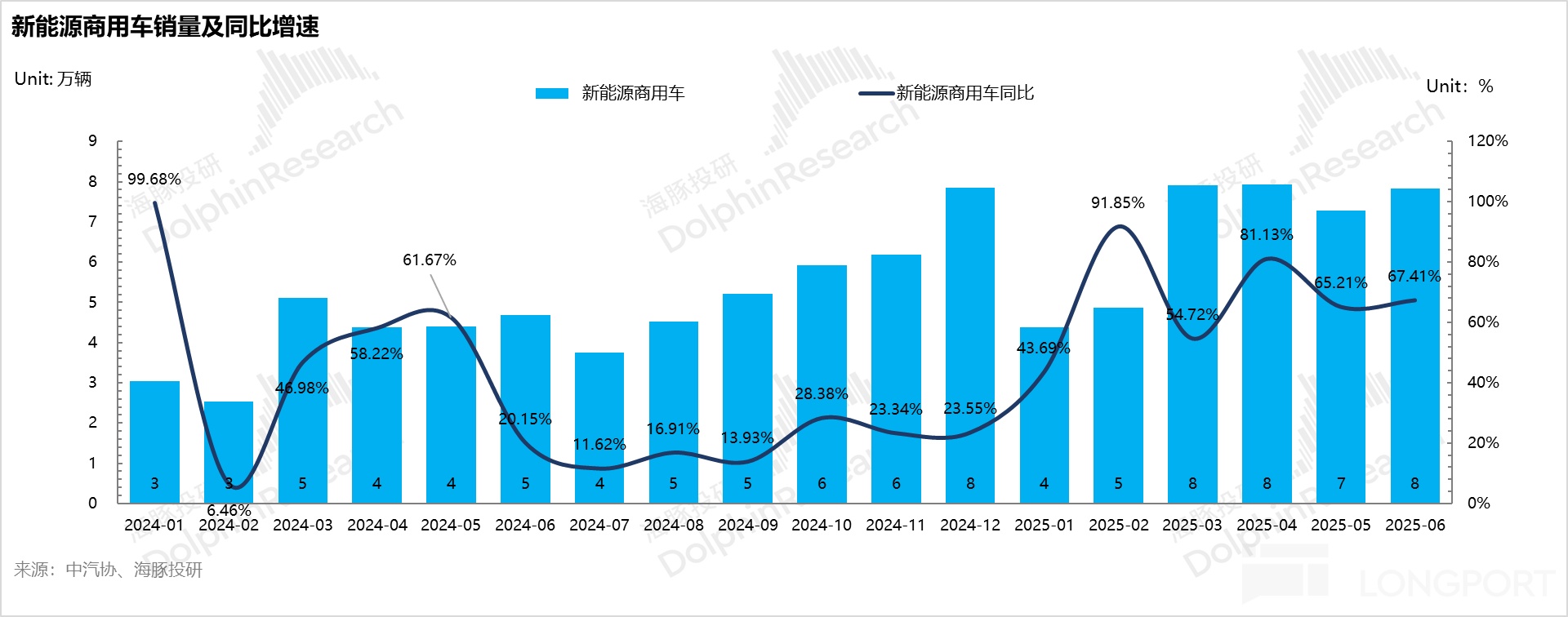

c. 新能源车中带电量更高的商用车在2025年同比增速持续上行,主要仍受益于以旧换新补贴对于新能源商用车的加大(平均每辆车补贴标准由6万元提升至8万元),而预计这个趋势也会在下半年可持续;

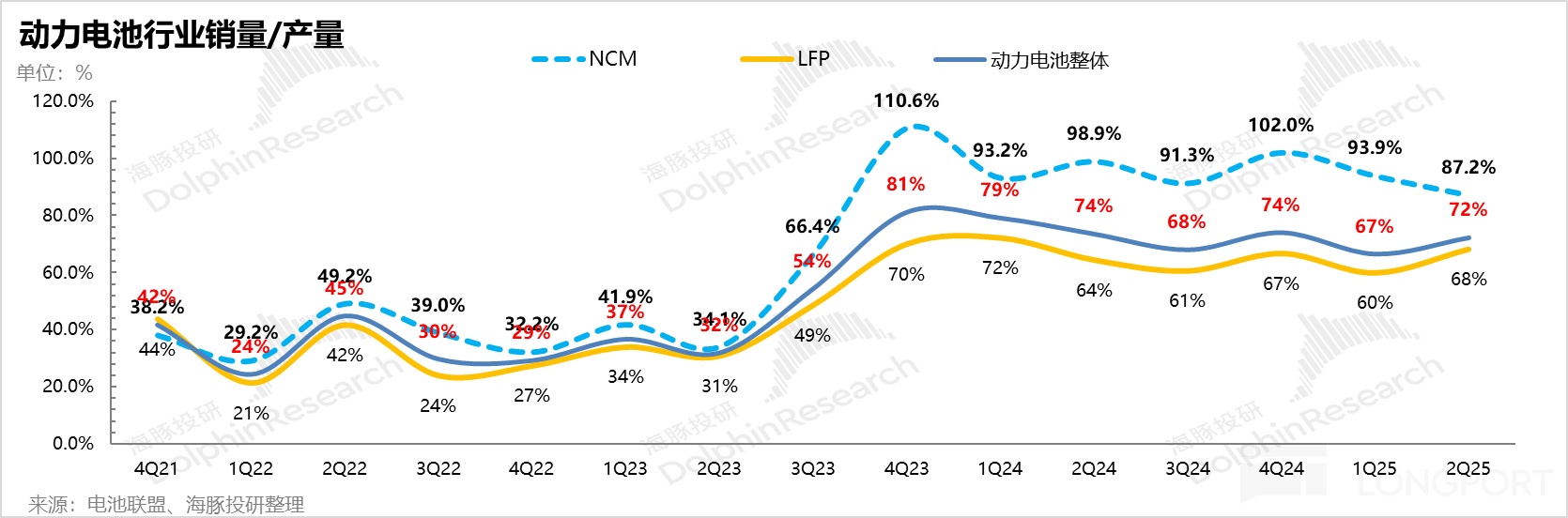

从国内锂电行业整体供需关系来看,目前行业销量/产量比例也呈现环比提升的趋势,二季度相比一季度环比提升了5个点至72%,也标志着锂电行业目前已经脱离了周期底部,处于复苏的初期-中期阶段。

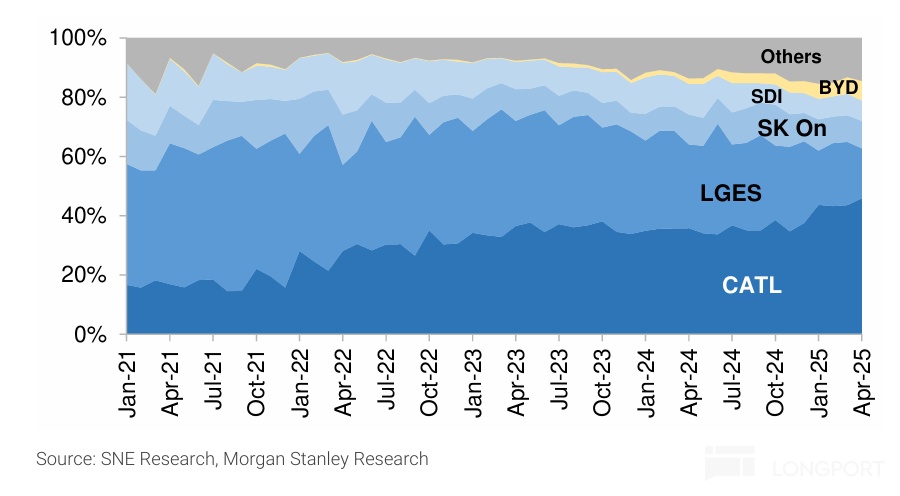

② 海外动力电池市占率持续提升,预计欧洲可能成为宁王海外动力电池最大的增量市场

从海外电动车两个最大的市场来看,美国因为政策原因,宁王目前只能以其资产技术授权(LRS)的方式去输出,所以欧洲很可能是宁王海外动力电池最大的增量市场:

1. 欧洲新能源车市场份额增长

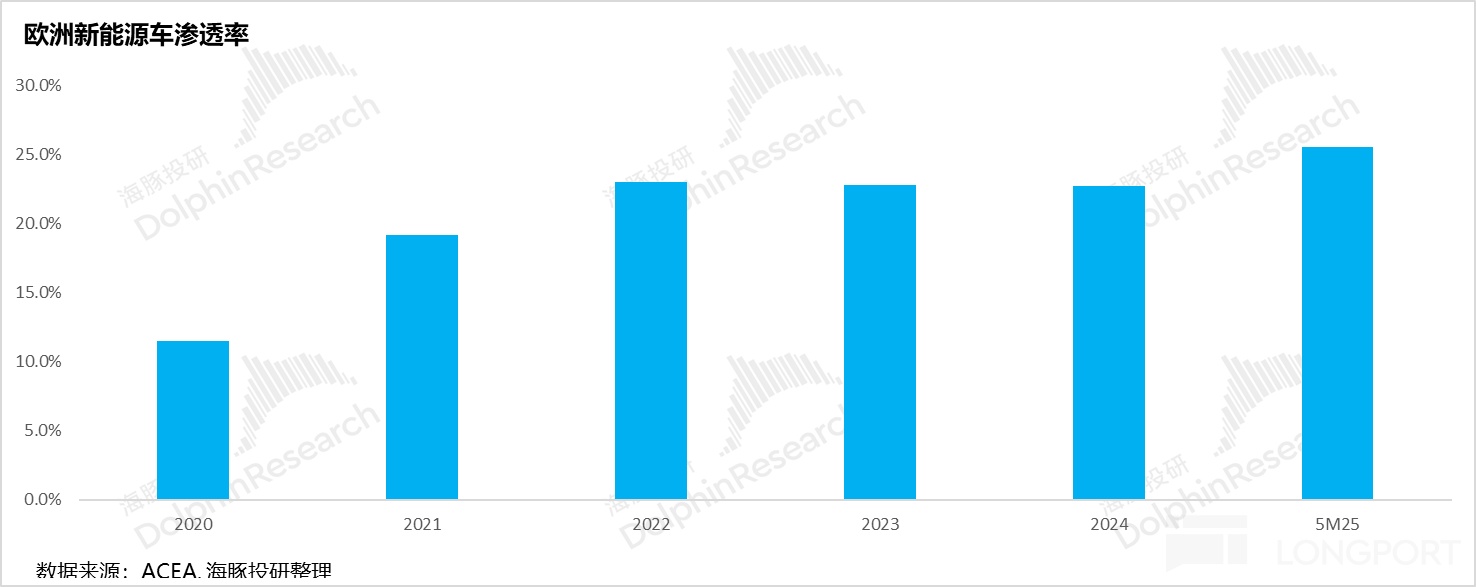

从欧洲新能源汽车渗透率来看,2025年1-5月欧洲市占率呈现相对明显的提升趋势,从2024年23%提升到2025年1-5年25.5%,而5月单月的新能源车渗透率达到了27%。

而欧洲新能源汽车碳排放合规方案虽然在时间期限上有所放宽,从原先的2025年单年度考核,调整为2025-2027年的平均考核,所以给了三年的窗口期,但也会带动欧洲车企从燃油车向新能源车的转型,同时对于纯电车型的需求量占新能源车占比提升(纯电车型相比插混车型CO₂排放量更低),因此欧洲新能源车渗透率和单车整体带电量都有提升趋势。

2. 宁王自身在欧洲市场份额呈现扩张趋势:

而从宁王在欧洲市占率来看,宁王 2025 年以来的市占率也呈现了持续扩张的趋势,从 2024 年 35% 提升到 2025 年 1-4 月 44%。

而从欧洲几大玩家的市场份额来看,宁王持续侵蚀 LG/SK On 的份额,一方面在于欧洲电动车补贴的逐步退坡后,经济型电动车需求会持续提升,而宁王 LFP+ 三元路线双布局,相比 LG/SK On/SDI 主要以三元为主,LFP 处于刚起步阶段,宁王的 LFP 电池更具备低价优势,更能满足欧洲对经济型电动车的需求。

同时,宁王也在欧洲加速建厂,规避关税和物流成本,使在欧洲的动力电池价格更具备竞争力,抢占欧洲 2025-2027 年碳排放法规对于新能源电车需求持续提升的时间窗口。

所以由此看出,在国内动力电池市场竞争激烈,欧洲市场反而对于中国电池厂商是非常好的布局机会,宁王也既可以享受到欧洲市场的新能源车市场份额增长,同时也实现了市占率扩张趋势。

海豚君预计在 2025 年欧洲新能源车整体渗透率 28%-30%,宁王在欧洲市占率继续提升至 48% 的情况下(2024 年 35%),欧洲市场能给宁王 2025 年贡献的动力电池出货量增量在 40-50Gwh 之间。

相比 2024 年的 380Gwh 总出货量,这相当于贡献了 13 个增长点,且出货欧洲 wh 单价接近国内两倍,因此这个出货量对应的收入增长还更高。

③ 宁王开始采用低价抢市场战略,但目前国内动力市占率仍在下滑:

宁王二季度在整体出口占比不错的情况下,电池单价仍然还在继续下滑,预计宁王二季度在国内不论对动力还是储能电池都采用了低价抢市场的策略,尤其是储能电池的单价降幅更大,去迎合下游应用端对低价LFP电池和储能电池的需求,

a) 但从宁王整体市占率来看,低价竞争下宁王国内动力电池的市占率仍然呈现下滑趋势:

从宁王自身在国内的市占率趋势来看(去比亚迪计算,主要自供为主),宁王在国内的市占率仍然呈现持续的下行趋势,而下行的根本原因仍在于LFP电池的市占率持续下滑。

在行业层面,低价LFP电池占比持续提升,背后仍然是国内终端卖车的内卷程度高,导致对性价比车型的高需求,而车企在对低定价下的需求下只能以采购LFP电池去实现毛利率和定价端的平衡。

而宁王本季度预计在国内动力电池端可能也进行了降价,但宁王整体的LFP电池的市占率仍然还在下滑,二季度,宁王市占率(去比亚迪)已经从2025年一季度59%环比继续下滑4个百分点至55%左右,虽然宁王在NCM中高端电池的市占率上一直保持高位水准,但在中低端的LFP电池上仍然还在持续丢份额的状态。

宁王在LFP电池的市占率上(去比亚迪计算)环比下滑了4个百分点之本季度54.7%,主要被中创新航/欣旺达/正力新能等二线电池厂商抢占了份额,背后仍然隐含的是国内LFP电池仍然低价竞争较为严重,而宁王自身也处于一代的神行和二代神行电池换代期中。

但好在“反内卷”下可能会对电池价格战也会加以管控,宁王国内动力电池的市占率预计继续下滑幅度不大,但在下游应用仍然对低价LFP电池高增的需求趋势不改下,宁王很难在国内动力市场跑出自身的alpha趋势,更多的受益于国内锂电行业的beta从底部回暖以及欧洲动力出口的高增。

三. 下半年预计锂电行业景气度仍然不错,宁王也在提前备货

1. 下半年预计锂电行业景气度仍然不错

1) 下游乘用车需求侧在下半年有所保障:

a. 乘用车端:2025年可能需要开始对新能源车加收购置税,再叠加国补政策是否延续的不确定性,可能会出现2025年下半年下游新能源车需求端的抢装效应;

b. 商用车端:2025年下半年商用车预计可能持续受益于以旧换新补贴政策,同比高增趋势可持续

2) 动力电池行业仍然也受益于国内政策层面“反内卷“政策,供给端预计可能会出现对落后产能的控产:此次反内卷对于锂电行业预计政策核心内容聚焦于控产+提价,所以在供给端可能也会出现对落后产能的控产,所以整体锂电行业供需关系预计也维持在一个相对平衡的状态。

2. 宁王也在提前为下半年备货:

二季度存货水平继续高增,相比2024年下半年环比提升125亿元至1H25 723亿元,其中存货中增加最多的是库存商品,宁王解释发出商品和成品库存都有指定客户,属于良性库存,预计在为下半年提前备货。

四. 三费控制合理,净利端有所释放

本季度宁王在收入不及预期时,仍然通过继续严控三费水平(尤其是对管理费用端的严控,本季度管理费用仅25亿,低于市场预期30亿),同时资产减值仍然处于相对低位水平,最后带来了净利端的释放。

二季度归母净利165亿元,环比上行了25亿元,其中扣非归母净利154亿元,基本也符合市场预期的155-160亿元。

<本篇结束>

2025年4月15日财报点评《宁王:低谷已过,黎明不远?》

2025年4月16日电话会纪要《打足产能,宁王清扫战场已开始?》

2025年3月16日电话会纪要《电池血战破晓前,宁王出手送句号?》

2025年3月16日电话会纪要《宁王4Q23电话会纪要》

2023年10月19日财报点评《宁王:增速放缓,万亿时代何时再次到来?》

2023年10月20日电话会纪要《增速放缓,宁王继续保毛利丢市占?》

2023年07月25日财报点评《宁王:稳是够稳,只是变 “平庸” 了》

2023年07月25日电话会纪要《宁德时代纪要:打海外、守住毛利》

2023年04月21日《宁王:完美逆袭预期?家底厚是关键》

2023年04月21日《宁德时代:储能、海外两把抓,毛利稳得住(纪要)》

2023年3月9日财报点评《宁德时代:车厂哭、电池笑,这样赚的钱能走多远?》

2023年3月9日电话会纪要《宁德时代:“目前毛利率是合理水平”(纪要)》

2022年10月22日财报点评《众星捧月得宁王,明年才是真爱考验》

2022年10月22日财报电话会纪要《明年锂价要下去,新能车渗透率比预期会更快》

2022年8月24日财报点评《宁德时代:小磕绊都是插曲,YYDS 才是主旋律》

2022年8月24日财报电话会纪要《下半年动力电池利润不会比二季度差》

2022年5月20日动力电池板块综述《坍塌的新能源,投资的分歧点到了?》

2022年04月30日财报点评《业绩雷如约而至,宁王的时代落幕?》

2022年04月30日财报电话会《宁王不在意业绩雷,市占率和客户结构才是核心观察指标》

2022年04月22日财报点评《人心涣散杀估值,宁德时代迎来盈利和信心的双重考》

2021年10月28日财报点评《面对 yyds 的宁德时代,是否还要敬畏估值?》

2021年08月25日财报点评《宁德时代:投资不止远方的故事,还有眼下的业绩》

2021年07月14日公司深度《宁德时代(下):信仰筑起 “刚性泡沫”?》

2021年07月07日公司深度《宁德时代(上):万亿市值的底气在哪里?》

本文的风险披露与声明:海豚投研免责声明及一般披露

交易商排行

更多- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61