牛市之下,科技板块只会迟到不会缺席

热浪中的A股

七月的神州大地被40℃高温炙烤,而比天气更火热的,是A股市场的交易热情。

上证指数自6月中旬开启"小碎步向北" 行情,截至7月24日收盘已站稳3605点,较6月初低点累计涨幅超7%。

这种 "慢牛" 行情的背后,是资金面的显著变化 ——6月27日当周融资余额激增265亿元,创2025年2月以来新高,两融余额重回1.84万亿元关口,显示市场风险偏好已从4到5月的修复性反弹,升级为趋势性行情。

值得注意的是,本轮行情的资金结构发生质变。不同于此前单一的北向资金主导,6月以来融资资金、量化资金、产业资本形成合力。

这种多维度资金共振,正在催化投资者的FOMO(错失恐惧症)心理,部分投资者甚至已经期待年底上证将以4字头收尾。

科技板块有望承接反内卷与基建后续行情

整个7月,市场交易主线围绕"反内卷" 与基建展开。前者以煤炭、水泥、光伏等产能过剩行业的供给侧改革为核心,后者则聚焦 "两重" 项目(国家重大战略实施和重点领域安全能力建设)的落地。

反内卷板块,其政策进入深水区。国家市场监督管理总局5月发布《综合整治"内卷式" 竞争行动方案》,明确打击低价倾销、虚假宣传等行为,在7月22日国家能源局启动8省煤矿产能核查,对超产煤矿实施停产整改,推动煤炭板块当天大涨。但是,反内卷板块持续性与政策力度是否持续加大(中央考察力度加大、形成地方政府考核机制等)、相关行业盈利和资产周转率是否上升和需求侧是否有支撑息息相关。

基建板块,市场主要围绕雅江水电工程交易。但其建设周期可能长达10-15年,无论从项目拉动建材、工程机械等器材的需求,还从项目对经济基本面的积极作用来看,均属于中长期视角的配置逻辑。

因此,若这两个板块行情加速过快,发生波动的可能性将放大。同时,若行情扩散范围过广,相关性较小的品种在一段时间后或面临调整。在这种情况下,部分资金大概率将从这些板块流出,并继续寻找其他板块的投资机会。

另一方面,在反内卷与基建的政策叙事主导下,科技板块近期略显沉寂。不过这种“热度退坡”与"产业强化" 的矛盾,正孕育着重大机遇。

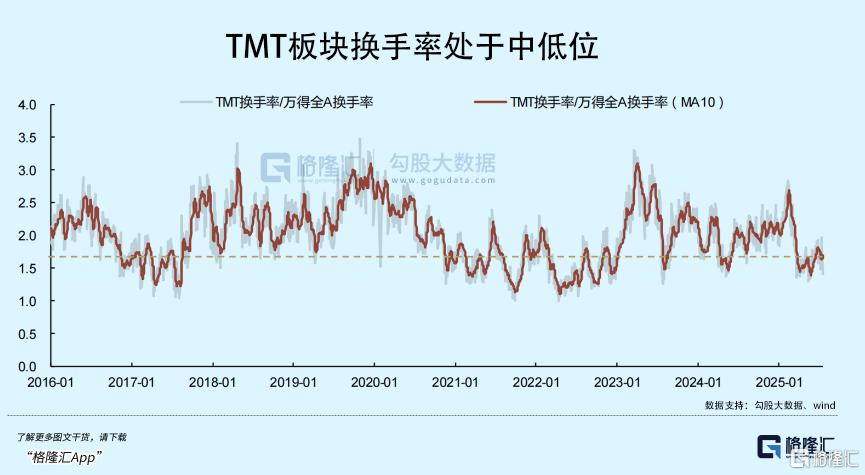

资金方面,拥挤度指标释放积极信号。在今年2月TMT指数换手率持续处于90%历史分位,而7月以来该指标回落至82%,显示短期过热资金已部分离场。这种"去伪存真" 的过程,反而为产业资本和长期资金创造入场机会。

同时,产业进展并未停歇。英伟达H20 芯片解禁落地,虽性能不及 H100,但可缓解国内AI算力建设的燃眉之急,华为昇腾910C也将在今年下半年量产,国产替代进程加速。今年6月,智元机器人(7800万元)与宇树科技(4605万元)中标中国移动 1.24 亿元人形机器人代工服务订单,成为国内迄今最大单笔商用订单,

因此,在牛市氛围下,科技板块作为资金拥挤度不高,产业叙事持续强化的板块,有望成为后续市场资金重点关注的方向。

细分赛道:半导体、AI与机器人的结构性机会

哪些细分科技行业具备相对扎实的逻辑,有望迎来强势行情?

半导体:补涨逻辑下的价值重估。科创50指数仍徘徊在2月启动时的位置,而同期中芯国际14nm良率提升至85%以上,华为昇腾芯片量产在即,技术进步与估值错位形成强烈反差。国产GPU企业摩尔线程、沐曦股份获IPO受理,叠加中芯国际、长江存储为明年扩产开启新的一轮招标,预计三季度半导体设备将会受益。

来源:同花顺

AI:从算力到应用的价值迁移。算力端,H20芯片解禁预计将带动国内AI服务器出货量环比增长20%到30%,浪潮信息、中科曙光等厂商订单能见度已至2025年底。AI应用端,AIAgent 在金融、医疗等场景的落地加速,美图公司、快手的AI产品已形成很好的商业正反馈,用户付费率超预期。

机器人:人形机器人正遵循“实训—小批量—产线级”递进模式渗透制造业。例如,智元机器人在汽车工厂完成物料搬运、装配辅助等实训。优必选Walker S通过3D语义导航与物体 6D位姿识别技术,已在柔性制造中实现精准抓取与产线协同。中国电子学会预测,2030年国内人形机器人市场规模将达8700亿元,2045年整机市场规模或突破10万亿元。宇树科技创始人王兴兴预计,未来5到10年行业将进入指数级增长期,具身智能与生成式AI的融合将推动机器人从工具向 “物理世界智能体” 进化。

总结

近期市场主要交易“反内卷”和基建板块,不过这两条逻辑均偏中长期。当行情发生波动时,部分资金也可能随之转移,而科技作为短期资金关注度不高,产业叙事持续强化的板块,有望成为接下来资金的“首选”。

想了解最近最新的板块的深度分析与投资策略吗?

持续关注我们,专业港A市场配置和交易研究团队,带你精准洞察市场动态,把握投资先机。

注:文中所提个股和题材板块不构成任何推荐,仅为复盘和学习交流所用,投资决策需建立在自我独立理性思考和专业研判之上,市场有风险,投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61