解雇鲍威尔能削减多少债务成本?德银:影响甚微、小心越降越增

TradingKey - 就美国总统特朗普为施压美联储主席鲍威尔降息给出的降低联邦债务成本一说,德意志银行认为,强迫性降息几乎不会改变美国债务成本高企的格局,长债利率攀升足以抵消短债利率的下降,并警告过度降息反而会适得其反。

德意志银行经济学家在7月23的报告中表示,炒掉鲍威尔并不会对美国财政部的债务利息成本产生任何影响。

自特朗普重返白宫以来,解雇鲍威尔成为华尔街乃至全球资本市场关注的「连续剧」。为化解美国创纪录的债务和为减税等经济议程「融资」,特朗普直言不讳喊话鲍威尔立即降息。

除了通胀回落,特朗普寻求的降息理由还包括降息美债利息负担、质疑美联储总部翻修费用问题和提振美国房地产市场等。特朗普认为,美国基准利率应该要下调3个百分点,甚至更多。

就美国债务负担而言,特朗普曾夸下海口,如果美联储降息300个基点,美国就能节省超过1万亿美元;若降息200个基点,就能每年节省6000亿美元的利息成本。

但德意志银行认为,如果特朗普解雇鲍威尔,美联储降息幅度将从基准预测增加50个基点,到2027年财政部仍仅能节省120亿至150亿美元。

德银通过复盘7月16日「一小时解雇风波」后的市场反应发现,虽然更进一步降息使得短期国债利率下降,但长期国债利率却因长期通胀抬头而上升。这种市场波动表明,较低的前端利率所带来的成本节约将被长债利率的上升所抵消。

实际上,持这种观点的华尔街机构不在少数。

摩根大通认为,除非宏观经济条件有保证,否则降息将会引发更高的通胀,并最终导致更高的名义利率。野村指出,短期内降息几乎肯定对降低美国政府的利息负担有重大影响,但由于通胀预期上升最终提高利息成本,这种好处很容易成为短暂的。

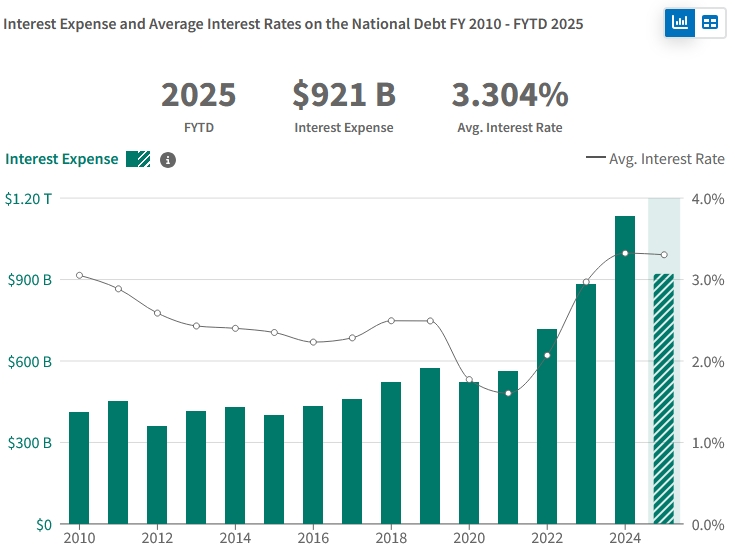

自2022年美联储「暴力升息」以遏制后新冠疫情期间的高通胀问题以来,美国财政部的债务偿还成本大幅攀升。 2025财年前九个月,利息支出同比增长6%至9210亿美元。

【美国财政部债务利息成本,来源:Fiscaldata】

德银补充道,如果特朗普强行解雇鲍威尔并使得基准利率将至1%,这可能会改变上述节省利息成本的预期。这是因为,如果出现比预期更大幅度的削减,像上周短债和长债的动态变化将会更加明显,从而导致债务成本上升。

还有一种情况是,就算因投资人预期美联储在未来几年将低利率常态化而使得长期债券利率也下降,债务成本的节省效果也可能不显著。

德银称,市场的反应将取决于诸多高度不确定的因素,如美联储维持宽松政策的时长和投资人对额外通胀补偿的预期程度等,很难事先以固定的方式来衡量这种反应。

如果整体利率曲线下降50个基点,德银预计,到2027年美国财政部可能会累计节省780亿美元,但这依然无法显著改变美国的债务状况。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61