杭州联合银行IPO关键期迎“新帅”,不良率接连攀升,村镇银行被罚成隐忧

证券之星 赵子祥

7月21日,杭州联合农村商业银行股份有限公司(以下简称“杭州联合银行”)官方公众号发布了2025半年度发展成绩单海报,该行总资产突破了5900亿大关,较年初增长310亿元,距离6000亿元仅一步之遥,同时也实现了超百亿的营收规模和26.77亿元的集团净利润。

证券之星注意到,杭州联合银行目前正在推进首次公开发行股票并上市工作,辅导机构为中信建投证券,2025年4月至6月为本期辅导期间。今年的4月份,杭州联合银行官网公告称,林时益担任新一任董事长,执行董事、行长闻渊不再代为履行董事长职责,目前法定代表人的相应变更登记手续也已经完成。

值得一提的是,虽然整体资产规模和业绩指标良好,但截至今年上半年,杭州联合银行资产质量有所波动,不良率较年初的0.87%上升至超过0.9%,同时拨备覆盖率也出现连续下滑,且不良贷款整体余额也在去年底超过了30亿元的规模。

资产质量波动,不良率抬升

公开资料显示,杭州联合银行由杭州联合农村合作银行整体改制而来,创立于2011年1月5日,于2011年3月12日正式挂牌开业,总行设在浙江省杭州市。截至2024年报告期末,本公司总股本21.8亿元,资产总额5050亿元,拥有员工3072名、下辖分支机构137家。

证券之星注意到,通过对比其2024年与2025年上半年的不良贷款率和拨备覆盖率指标,可洞察该行资产质量的动态变化。

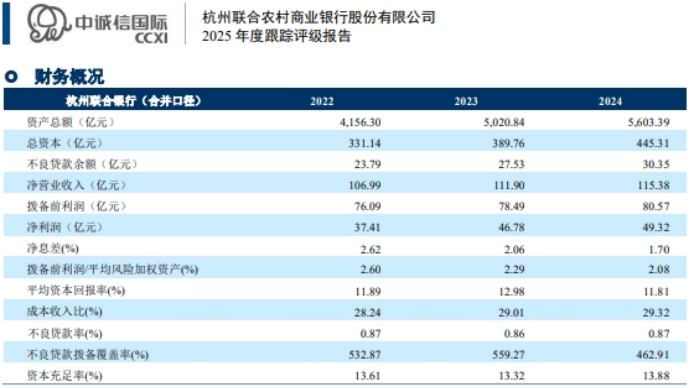

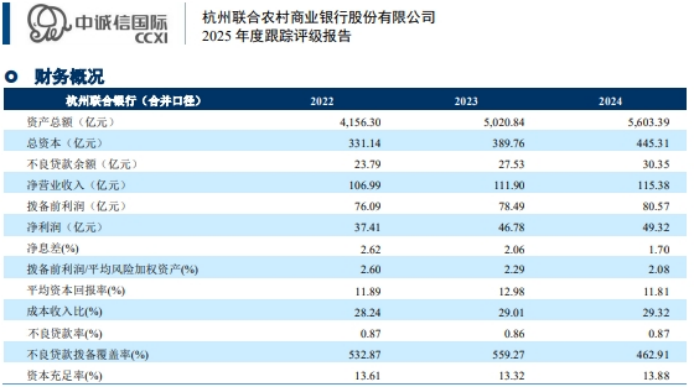

回顾2024年,杭州联合银行的不良贷款率和拨备覆盖率指标呈现出一定的变化趋势。年末不良贷款率为0.87%,较2023年末的0.86%微升0.01个百分点 ,虽仍处于低位,但细微的抬升反映出潜在信用风险的波动。

而拨备覆盖率在2024年末降至462.91%,较2023年末大幅压降96.36个百分点,这一显著调整引发了市场对于银行风险抵御能力变化的关注。

进入2025年上半年,相关数据进一步揭示了杭州联合银行资产质量的新态势。集团五级不良率为0.91%,相较于2024年末有所上升,这表明在这一时期内,银行的信用风险暴露有所增加,可能受到宏观经济环境、行业发展趋势以及信贷政策调整等多种因素的综合影响。

与此同时,集团拨备覆盖率降至426.15%,较2024年末进一步下降,尽管这一水平在行业内仍相对较高,能在一定程度上为潜在风险提供缓冲,但持续下降的趋势值得关注。

中诚信国际近期披露的该行2025年度跟踪评级报告也显示,随着该行资产总额的增长,不良率贷款率和不良贷款余额也在承压,截至2024年末。不良贷款余额超过了30亿元的规模,较上一年增长近3亿元,同时拨备覆盖率也一改往日增长势头转而向下。

根据公司2024年年报中披露,在不良贷款情况及相应处理措施方面,公司通过持续优化不良资产管理机制,加快不良贷款处置效率。一是强化分层分类管理,在集中诉讼的基础上,推动建立集中清收机制,按照“分段实施、内外结合、协同推进”原则,根据不良贷款金额进行分层管理,并进一步厘清各单位职责分工。

二是搭建有效的外部合作渠道,通过委外催收、资产转让等方式丰富不良贷款处置渠道缓解清收工作压力,加快清收进程。三是科技赋能提增清收质效,正式上线不良资产管理系统,满足不良资产全生命周期管理需求,进一步提升不良处置过程化管理质量,防范操作风险。

但从整体指标变动情况来看,杭州联合银行在近两年间,不良贷款率的上升与拨备覆盖率的持续下降,反映出该行在资产质量管控上面临一定压力。

辅导期内换帅,旗下村镇银行被罚140万元

证券之星注意到,杭州联合银行目前仍在IPO进程中,7月17日,杭州联合银行披露第十期上市辅导进展报告,辅导机构中信建投证券持续推进其IPO进程。该行于2023年2月启动备案,本期辅导期为2025年4月至6月。

IPO 期间通常较为敏感,而杭州联合银行接连发生了人事变动和百万罚单,难免引发关注。在今年4月,杭州联合银行迎来了董事长的更替,同时其旗下村镇银行此前因多项违规行为被处以高额罚款,合规性问题凸显。

公开资料显示,杭州联合银行的上市之路始于2017年,彼时启动了首次公开发行股票并上市的计划,2020年完成上市辅导,但此后上市进程却陷入漫长的等待。

2023年2月,中信建投向浙江证监局提交杭州联合银行的首次公开发行股票并上市辅导备案报告,意味着上市辅导工作再度推进。

然而,就在辅导期内,杭州联合银行的管理层出现变动。2025年4月,杭州联合银行官网公告称,经本行董事会审议通过,并报经国家金融监督管理总局浙江监管局任职资格备案,自2025年4月7日起林时益同志担任本行董事长,执行董事、行长闻渊不再代为履行董事长职责。

在管理层变动的同时,杭州联合银行旗下村镇银行的合规问题也浮出水面。2024年12月,国家金融监督管理总局嘉兴监管分局披露,杭州联合银行旗下的浙江嘉善联合村镇银行因多项违法违规行为,被处以140万元的罚款。违规行为涉及存款业务、贷款管理等多个领域。

在存款业务方面,对非营销部门下达存款考核指标,且以赠送实物(如加油卡)等方式吸收存款,这种“非法返利吸存”的行为严重扰乱了金融市场的正常秩序。在贷款管理上,该行存在对公贷款管理不审慎、个人贷款管理不审慎以及监管数据失真等问题。

杭州联合银行旗下村镇银行的违规事件并非偶然。天眼查显示,杭州联合银行部分股东已成被执行人,存在股权冻结情况,这在一定程度上反映出该行在股权结构层面存在隐忧。

对于杭州联合银行而言,在上市辅导期内面临管理层变动和旗下村镇银行的合规风波,需要迅速采取行动。一方面,新董事长要尽快稳定内部管理,明确上市推进的时间表和路线图,加强与监管机构的沟通,确保上市工作顺利进行;另一方面,要强化对旗下村镇银行等分支机构的管理,完善合规制度和风险管控体系,深入排查和整改存在的违规问题,提升整体的合规经营水平。(本文首发证券之星,作者|赵子祥)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61