AMD:加速高性能计算与人工智能的未来

投资要点

TradingKey - 超微半导体(纳斯达克:AMD)是高性能计算和人工智能领域的领军企业,依托其EPYC中央处理器、Instinct图形处理器和Xilinx可编程门阵列(FPGA),捕获数据中心、云计算和边缘计算日益增长的需求。2025财年第一季度收入达74.4亿美元,同比增长36%,其中数据中心销售额激增57%。AMD凭借有竞争力的价格策略和开放源码的ROCm平台,成为Nvidia的之外的有力选择,具备逐步提升其AI GPU市场份额的潜力。尽管面临Nvidia的市场主导地位以及半导体需求的周期性波动风险,AMD与亚马逊AWS、微软和谷歌等巨头的合作以及产品组合的多元化,确保了其稳健增长。基于DCF模型,并考虑了因AI业务加速增长及出口限制放松等利好因素而上调的估值溢价,公允价值区间定为每股130至180美元。

来源:TradingKey

财务表现- 2025财年第一季度亮点

AMD 2025年第二季度业绩显示其在高性能计算、AI、数据中心和游戏领域占据强势地位,尽管面临监管和竞争阻力,仍取得了显著增长。

- 营收:74.4亿美元,同比增长36%。

- 调整后每股收益:0.96美元,反映出盈利能力和运营杠杆的提升。

- 毛利率: Non-GAAP)毛利率为 54%,较上年提高 2 个百分点。GAAP毛利率为 50%。

- 营业收入: Non-GAAP营业收入为 18 亿美元,营业利润率约为24%。GAAP营业收入为8.06亿美元。

- 净收入:调整后净收入总计16亿美元,同比增长55%。GAAP净收入为7.09亿美元。

- 研发支出:增至约17.3亿美元,约占营收的23%,反映了对AI、高性能计算和先进技术的持续投资。

- 股票回购:AMD的股票回购授权总额约为100亿美元(包括 2025 年新授权的60亿美元)。

公司概览

AMD成立于1969年,总部位于加利福尼亚州圣克拉拉,致力于设计高性能处理器,为当今众多数据驱动型应用提供支持。其产品主要分为三大类:

CPU:面向消费者和企业(台式机和笔记本电脑)的锐龙 (Ryzen) 处理器。EPYC 处理器服务于数据中心,为云服务提供商和企业提供节能高效的计算能力。

GPU:Radeon GPU面向游戏和专业图形需求,而Instinct GPU则专注于AI和高性能计算,与英伟达的AI加速器竞争。

自适应和嵌入式解决方案:通过收购赛灵思 (Xilinx),AMD提供用于边缘计算、汽车和工业应用的自适应FPGA,超越了传统的CPU和GPU。

AMD采用无晶圆厂模式来加速创新并降低成本。该公司与亚马逊、微软和谷歌等主要云服务提供商以及游戏机制造商密切合作,以拓展市场。其开源 ROCm软件平台支持AI和HPC,并正在发展成为 除NVIDIA CUDA外的第二选择。

竞争分析

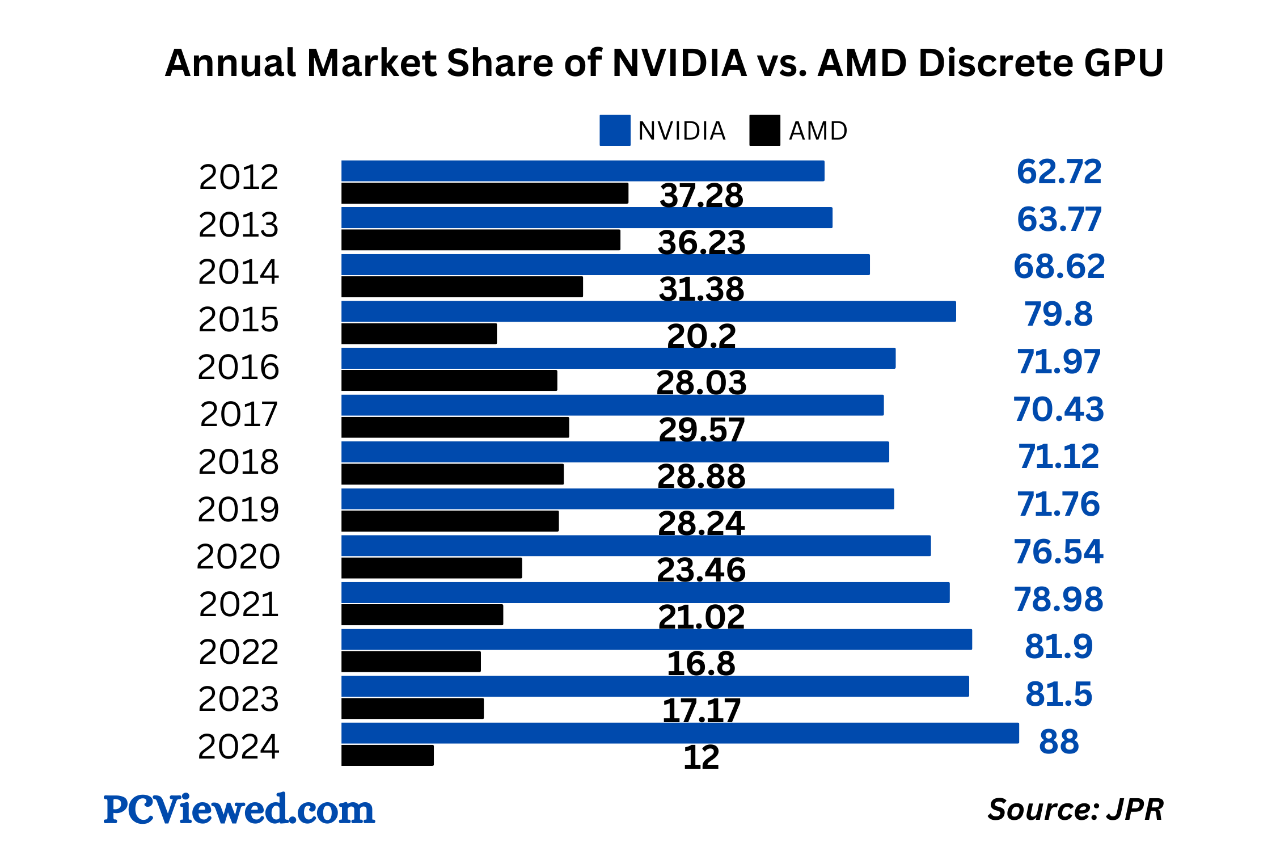

AMD在AI、图形和数据中心芯片领域面临来自Nvidia和英特尔的激烈竞争。2024年,Nvidia在独立GPU市场占据约88%份额,AMD约占12%,该差距部分因Nvidia及早推出RTX 50系列,而AMD的RDNA 4系列发布时间较晚。Nvidia最大的优势是其围绕广泛采用的CUDA平台构建的完整AI生态系统,形成开发者忠诚度和与机器学习框架的无缝集成。相比之下,AMD的开放源码ROCm平台较不成熟,使用体验较复杂,但吸引了注重灵活性、定制能力和成本优势的客户。

来源:PCViewed.com

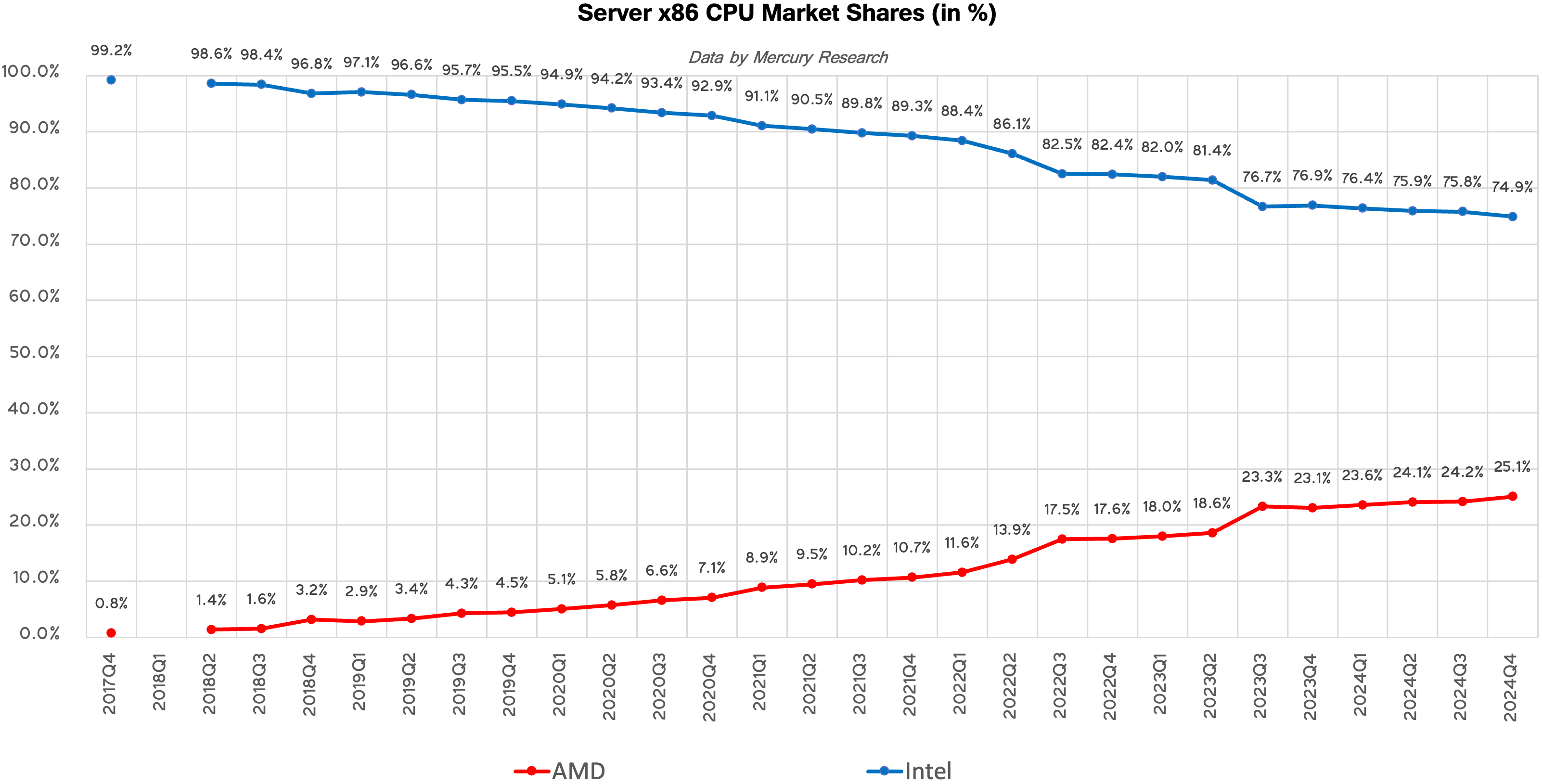

英特尔在独立GPU及服务器领域市场影响力有限,尽管持续投资。另一方面,AMD在桌面、服务器和移动设备CPU市场稳步扩展份额。

来源:Tom's Hardware

AMD以具有竞争力的价格、较高的性价比、能效及结合CPU、GPU和可编程FPGA的广泛产品组合独树一帜。尽管在Nvidia人工智能主导地位面前挑战艰巨,AMD仍被视为云服务商和企业寻求多元化或偏好开放定制硬件解决方案的主要备选厂商。

收入构成

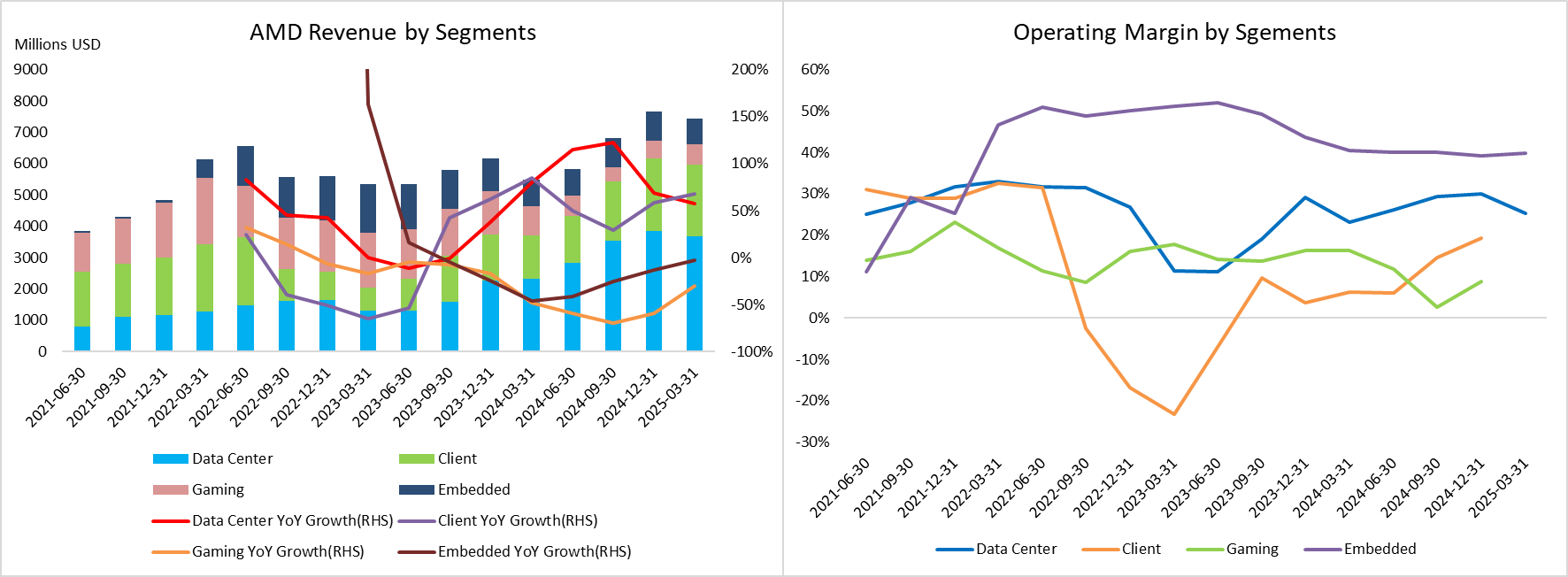

来源:AMD, TradingKey

2025年第一季度,AMD营收由四大主要业务驱动,数据中心业务则在AI和云需求的推动下领跑增长。

数据中心业务板块,涵盖EPYC中央处理器和Instinct AI GPU,创造了约36.74亿美元的收入(约占总收入的49%),同比大幅增长57%,这主要得益于云计算和企业客户的广泛采用。该高利润的增长凸显了AMD向AI和云计算战略转型,使公司有望在AI芯片市场赢得更大份额。客户端与游戏合并业务报告的营收约为29亿美元(占总收入的39%),同比增长28%。其中,客户端业务(主要为笔记本和台式机的Ryzen处理器)贡献了约23亿美元(占总收入的31%),同比激增68%,这主要由对基于Zen 5架构处理器的强劲需求及更高平均售价推动。游戏业务收入主要来自Radeon GPU和半定制游戏主机芯片,约为6.47亿美元(占总收入的8.7%),同比下降30%,原因是游戏主机周期减弱及关税影响。嵌入式业务板块,包括Xilinx用于汽车和工业市场的自适应FPGA,贡献了8.23亿美元(占收入的11%),同比轻微下降3%,反映工业领域整体经济走软。

增长潜力

AMD在AI、高性能计算及边缘智能等高速扩张技术领域具备良好增长基础。关键驱动力之一是其不断扩大的AI市场份额。AMD当前约占全球AI GPU市场12%,有望凭借成本优势及与微软Azure、AWS等领先云服务商的战略合作,将份额提升至接近15%。其2025年发布的Instinct MI350及2026年推出的MI400 AI加速器,采用先进芯片组合和高速内存,力图追赶Nvidia在AI训练和推理领域的领先地位。随着云服务商及企业寻求Nvidia以外的经济实惠且供应充足方案,AMD凭借强劲性能及优质价格赢得市场份额。

此外,AMD收购Xilinx开拓出自适应计算新增长领域。Xilinx FPGA的融合拓宽了AMD在边缘AI、汽车、工业及物联网的布局,丰富收入来源,并与CPU和GPU产品形成协同效应。

估值

基于现有业务趋势和AI驱动增长的贴现现金流模型(DCF)公允价值区间为每股100至126美元。考虑到近期出口限令放松,允许Instinct MI308芯片向中国出口,适度上调估值至每股130至180美元。

风险因素

AMD面临多重风险:

- 竞争风险:Nvidia的AI GPU市场主导地位及强大的CUDA生态系统令AMD难以快速扩张,尤其是在开发者和企业AI用户中。

- 软件生态风险:ROCm平台相对CUDA尚不成熟,存在漏洞及集成问题,减缓客户采纳速度。

- 宏观及周期风险:半导体需求高度波动,受PC、游戏和云支出影响明显。

- 供应链风险:采用无晶圆厂模式虽灵活但易受全球代工厂限制及地缘政治影响。

- 估值风险:股价近期以溢价交易,如果采用率或利润率增长低于乐观预期,则存在执行风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61