“反内卷”成当前经济政策重心,公司债ETF(511030)实现4连涨

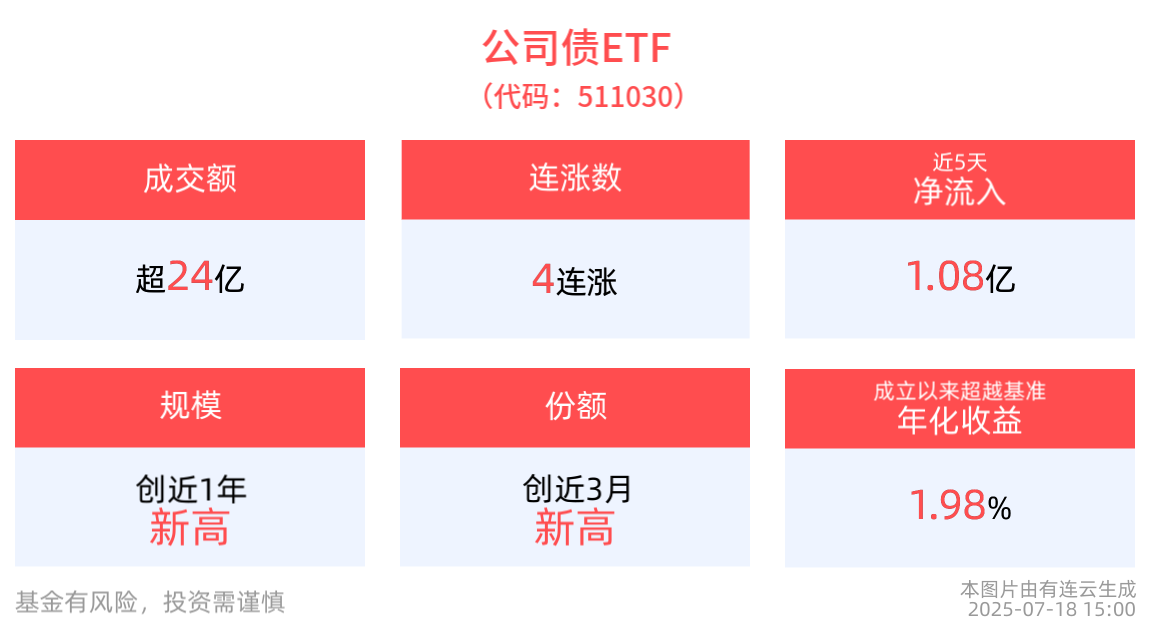

截至2025年7月18日 15:00,公司债ETF(511030)上涨0.02%, 实现4连涨。最新价报106.31元。拉长时间看,截至2025年7月18日,公司债ETF近半年累计上涨1.06%。

流动性方面,公司债ETF盘中换手10.81%,成交24.11亿元,市场交投活跃。拉长时间看,截至7月18日,公司债ETF近1周日均成交23.42亿元。

规模方面,公司债ETF最新规模达223.01亿元,创近1年新高。

份额方面,公司债ETF最新份额达2.10亿份,创近3月新高。

资金流入方面,公司债ETF最新资金净流入212.59万元。拉长时间看,近5个交易日内,合计“吸金”1.08亿元。

数据显示,杠杆资金持续布局中。公司债ETF最新融资买入额达195.60万元,最新融资余额达355.46万元。

截至7月18日,公司债ETF近5年净值上涨14.05%。从收益能力看,截至2025年7月18日,公司债ETF自成立以来,最高单月回报为1.22%,最长连涨月数为9个月,最长连涨涨幅为3.80%,涨跌月数比为57/19,年盈利百分比为83.33%,月盈利概率为79.73%,历史持有3年盈利概率为100.00%。截至2025年7月18日,公司债ETF成立以来超越基准年化收益为1.98%。

截至2025年7月18日,公司债ETF近2年夏普比率为1.02。

回撤方面,截至2025年7月18日,公司债ETF今年以来最大回撤0.50%,相对基准回撤0.08%。回撤后修复天数为23天。

费率方面,公司债ETF管理费率为0.15%,托管费率为0.05%。

跟踪精度方面,截至2025年7月18日,公司债ETF今年以来跟踪误差为0.012%。

市场方面,当前债市的几个风险点包括:1、“反内卷”或是供给侧改革2.0。2015年11月中央财经领导小组提出“供给侧改革”,当年底的中央经济工作会议部署供给侧结构性改革。供给侧改革及棚改推动PPI明显回升,PPI同比增速从2015年12月的-5.9%上升至2017年2月的+7.8%;也使得名义GDP增速从15Q4的6.6%回升至17Q1的11.8%,债市在2016年10月-2018年2月大幅走熊。2025年7月1日中央财经委会议将“反内卷”提升至战略高度,直指低价倾销、产能过剩等行业乱象,工信部将出台钢铁、有色金属、石化、建材等十大重点行业稳增长工作方案。“反内卷”已经成为当前经济政策的重心,可能是供给侧改革2.0,可能推动PPI明显回升。2016-2017年经济强劲复苏与供给侧改革及棚改等有关,本轮棚改力度有限,去产能力度或也不及当时,但若反内卷力度大,也可能使得债市出现10-20BP级别的调整。10Y国债收益率创新低或需要新一轮降息。我们认为25Q3降息的可能性较低,但当前央行较宽松,利率债很难明显调整,短期看窄幅震荡,关注反内卷进展。2、其他债市风险点:股市上涨、芬太尼关税可能下调、墨脱水电站开工带动基建投资、资金面边际收紧等。

公司债ETF紧密跟踪中债-中高等级公司债利差因子指数(总值)净价指数,为多角度反映人民币债券市场的走势,中债金融估值中心有限公司将于6月15日发布中债-中高等级公司债利差因子指数,该指数以主体和债项评级AAA的上交所公司债为基础,按照中债市场隐含评级分为三组并以利差因子进行细分,可作为投资中高等级公司债的业绩比较基准和投资标的。中债-中高等级公司债利差因子指数的财富指数代码为CBC00701,基期为2015年6月30日,基点值为100,包含待偿期分段子指数,每季度第一个银行间市场工作日调整指数成分券。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61