利润暴增超300%,资金狂扫,强势涨停!

就在市场略有回调之际,光模块(CPO)逆势大涨,集体狂欢。

其中,新易盛20CM涨停,中际旭创涨超16%,带动云计算ETF沪港深(517390)涨7.01%,年内涨幅达24.58%。

到底怎么一回事?

光模块龙头之一的新易盛,扔出了炸裂的业绩;几乎同一时间,英伟达CEO黄仁勋今日接受中国中央广播电视总台访问时,宣布两项重要进展。他说,美国已批准H20晶片销往中国,英伟达将推出RTXpro GPU。

两大重磅,打破了市场的诸多忧虑,更重要的是,板块的强势表现很大机会继续下去。

原因何在呢?

01 业绩亮瞎眼

先看看新易盛的业绩,到底多强悍。

最新发布的2025年上半年业绩预告显示,公司预计实现归母净利润37亿元–42亿元,同比增长327.68%-385.47%。

其中,2025Q2单季度净利润21.27亿元–26.27亿元,同比增长294%-386%,环比增长35.7%-67.5%,远超市场预期的18-19亿元区间。

这样的数据,也难怪市场开盘就把它推到了20cm的位置。

关于如何做到,公司也解释了原因,增长主要受益于:

1、AI算力投资爆发。

全球AI大模型训练需求激增,英伟达、AMD等GPU厂商加速部署800G光模块,新易盛作为核心供应商深度受益。

2、产品结构优化。

800G光模块出货量超预期,同时1.6T光模块已进入小批量生产阶段,高毛利产品占比提升推动盈利能力增强。

3、泰国工厂产能释放。

自动化良率提升,降低生产成本,进一步增厚利润。

以上的解释中,最重要的当属第一个。

为什么呢?

今年年初,AI算力以及配套产业,曾经遭受暴击,理由是算力建设太超前了、有新的性价比更高的方案出来、云计算厂商并不需要简单粗暴地继续“砸钱”游戏等等,何况它们的收入预期也不是特别好,加上对等关税等宏观事件的冲击,结果算力板块大跌,强如英伟达也没有办法幸免。

但也仅仅过去了几个月,形势就逆转了。之后的数据不断证明,AI对算力的需求并没有减少,而云计算厂商的业绩,也并没有如预期那样表现不佳,反而交出了令市场满意的成绩。

最重要的,是大厂们并没有减少对于AI的资本开支,还有大厂增加了资本开支。

2025年Q2,全球三大云厂商(AWS、Azure、Google Cloud)合计资本开支达 520亿美元,同比增长42%,其中AI相关投资占比超60%。微软单季度AI基础设施投资 190亿美元,同比+67%,明确表示“AI算力需求远未饱和”。

而且,这一回更多的大厂参与了进来,比如国内的阿里(3800亿投资AI)、腾讯、字节(抢购AI芯片)等,结果算力板块回勇,英伟达、微软等核心公司,以及配套的公司如新易盛等,股价都创出了历史新高。

几个月如过山车般的行情,令到投资者也出现很大的分化,那些始终对技术、对产业、对企业、对投资逻辑洞若观火的人,成功捕捉住了其中的机会。

而市场的一些聪明资金,则早早地做了准备。

如云计算ETF沪港深(517390)年内资金净流入额2.64亿元,最新规模2.93亿元,较年初暴增510%(截至7月15日),计算机ETF(159998)年内资金净流入额11.57亿元,最新规模32.23亿元,居同标的首位。

02 需求依然旺盛

投资的本质,并不会太过复杂,黑石的创始人--苏世民曾经说过一个简单的道理,意思大概是,投资的核心因素,通常只有寥寥几个,3个、5个,不用再多了,只要弄懂了核心因素,就完全足够。

回过头看,不管是AI、算力,或者是光模块,投资的核心因素,也仅仅是数个而已。

比如,说到AI算力为什么能够持续高景气?

核心因素就一个:需求还很旺盛。

全球AI大模型竞赛依然如火如荼,GPT-5、Grok 4、Gemini2等等,谁都铆足了劲要胜出,但如果没有算力保证,谁也无法胜出,理由很简单,训练GPT-5所需的算力,是GPT-4的10倍以上。

而且,基础设施这块如果不能保证,后面的应用其实也是无从谈起的。

或许有一天算力需求会减少,但从23年AI爆发到现在,也才仅仅过了2年时间,明显还处在产业的早期,现在有什么很明显的证据证明基建阶段走完了呢?

是AI模型的参数不用增加了,还是模型竞争已经定型,某个模型成为像操作系统那样一统天下?亦或是现在运行的算力系统已经完全有能力解决任何需求,包括新增需求?

答案当然都是No!

既然如此,算力需求萎缩的说法,就站不住脚。

如果需要经济学理论支持,可以参考一下杰文斯悖论(Jevons Paradox)。

他在1865年《煤炭问题》中提出:

“技术进步提高能源使用效率,反而会导致该能源的总消耗量增加,而非减少。”

他观察到,瓦特蒸汽机的热效率提升后,煤炭消耗量不降反升,因为效率提升刺激了更广泛的应用。

对应到AI产业,随着应用商业化落地加速,推理算力需求正以惊人速度增长。数据显示,ChatGPT日均推理算力消耗已超过1000PFlops,是去年同期的3倍。全球AI应用商店收入在2025年上半年同比增长287%,推理算力需求增速远超训练端。

既然算力需求有增无减,光模块作为数据中心互联的核心部件,业绩高增长也就顺理成章了。

03 优势独特

更重要的是,国内光模块在全球市场都极具竞争力,全球前十大光模块厂商中,中国占据了7席,合计市场份额超过5成,多家厂商都是英伟达的供应商。

这种竞争优势,根植于中国多年来在光电封装技术、完善的产业链以及中国制造优势,其他国家短期内还无法替代。

同时,中国厂商在供应链,如光器件、封装等环节具备成本优势,毛利率高于海外同行。

至于市场曾经担心的海外限制问题,随着英伟达恢复H20供货,市场预期已经大为改善。

同时,国产AI芯片厂商崛起,也会带动配套光模块需求,如2025年昇腾910B出货量预计 40万片,每片需配套 8个200G光模块,仅此一项即带来 320万只增量需求。

LightCounting的预测数据,国产算力光模块采购占比,将从2023年的 15% 提升至2025年的 45%。

有券商就指出,国产GPU上市潮、硬件厂商业绩兑现与AI大模型需求增长形成共振,国产算力产业从技术研发、商业落地到需求支撑已进入高速增长周期,全产业链自主化进程提速,国产算力行情亦有望受到催化。

关于持续性的问题,AI算力正在向1.6Tbps时代迈进,英伟达GB200超级芯片组需要配套1.6T光模块,AMD的MI400系列同样需要更高速率的光互联方案。行业预计2026年1.6T光模块将开始规模商用,这将开启新一轮技术升级周期,持续拉动行业需求。

想高效把握国内的AI产业链机会,可以看看前文提到的云计算ETF沪港深(517390)。

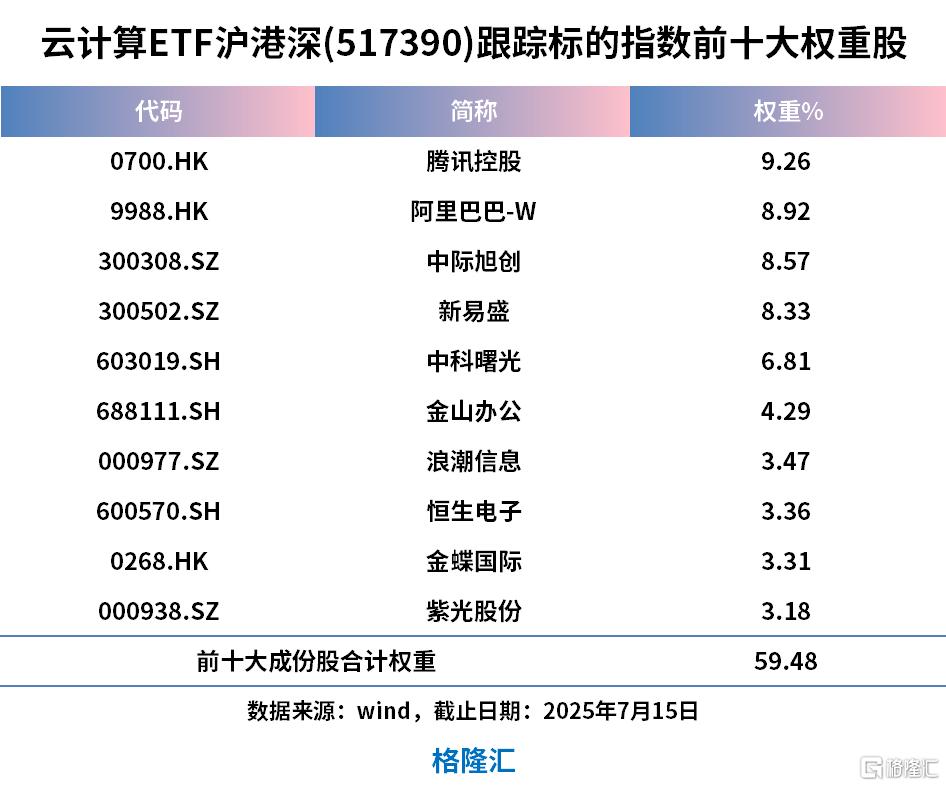

这个ETF是沪市唯一一只横跨沪港深三地、同时布局A股和港股的AI相关龙头企业的ETF。其港股持仓主要包括腾讯控股、阿里巴巴、金蝶国际等互联网大厂和AI应用相关的公司;A股布局以AI硬件为主,包括中际旭创、新易盛、中科曙光、金山办公、浪潮信息、恒生电子、中科曙光和紫光股份。

云计算ETF沪港深(517390)标的指数中新易盛占比8.33%,中际旭创占比8.57%,这两只CPO概念股均在创业板上市,创业板的交易有一定门槛;此外,阿里巴巴、腾讯控股这些港股的参与门槛更高。ETF以高效透明、费用低廉等优势,成为投资者布局港股、创业板等市场的重要工具。

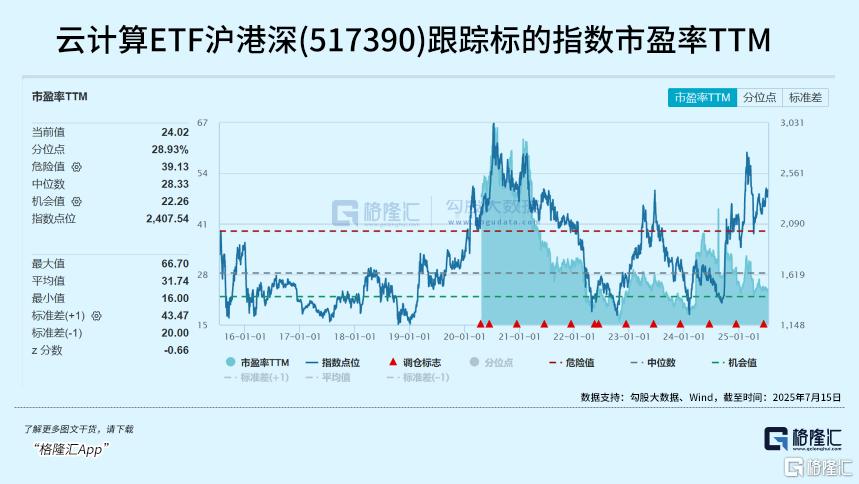

今年4月以来,科技股经历了对等关税等多重外部冲击,云计算ETF沪港深(517390)其联接基金(A:019171,C:019170)跟踪的SHS云计算指数也有所回落,其最新市盈率为24倍,估值已低于过去10年72%的时间区间,股息率超1%,高于过去10年96%的区间。

04 结语

AI产业正在进行时,不管是上游的算力,中游的模型、IDC,还是下游的应用,各个环节都会持续高景气,也都具备了中长期的成长性。

例如,两年来一直占据C位的AI算力,从训练需求、推理需求、基建投资、国产替代和技术升级五个维度来看,AI算力需求不仅没有见顶,反而正在进入加速增长阶段。

这种持续的需求增长,将确保AI算力以及配套的行业,例如光模块、服务器代工等等,至少能维持3-5年的高景气周期。

但为什么市场年初依然会产生“需求减少”的误判呢?

可能是错误归因,如将2024年Q4北美云厂商短期库存调整误解为"需求拐点",也可能是技术误判,未意识到1.6T光模块将开启新一轮升级周期。

但最根本的,来自认知滞后,如低估了训练需求、推理需求和企业级AI应用的爆发速度,也没有对于一个科技产业各个发展阶段有清晰的认识。

好在经过了几个月的“修正”,现在结论已经比较明确,披露出来的各种数据,也证明算力需求仍在加速期。

AI这场产业革命,依然会继续产生很多商业机会,很多投资机会,股价可能某个阶段会出现狂热,做好阶段性的识别以及规避就好,但不要过早地否定整个产业,而应该好好把握才对。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61