市场积极引导“耐心资本”,险资重仓ETF并不只有高股息

2025年保险资金调仓大幕即将拉开。财政部一纸新规,正在悄然改变资本市场资金流向!

7月11日,财政部印发《关于引导保险资金长期稳健投资进一步加强国有商业保险公司长周期考核的通知》,明确要求国有险企考核机制从“年度+三年”调整为“年度+三年+五年”。

很多分析人士都认为,此举有望引导险资注重长期收益,防范短期交易行为,鼓励长期投资,价值投资。因此许多投资者觉得,如果要以3-5年为维度考量的话,红利已经大盘核心宽基可能是险资积极布局的方向。

但事实真的是这样吗?今天我们就来看那可能3大险资的布局究竟如何?

三大险资,三种不同风格

许多投资者认为保险的投资文化就是,不求有功但求无过,认为他们从来就不用出去募资,所以也没有做业绩的压力,在投资行业里,保险的投资经理也是收入最低的,类似于一个稳定的国有企业的工作。

但事实却和我们想的可能有所出入,我们以市面上布局ETF市场最多的三家保险公司为例,就可看出一些端倪。

首先是险资大户——中国人寿保险有限公司,其布局ETF多达123支,也是险资中布局二级市场最为积极的。从数据上看,中国人寿保险有限公司并未重点布局红利,而是医药、科技双管齐下。

其中重点布局博时恒生医疗保健ETF (513060),持仓比例超10%,是该基金的第二大单一持有人。此外该险资似乎热衷于科创50的布局。前十大持仓ETF中,有华夏上证科创板50ETF (588000)、工银上证科创板50ETF (588050)、广发上证科创板50ETF (588060)三支科创板50产品。

由此可见险资本质是对确定性的追逐。医药的刚性需求与估值回升,的确与险资的风格所契合。而从2024年4季度开始,全球进入货币宽松周期,科技成长板块有望重启扩张,受益货币宽松。同时全球贸易摩擦下,卡脖子问题仍然突出,科创板时代背景鲜明,自主可控逻辑清晰,契合国家科技自强战略,因此也能获得资金青睐。

中国人寿保险有限公司前十大重仓ETF

数据来源:Wind 截止:2025.07.11

那看到这里你是否认为中国人寿保险有限公司只是一个个例呢?别急我们继续看下一家。虽然整体持仓没有中国人寿多,但新华保险股份有限公司也算是ETF领域的积极布局者,其布局68支ETF,产品集中度较高。

从数据看,其与中国人寿保险有限公司异曲同工,都布局高成长的科技赛道。不同的是新华保险还会持有一部分高股息保底,而中国人寿的保底选择的是弹性更高的医药。

从具体ETF分析,新华保险偏爱港股科技,其前两大持仓ETF华泰柏瑞南方东英恒生科技ETF (513130)与华夏恒生互联网科技业ETF (513330)均为港股科技赛道,此外高股息红利产品也均是港股市场的标的。由此可见新华保险对于港股赛道情有独钟。

6月开始,A股港股均进入传统分红旺季,红利资产相较于非红利资产的重要收益来源——股息回报开始凸显,红利资产将更受关注。而从往年情况看,港股的分红力度是要大于A股的,因此险资布局也在情理之中。

新华人寿保险有限公司前十大重仓ETF

数据来源:Wind 截止:2025.07.11

当然,也有相对保守的保险公司。比如中国平安人寿保险股份有限公司,其整体的配置思路还是传统的核心宽基为主,整体步伐和中央汇金保持一致。

从重仓ETF分析,除了自家产品平安中证A50ETF (159593)当仁不让的成为第一大重仓ETF外,平安人寿对于沪深300和中证A500是比较偏爱的,多支产品均涉及这些指数。

从市场分析,6月以来市场上涨主要由估值驱动,向上高胜率但赔率空间较前期有所收敛。市场风偏提升后指数突破,但赚钱效应仍然相对分散,而选择核心宽基无疑是最不会错的决定。

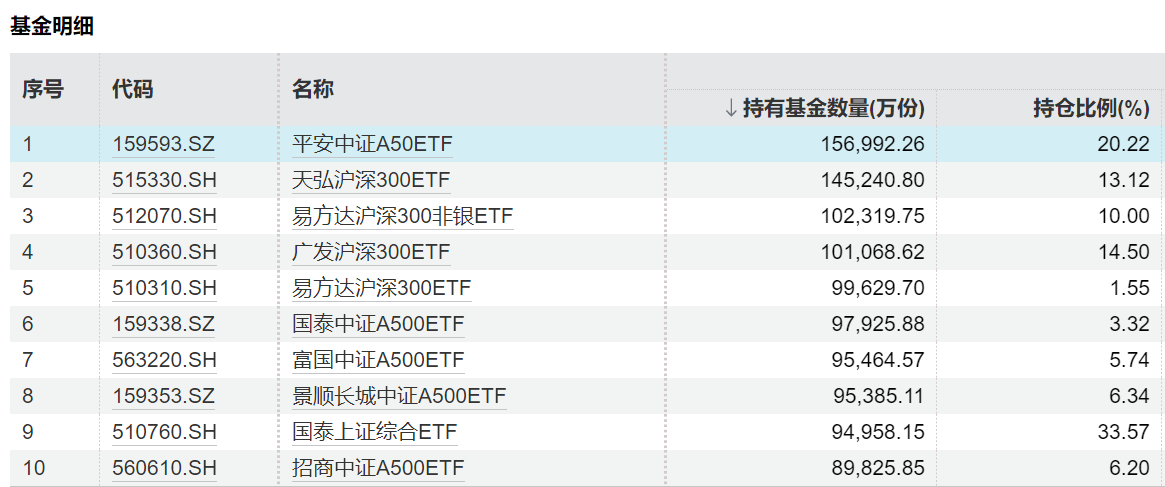

中国平安人寿保险股份有限公司前十大重仓ETF

数据来源:Wind 截止:2025.07.11

综上所述,险资并非如我们想象的那样,只偏爱核心宽基。而往往是高成长和高价值两头布局的“哑铃策略”。这也和目前许多的机构投资者的策略不谋而合。

具体而言,首先,以高股息资产为基石,重点布局经营稳健、弱周期属性、分红稳定的板块;其次,锚定产业升级红利,侧重围绕国家发展战略,重点布局高端制造、人工智能、生物医药等新质生产力领域,有效支持实体经济发展;最后,逆周期战略买入,实现风险收益平衡,践行长期投资、价值投资理念,或许也是当下更契合市场的方式。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51