天弘基金郭相博:CXO中报确定性强,重视回调后的创新药

今天创新药继续走高,截至收盘,CS创新药指数涨超2%,长春高新封涨停,神州细胞、九芝堂、华海药业、未名医药此前封板。

近期最大的消息面的利好还是在于政策支持。我们前天发文解读过,《支持创新药高质量发展的若干措施》提出5方面16条措施,对创新药研发、准入、入院使用和多元支付进行全链条支持,标志着医药政策正式从“挤水分”进入“促创新”的阶段,成为行业分水岭。

创新药热度时隔多年后又高起来了,今天我们就用一篇文章,深度梳理创新药板块目前的情况及后续走势。

一、 上半年回顾:板块回暖,创新领跑

2025 年上半年,医药板块展现出相对强势,投资逻辑仍聚焦于“排除法”,创新药产业链成为景气度最高、最具中长期逻辑的主线。随着产业转型成果逐步兑现,三季度中报期创新药产业链业绩确定性依然突出。

整体表现优于大盘: 上半年,中信医药指数上涨 8.11%,显著跑赢同期上证指数(+5.98%)、创业板指(+4.25%)和沪深 300 指数(+0.03%),在横向板块比较中位列前三分之一。历经近四年的调整后,医药板块正重新显现结构性的投资机会。

投资环境仍具挑战: 当前宏观经济及出口领域承压,院内市场控费纪律维持高压态势。从自上而下视角看,医药板块诸多子行业尚处于景气度底部缓慢修复乃至探底阶段。

创新方向景气独秀: 通过“排除法”筛选,创新方向(包括创新药及其产业链)是上半年唯一景气度持续高企、且兼具中长期确定性的细分领域。

二、 创新药主线:转型兑现,景气延续

产业拐点持续印证: 创新药产业链(CXO)延续了 2024 年下半年的订单与收入拐点趋势,个股表现活跃,尽管一季度末受中美贸易摩擦升级影响有所波动。

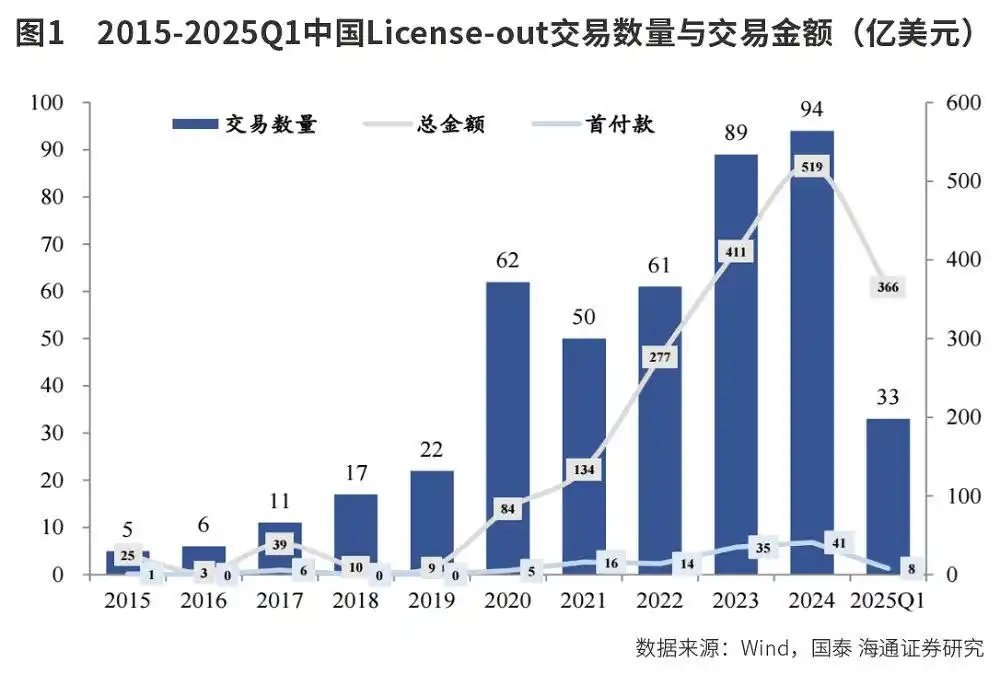

价值重估驱动行情: 报告期内多笔高价值海外授权(License-out)交易,显著提升了市场对中国创新药企业管线价值的认可度。海外巨头背书强化了中国创新药产业趋势的全球参与度。上半年,A 股创新药指数(8841049)上涨 21.84%,港股恒生创新药指数(HSIDI)涨幅更是达 60.27%。

转型迎来丰收期: 自 2018 年“4+7”集采推动行业转型以来,国内药企历经七年创新投入期,2025 年创新药领域的繁荣正是转型成果的逐步兑现。国内政策在临床、审批、支付等环节系统性支持创新,国际专利授权则为本土创新药企出海开辟了新路径。

短期波动与长期机遇并存: 虽然短期可能受交易因素(如持股集中度、估值位置)扰动,但产业爆发期方兴未艾。预计更多创新性靶点和药物机理产品将继续通过授权交易维持产业热度。需关注的是,在市场情绪渐趋理性过程中,部分估值过高、成功概率存疑或兑现能力欠佳的“伪创新”标的存在回调风险,后续投资需聚焦核心优势清晰、具备关键催化剂的真创新企业。

三、 三季度展望:创新延续,中报验证,聚焦确定性

创新药方向仍然是三季度投资重点,回调后的核心创新药资产仍需重视。

关注复苏节奏: 步入中报季,业绩兑现权重需提升。整体看,医药板块业绩相对平淡,部分领域受去年同期高基数影响,更多子板块尚在新竞争规则下适应性调整,全面反转仍需时间观察。

创新链业绩确定性突出: 当前自上而下看, 创新药产业链(CXO)仍是中报业绩确定性最强的板块:

CDMO: 2024 年行业订单拐点已确立,2025 年第二季度收入修复趋势有望延续。

CRO/创新药前端: 随着药企海外授权交易陆续落地,来自海外药企的首付款将为相关业务带来增量预期。

多说一句,关注创新药的投资者,可以了解天弘医药创新混合(A:010654;C:010655),上支付宝APP搜索“天弘医药创新”即可。

风险提示:观点仅供参考,不构成投资建议,市场有风险,投资需谨慎。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,请根据自身投资目的、投资期限、投资经验等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51