量化投行精英抢着“考公?私募半年榜业绩揭晓!浙商证券被原总裁王青山索赔;国联民生证券“丢证”...... | 私募透视镜

热点聚焦

私募半年榜揭晓:中小规模机构领跑前三甲

6月18日私募排排网半年业绩榜单显示,管理规模5亿以上的私募机构中,进化论资产、稳博投资等百亿私募虽跻身前100名,但榜单前三甲却由中小规模机构占据。冠军能敬投资(规模10-20亿)董事长李萌出身信托业,其旗下产品呈现业绩分化:2024年多只产品盈利超50%,亦有产品亏损超30%,但"能敬价值优选二号"以超3倍收益领跑。亚军优波资本(规模5-10亿)由清华毕业的前财经记者陈龙掌舵,今年诞生多只翻倍基金,旗下超20%收益产品频现。季军榕树投资(规模10-20亿)董事长翟志勇以实地调研见长,累计走访企业超500家。

金融人才“考公潮”涌动:量化投行精英转战体制内

行业高压环境正加速金融人才向公共部门迁移。湖南省财政厅2025年拟录用名单中,中信建投、思勰投资等机构前员工集体上岸,成为最新例证。数据显示,今年以来已有超10名金融从业者考入财政部。

量化私募领域人事调整同样出现人才外流,靖奇投资创始人清盘产品、佳期资本实控人变更、思勰投资创始合伙人退股离职等案例频现,折射出高压竞争下的职业倦怠。投行业绩承压成为人才出走催化剂,2024年42家上市券商投行业务收入同比降27%,IPO承销节奏放缓直接冲击业绩。这场由高学历金融精英主导的“体制内迁徙”,既是个体职业选择的理性权衡,更成为金融行业周期性调整的微观注脚。

私募分红潮来袭,股票策略成分红主力

私募排排网数据显示,截至6月17日,年内已有537只展示业绩的私募证券产品进行了分红,合计分红次数达584次。无论从分红的产品数还是分红次数,都已接近去年全年的六成。具体到各月份,今年一季度的3个月,每个月的分红次数和分红产品数均过百;而进入到二季度,分红趋势延续,6月以来已有22只私募产品分红,合计分红22次。

这轮分红热潮下,值得注意的是,一是股票策略的产品成为分红主力,这些产品的年内收益均值达到13%;二是主观产品的分红产品指数和分红次数都超过量化产品;三是年内分红的产品涉及336家私募,28家年内分红超4次,包括了5家百亿私募;四是前述28家私募以中小规模私募为主,但年内分红最多的一家仍是百亿私募。

产业机会掘金

高盛提出高中国“民营十巨头”

近期,高盛再度看好中国市场,首次提出高中国“民营十巨头”(Chinese Prominent 10)的概念,将腾讯、阿里巴巴、小米等十家民营企业巨头直接对标美国“美股七姐妹”(Magnificent 7),意在挖掘中国股市中具备长期霸主潜力的核心资产。

高盛筛选出的“民营十巨头”包括:腾讯(市值6010亿美元)、阿里巴巴(2890亿美元)、小米(1460亿美元)、比亚迪(1210亿美元)、美团(1020亿美元)、网易(860亿美元)、美的(780亿美元)、恒瑞医药(510亿美元)、携程(430亿美元)以及安踏(350亿美元)。

高盛分析师预计,这些企业未来两年的盈利年复合增长率(CAGR)将达到13%,中值为12%。目前,这些股票的平均市盈率(P/E)为16倍,前瞻性市盈增长比率(fPEG)为1.1倍,相较于美股“七姐妹”的28.5倍P/E和1.8倍fPEG,估值更具吸引力。

黄金大顶将至?花旗拉响警报

据追风交易台消息,近日,花旗分析师Maximilian Layton领衔的团队在其大宗商品展望报告中预计,黄金价格将在未来几个季度滑落至3000美元/盎司以下,标志着这一创纪录涨势的终结。报告明确指出,黄金价格已上涨至名义和实际水平,与黄金的边际成本脱钩,可能即将迎来“最后的辉煌”。花旗预计,金价将在今年三季度达到顶峰(3100-3500美元/盎司)后逐步回落,预计到2026年下半年,金价将回落至2500-2700美元/盎司区间,较当前远期价格下跌约20-25%。

企业动态

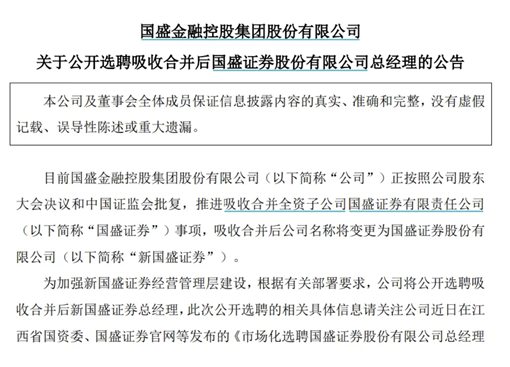

国盛金控公开招聘总经理

6月18日,国盛金控发布公告称,为加强新国盛证券经营管理层建设,根据有关部署要求,公司将公开选聘吸收合并后新国盛证券总经理。据悉,应聘人员要担任过省属证券公司或与国盛证券相当及以上规模证券公司经营班子正职或者担任副职职务不少于2年。

今年年初,国盛证券原总裁徐丽峰因年龄原因辞任,此后总裁职务一直由副总裁唐文峰代为履行职责。

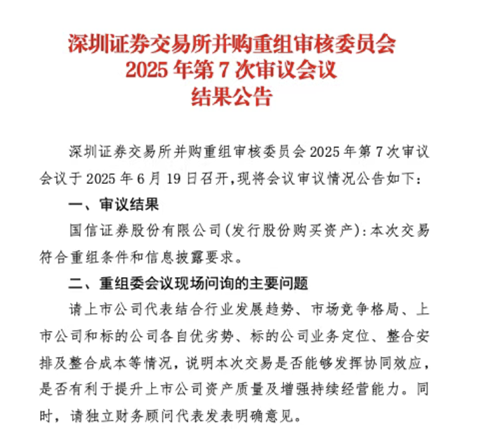

国信证券收购万和证券迎来关键进展

6月19日,深圳证券交易所并购重组审核委员会发布2025年第7次审议会议结果。公告显示国信证券(发行股份购买资产)符合重组条件和信息披露要求。这意味着,国信证券收购万和证券控制权事项的申请获交易所审核通过。

中国电信备案私募

6月16日,中国证券投资基金业协会网站信息显示,中电信私募基金管理有限公司(以下简称中电信私募)完成备案登记,机构类型为私募股权、创业投资基金管理人。公司注册资本为2亿元,实缴资本为5000万元,注册地在北京市顺义区,办公地在北京市西城区,目前有6名全职员工,法定代表人为邢晓瑞。

从出资人来看,中电信私募由中国电信集团投资有限公司(以下简称中国电信集团投资)100%持股。公开资料显示,中电信私募早在2022年1月20日就已成立,如今时隔将近3年半时间,完成了私募基金管理人登记。

百亿量化私募衍复投资宣布暂停新客申购,量化私募基金开启限购模式

6月16日,沪上百亿量化私募衍复投资给渠道发公告。公司表示,基于公司业务发展的战略规划以及对投资者利益的综合考量,计划自7月1日起关闭所有中证500指数、中证1000指数、万得小市值概念指数增强产品的新客户申购,已持有投资者追加不受影响。

资料显示,衍复投资是国内头部量化私募机构。公司创始人、首席投资官高亢,曾任职于Two Sigama lnvestments,担任研究员;2015年加入锐天投资,担任量化策略投资经理;2019年8月自主创业,成立衍复投资。目前公司旗下备案了730多只私募产品,主要涉及指数增强、量化对冲等投资策略。

两家外资私募同一天完成备案登记

6月16日,中国证券投资基金业协会(以下简称协会)最新备案名单显示,淡明(上海)私募基金管理有限公司(以下简称淡明私募)与安耐德私募基金管理(北京)有限责任公司(以下简称安耐德私募)同步完成登记。前者股东是新加坡淡马锡的全资子公司,后者母公司为投资中国超20年的全球资管巨头Earnest Partners。

协会网站信息显示,淡明私募成立于2025年3月26日,注册资本为2100万元人民币。其是一家外商独资企业,由True Light Capital Pte. Ltd.全资持股。公司于2025年6月16日完成私募股权、创业投资基金管理人登记,注册地和办公地都在上海市静安区,法定代表人、总经理是许晔。

安耐德私募成立于2024年8月21日,注册资本为200万美元。其是一家外商独资企业,由Earnest Partners Private Capital LLC全资持股。公司近期刚刚完成了私募股权、创业投资基金管理人登记,注册地和办公地都在北京市通州区,法定代表人、总经理是孙毓耕。

异常经营机构

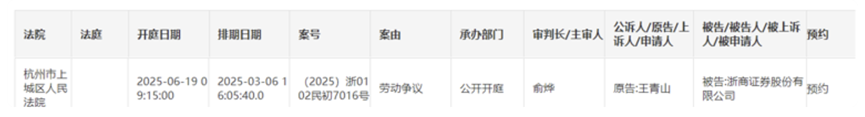

浙商证券被原总裁王青山索赔

日前,一份浙江法院官网披露的开庭公告引发关注,信息显示,王青山因劳动争议起诉浙商证券股份有限公司(简称浙商证券)。

据澎湃新闻,该案件的原告王青山,就是浙商证券原“80”后总裁王青山。

公开资料显示,王青山出生于1981年,是证券业为数不多的“80后”高管,其见证了浙商证券上市、定增融资等发展历程。根据简历,王青山曾任浙江省交通投资集团财务有限责任公司副总经理、总经理,浙江沪杭甬高速公路股份有限公司党委委员兼浙商证券党委书记,2016年1月至2017年7月任浙商证券监事会主席,2017年8月起任浙商证券董事、总裁、党委委员。

2023年5月12,浙商证券发布公告称,近日,该公司董事会收到了董事、总裁王青山的书面辞职报告。王青山因个人原因向公司董事会申请辞去董事、总裁及其他相关职务。王青山的辞职自送达董事会之日起生效。

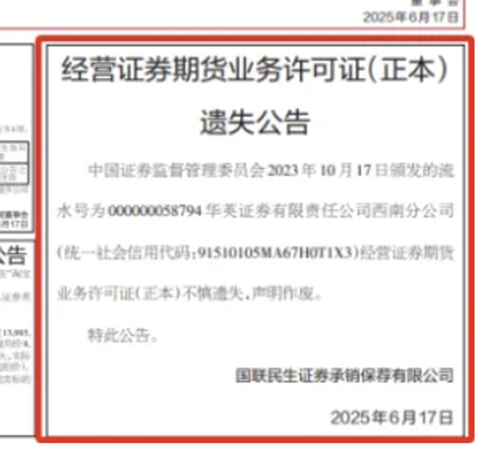

国联民生证券“丢证”

6月17日,据证券时报(电子版)第A008版新增一则“遗失声明”,其中出现了业已更名的“华英证券”(现为国联民生承销保荐,以下统一表述)。

这份署名“国联民生证券承销保荐有限公司”的公告显示,由中国证监会颁发于2023年10月17日的“华英证券有限责任公司西南分公司”经营证券期货业务许可证(正本)不慎遗失,声明作废。

公开资料显示,这家分公司成立于2020年9月。2023年8月,分公司负责人从“吉勋”变更为“张长春”。履历显示,张长春从业超过十年,并且自2015年起便在国联民生证券登记执业。

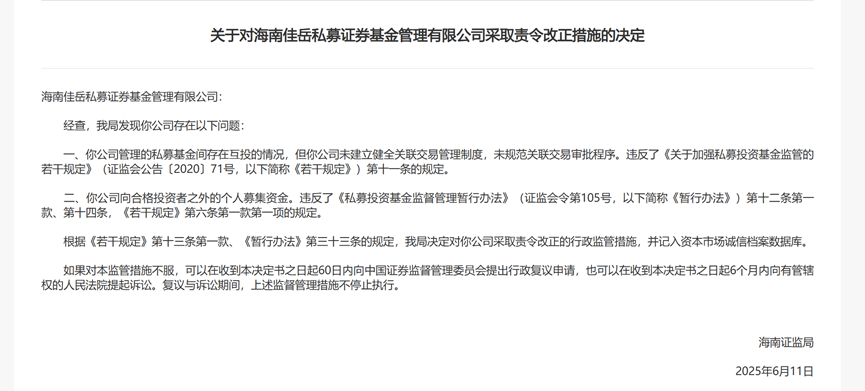

私募黑马佳岳投资“合规失守”

6月13日,海南证监局公布关于对海南佳岳私募证券基金管理有限公司采取责令改正措施的决定。据公告,该私募存在多项违规操作:旗下私募基金互投却未建立关联交易管理制度及审批程序,更涉嫌向非合格投资者募集资金,严重违反私募行业基本准则。

值得注意的是,佳岳投资此前在业内口碑良好,不仅规模稳步扩张,更在第二届"航融杯"私募大赛中斩获优秀管理人称号。其核心团队堪称豪华——法定代表人王晓伦拥有十余年从业经验,曾任职中证登及多家知名私募;合规风控负责人吴欣出身律所,专业背景深厚;基金经理薛松亦曾供职高瓴、高毅等头部机构。

中基协资料显示,佳岳投资登记于2017年8月,旗下43只在管基金、20-50亿规模,拥有19名持证从业人员。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51