既要β又要α的指数增强基金,是否实至名归?

很多投资者进入基金大门的“启蒙老师”就是指数基金。指数基金通过长期持有,避免了频繁买卖的决策困扰。投资者不需要花费大量时间和精力去研究个股的基本面和技术面,也不需要担心因选错股票而遭受损失。

但久而久之许多投资者对收益有了更高的要求,尤其是在当前风格轮动频繁切换的市场,许多投资者在想要稳定的β收益的同时,又在积极的寻求α的突破。而这是指数增强基金就应运而生。

指数增强基金同比激增超5倍

俗话说的好。有需求就有产品,基金公司其实也看准了这一点,今年也正在积极布局指数增强类产品。就拿去年的“销冠”中证A500为例。目前,中证A500指数增强,产品成为了2025年以来最受瞩目的创新品类,4月份备案量为50只,环比增长6.38%,年内累计备案量已达165只。

从数据上可以看到,路博迈中证A500指数增强A(023325)、鹏扬中证A500指数增强A

(022756)等产品规模已经超10亿,而兴证全球、国泰君安,招商基金、摩根基金旗下产品也均有不错表现。

规模较大的中证A500指数增强基金产品

数据来源:Wind 截至2025.06.04

Wind数据显示,仅2025年前五个月,全市场新发指数增强基金数量已远超过去年全年总和,各家公募已不约而同地将产品线向这类工具倾斜。而多家头部公募更是将此类产品列为战略重点。广发基金年内分别布局中证800指数、中证A500的指数增强产品,华夏基金布局上证综合全收益指数、中证A500指数等相关产品。

除了开头我们所提到的市场风险偏好的增加外,另一个原因同样值得关注,5月7日发布的《推动公募基金高质量发展行动方案》中就明确指出要引导公募基金真正从“重规模”向“重回报”转变。

而新规实施后,持续跑输基准将直接影响基金经理收入,这使得控制跟踪误差成为必修课。指数增强基金因其明确的基准约束和量化模型驱动特性,恰好契合了监管层倡导的“回归资管本源”理念。

指数增强基金收益分化明显

正因为指数增强基金α收益的不确定性,因此相比于被动指数基金而言,其分化就显得更为明显。我们纵观场内近150只沪深300指数增强类产品可以发现,整体收益相差是比较大的。

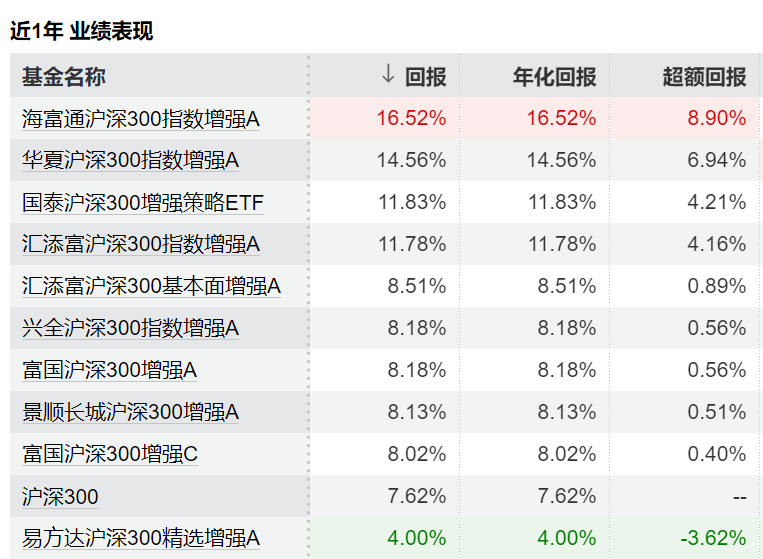

我们罗列了市场中规模超过20亿的10只沪深300指数基金产品可以发现,华夏沪深300指数增强A和海富通沪深300指数增强A整体表现出色。

华夏的回报为14.56%,年化回报14.56%,超额回报6.94%,海富通的回报为16.52%,年化回报16.52%,超额回报8.90%。而这其中,最高和最低的近一年收益率相差超12%,分化相当明显。

超20亿规模的沪深300指数增强基金近一年表现

数据来源:Wind 截至2025.06.04

同样的情况也发生在中证1000指数增强基金中。近一年来看,汇添富中证1000指数增强A以31.53%的回报拔得头筹,超额回报也达到了14.77%,整体表现出色,不仅大幅跑赢沪深300,而且在风险调整后的收益指标上也优于多数同类。

而这其中最高和最低的收益差额也达到14.15%,相较于沪深300指数增强而言,其波动性和差异化更加明显。

规模前十的沪深300指数增强基金近一年表现

数据来源:Wind 截至2025.06.04

从指数增强基金超额收益均值以及分化度来看,选哪个指数作为增强,决定了产品超额收益的大致空间,但管理人之间的超额收益差距仍然取决于自身模型的有效性。

而对于α收益这部分的策略,无论是量化增强还是主动增强均有利有弊。作为投资者而言,主要可以通过成立时间和历史排名确定以往的胜率和赔率,再看基金本身的规模来确定流动性,最后还应该关注基金的交易成本问题。

业内人士指出,当薪酬新规撕去明星基金经理的神秘面纱,中国公募基金或许正在经历其发展史上最具深远意义的转型时刻。这场转型的终点,不应只是产品形态的简单更替,而应是整个行业对“受托人责任”的重新认知与践行。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.65

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56