债市早报:资金面持续宽松;多头情绪升温,债市明显回暖

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】6月4日,资金面持续宽松;多头情绪升温,债市明显回暖;转债市场主要指数集体跟涨,转债个券多数上涨;各期限美债收益率普遍下行,主要欧洲经济体10年期国债收益率走势分化。

一、债市要闻

(一)国内要闻

【中央财政拟支持20个城市实施城市更新行动】6月4日,财政部发布《2025年度中央财政支持实施城市更新行动评选结果公示》,对2025年度中央财政支持实施城市更新行动评选结果进行了公布。《公示》显示,中央财政拟支持的20个城市为:北京、天津、唐山、包头、大连、哈尔滨、苏州、温州、芜湖、厦门、济南、郑州、宜昌、长沙、广州、海口、宜宾、兰州、西宁、乌鲁木齐。

【城投债年内已净偿还2200多亿,估值2.2%以上规模仅剩10%】6月4日,据财联社,城投债融资继续萎缩,高息城投债变得愈发稀少。5月城投债净偿还570多亿,前5个月累计已净偿还2200多亿元。据业内统计,目前估值在2.2%以上的公募城投债占比仅剩10%左右,未来挖掘收益的重点在于2-5年期AA评级以下的城投债。

【上海:鼓励本市各有关企业积极申报基础设施REITs储备项目】6月4日,上海市发改委发布关于进一步加强项目储备谋划推动我市基础设施REITs提质扩容的通知。鼓励上海市各有关企业积极申报基础设施REITs储备项目。支持各区、各有关企业积极梳理暂不符合REITs发行规模条件或储备资产较少、不适合首次发行REITs的优质项目,并加强与已上市REITs平台的合作交流,研究通过资产重组等方式将项目作为扩募资产注入已上市REITs平台。支持已发行基础设施REITs的发起人(原始权益人)将募集资金用于存量资产收购,后续滚动开展扩募。

【香港证监会正考虑为专业投资者引入虚拟资产衍生品交易】6月4日,据证券时报,香港财经事务及库务局局长许正宇表示,香港证监会正考虑为专业投资者引入虚拟资产衍生品交易,并会制订稳健的风险管理措施。有关措施将进一步丰富香港市场的产品选项,同时确保交易以有序、透明且安全的方式进行。另外,出于虚拟资产市场最新发展情况,财经事务及库务局将发表第二份发展虚拟资产政策宣言。同时,会进一步优化基金、单一家族办公室和附带权益的优惠税制,包括将虚拟资产纳入可享有税务宽减的合资格交易。

【上合组织成员国财长和央行行长会议支持深化财金合作】2025年上海合作组织成员国财长和央行行长会议6月3日在北京举行。会议深入讨论了全球和区域经济金融形势和挑战,分享了各国在财政货币、绿色转型、金融发展等方面的政策实践。各方支持采取行动深化区域财金合作,在推进成立上合组织开发银行方面取得实质性进展,同意建立上合组织财金智库网络,并探讨了完善本币结算安排和深化数字普惠金融合作等议题。

(二)国际要闻

【美国5月ISM服务业PMI近一年来首次萎缩】6月4日,ISM公布的数据显示,美国5月ISM服务业PMI指数49.9,大幅不及预期值52和前值51.6。重要分项指数方面,新订单指数大幅下跌至46.4;商业活动指数降至50,为五年来最低,显示业务趋于停滞;订单积压也在减少,相关指标降至2023年8月以来的最低水平;支付价格指数跳升至68.7,为2022年11月以来最高;虽然5月服务业库存有所下降,但库存情绪指数升至62.9,为去年7月以来最高,这表明越来越多的公司认为库存仍然过高,未来几个月可能对制造业构成压力;出口和进口指数均显示收缩,反映出企业正在应对特朗普政府多变的贸易政策所带来的影响;供应商交货时间指数上升,显示公司在调整供应链时交货周期延长;就业指数升至50.7,显示招聘活动摆脱萎缩困境,但扩张的改善程度有限。

【美国5月ADP就业人数骤降至3.7万人,企业新增岗位创两年新低】 6月4日,ADP Research公布的数据显示,美国5月ADP就业人数增加3.7万人,为自2023年3月以来最低水平,远逊于预期值11.4万人和前值6.2万人。这一数字距离预期值相差5个标准差,是自2022年8月以来最大的预期落空。数据显示,大多数行业的情况都很疲软。商业服务、教育医疗等关键行业出现裁员,贸易运输和制造业同样减少岗位。仅有休闲酒店业和金融活动领域保持招聘增长,但远不足以抵消其他行业的颓势。这一急剧下滑的数据直接反映出雇主对新增员工需求的显著减弱。数据公布后,投资者对未来降息的预期大幅上升。

(三)大宗商品

【国际原油期货价格转跌,国际天然气价格下跌】6月4日,WTI 7月原油期货收跌0.88%,报62.85美元/桶;布伦特8月原油期货收跌1.17%,报64.86美元/桶;COMEX黄金期货涨0.64%,报3398.80美元/盎司;NYMEX天然气价格收跌0.43%至3.706美元/盎司。

二、资金面

(一)公开市场操作

6月4日,央行以固定利率、数量招标方式开展了2149亿元7天期逆回购操作,操作利率为1.40%,投标量2149亿元,中标量2149亿元。Wind数据显示,当日有2155亿元逆回购到期,因此单日净回笼资金6亿元。

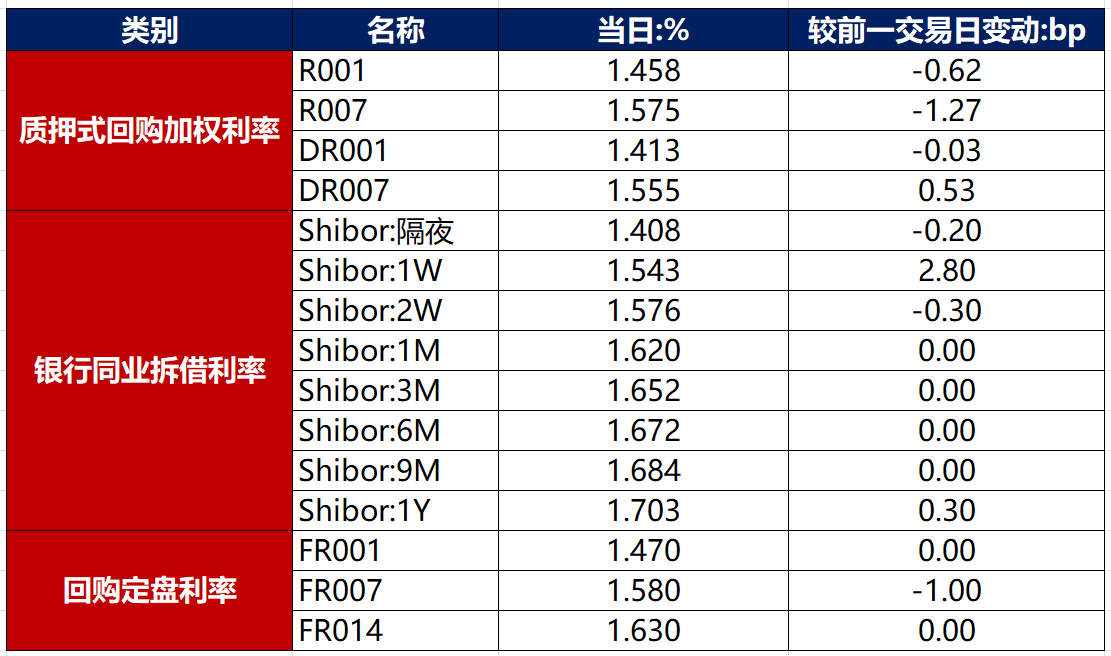

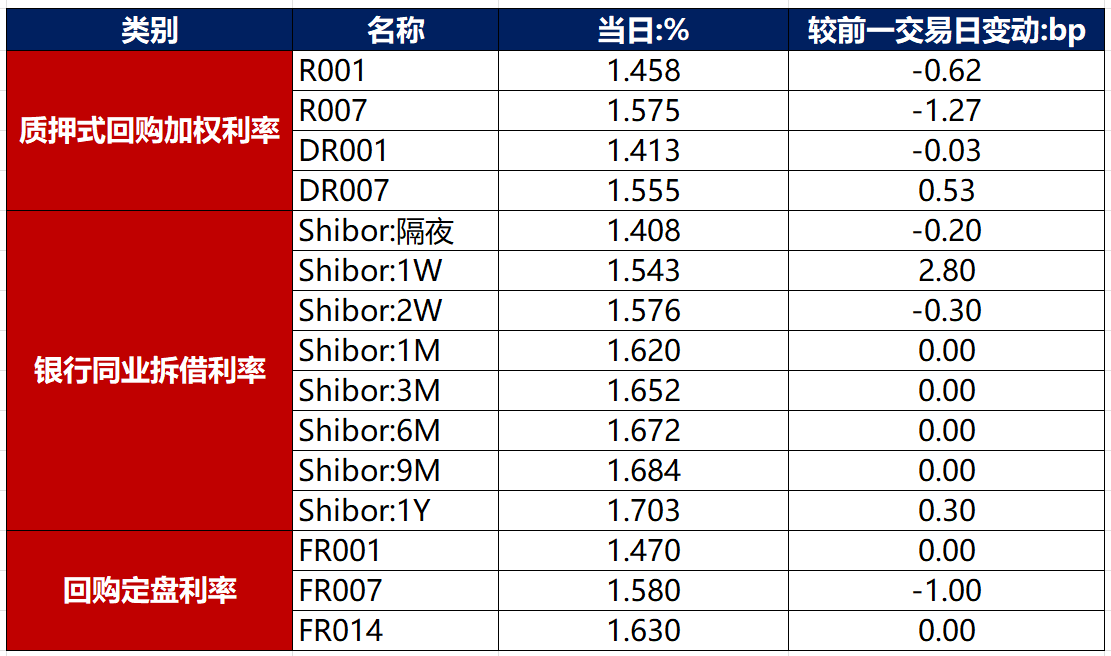

(二)资金利率

6月4日,资金面持续宽松,当日DR001下行0.03bp至1.413%,DR007上行0.53bp至1.555%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

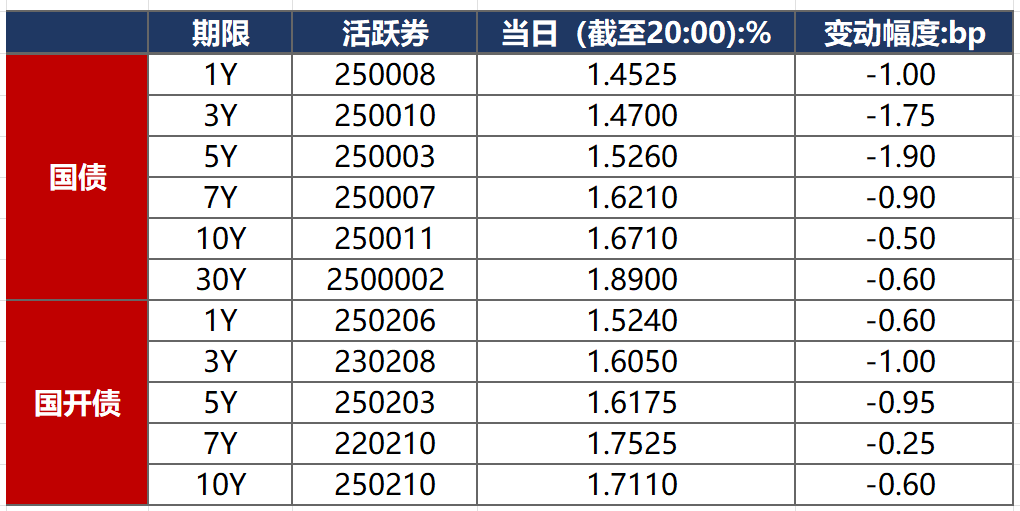

1.现券收益率走势

6月4日,中证报发文称“人民银行国债买卖操作有望适时重启”,加之关税扰动仍在,共同助推多头情绪,债市明显回暖。截至北京时间20:00,10年期国债活跃券250011收益率下行0.50bp至1.6710%,10年期国开债活跃券250210收益率下行0.60bp至1.7110%。

数据来源:Wind,东方金诚

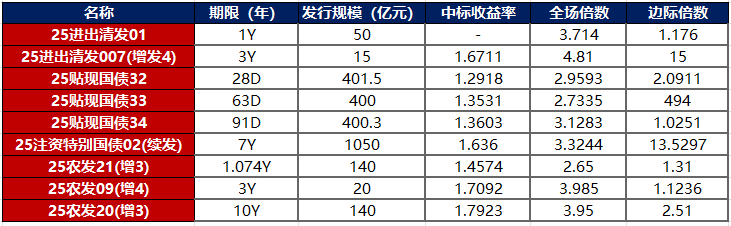

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

6月4日,3只产业债成交价格偏离幅度超10%,为“H8龙控05”跌超52%,“H1龙控01”跌超42%,“H9龙控01”跌超36%。

6月4日,1只城投债成交价格偏离幅度超10%,为“21景城投绿色债01”跌超24%。

2. 信用债事件

深圳龙光控股:公司公告,公司计划为21笔公司债券/资产支持证券提供新的整体重组方案,标的债券29项原始增信资产将分别用于全额转换特定资产选项、资产抵债选项中的以物抵债模式和信托抵债模式以及全额留债选项。

旭辉控股集团:公司公告,关于永续证券及可转股债券已于计划会议上取得所需的法定大多数计划债权人支持。

金轮天地控股:公司公告,重组计划获大多数计划债权人批准。

泰安泰山控股:中诚信亚太基于商业原因,撤销泰安泰山控股“BBBg”长期信用评级。

射阳国有资产投资集团:中诚信亚太基于商业原因,撤销射阳国有资产投资集团“BBBg-”长期信用评级。

杭州拱墅城控:中证鹏元国际应公司要求,撤销杭州拱墅城控“A-”的国际长期主体评级。

松阳国投:中证鹏元国际应发行人要求,撤销松阳国投“BBB-”国际长期主体评级。

郑州郑上新城建发:中证鹏元国际因发行人未按时提供评级所需材料,撤销郑州郑上新城建发“BBB-”国际长期主体评级。

重庆兴农担保:联合国际出于商业原因,撤销重庆兴农担保“A+”的国际长期发行人评级。

潍坊滨海投资:中证鹏元公告,潍坊滨海投资被列为被执行人,执行标的金额3821.56万元,系子公司与建信金融租赁公司相关合同纠纷,目前公司正在地方政府协调下,拟通过展期、置换方式解决。

(三)可转债

1. 权益及转债指数

【权益市场三大股指集体收涨】 6月4日,A股开启反弹,算力产业链、新消费题材爆发,市场近4000股上涨,上证指数、深证成指、创业板指分别收涨0.42%、0.87%、1.11%,全天成交额1.18万亿元。当日,申万一级行业多数上涨,仅交通运输、国防军工、公用事业收跌,跌幅均在1%以下;上涨行业中,美容护理、综合、纺织服饰涨超2%,通信、轻工制造涨超1%。

【转债市场主要指数集体跟涨】 6月4日,转债市场跟随权益市场继续上扬,当日中证转债、上证转债、深证转债分别收涨0.49%、0.40%、0.63%。当日,转债市场成交额650.43亿元,较前一交易日放量95.9亿元。转债市场个券多数上涨,469支转债中,399支收涨,63支下跌,7支持平。当日上涨个券中,惠城转债涨超10%,亿田转债、天阳转债涨超9%;下跌个券中,中旗转债、雪榕转债跌逾2%。

2. 转债跟踪

6月4日,建工转债公告预计触发转股价格下修条件。

(四)海外债市

1. 美债市场

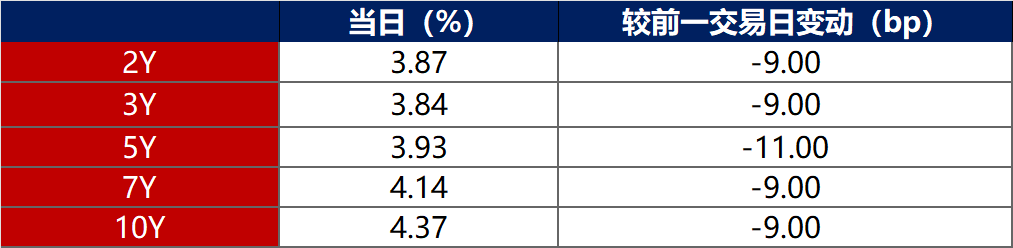

6月4日,各期限美债收益率普遍下行。其中,2年期美债收益率下行9bp至3.87%,10年期美债收益率下行9bp至4.37%。

数据来源:iFinD,东方金诚

6月4日,2/10年期美债收益率利差保持在50bp不变;5/30年期美债收益率扩大2bp至96bp。

6月4日,美国10年期通胀保值国债(TIPS)损益平衡通胀率下行1bp至2.31%。

2. 欧债市场

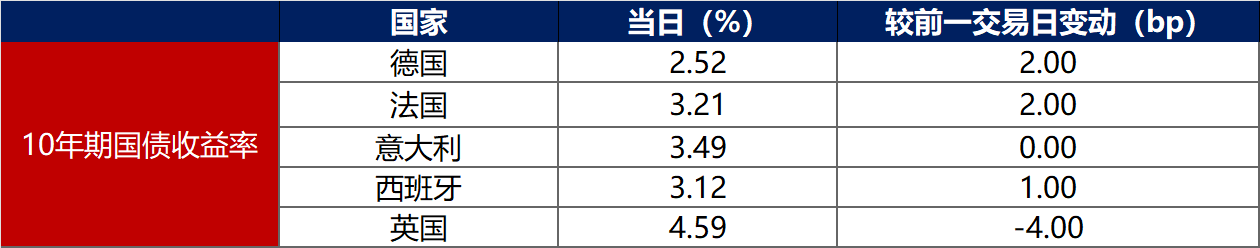

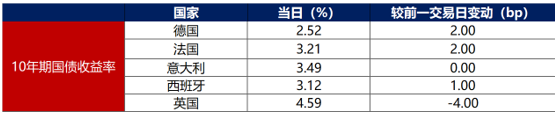

6月4日,主要欧洲经济体10年期国债收益率走势分化。其中,德国10年期国债收益率上行2bp至2.52%,法国、西班牙10年期国债收益率分别上行2bp、1bp,意大利,10年期国债收益率保持不变,英国10年期国债收益率则下行4bp。

数据来源:英为财经,东方金诚

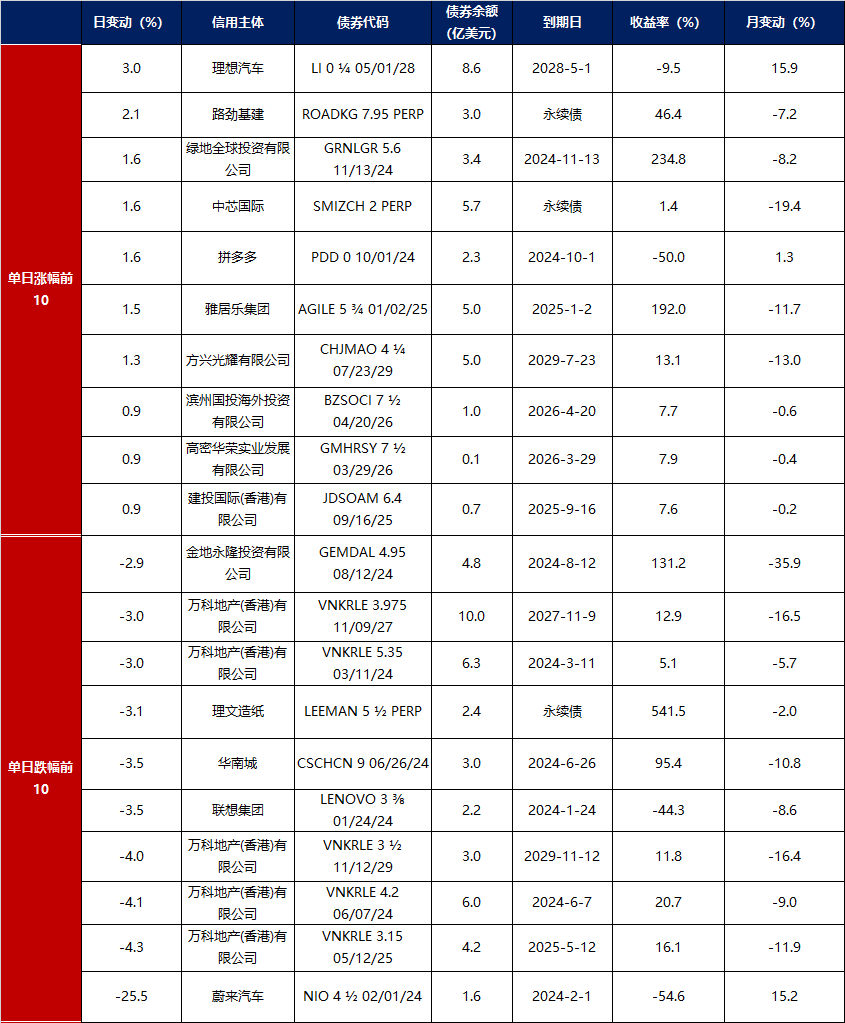

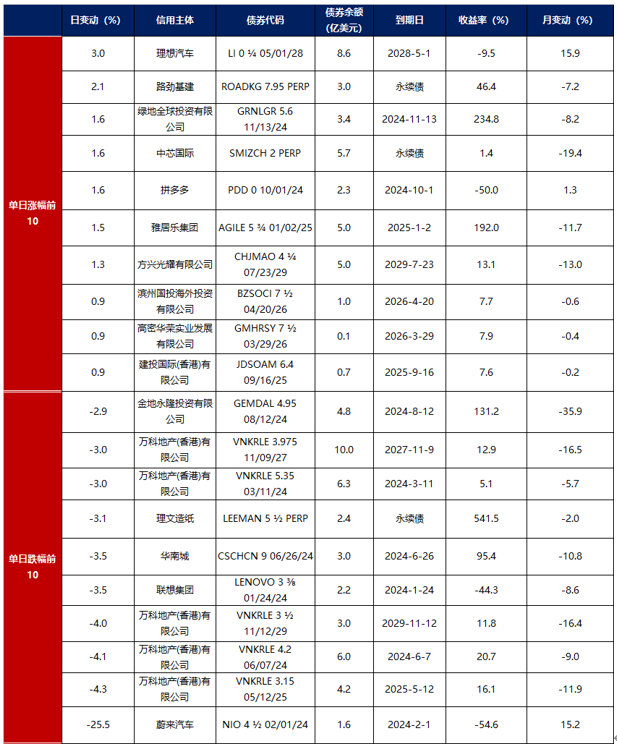

3.中资美元债每日价格变动(截至6月4日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61