半导体设备“越跌越买”明显,节后启动趋势能确立吗?

都说拉银行市场就弱。今天是节前最后一个交易日,竟然拉的是农林牧渔、公共服务和医药?全都是防御板块,银行也被彻底激活。不过大盘量能不减反增,我不打算继续观测,科技股半导体这下子虽然回调,但损耗并不大,低吸建仓坐等节后硬科技启动。

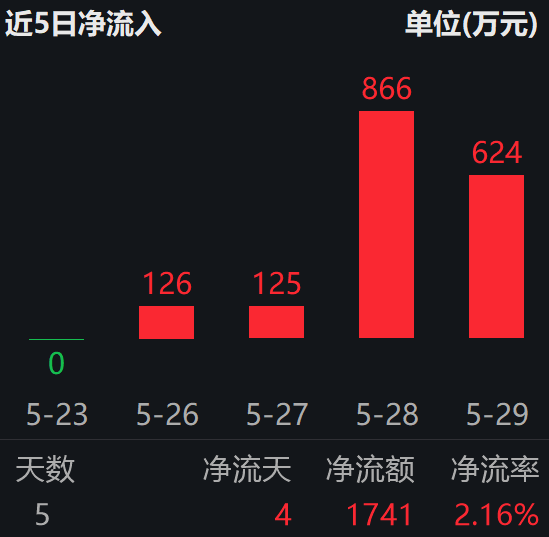

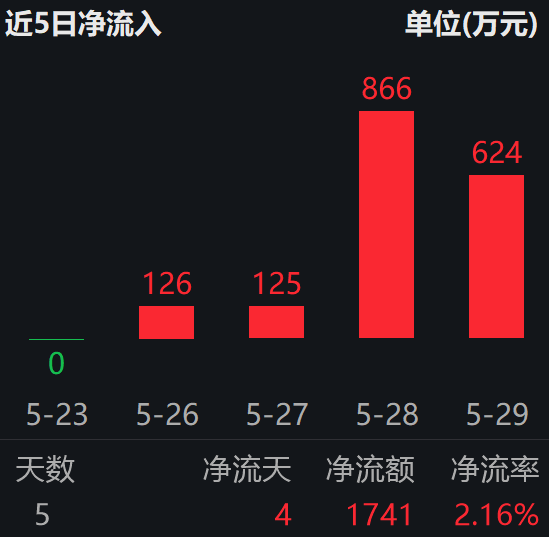

芯片产业链最上游的卖铲子环节是半导体设备和材料。从本周一开始,资金就一直在流入$半导体设备ETF(SH561980)$,从周一到周四累计净流入1741万,主打的就是个每调买机。ETF设备+材料含量将近70%,自主可控背景下这块是含金量最高的、也是国产替代最迫切的。

周二的时候国产设备龙头厂商中微公司召开业绩说明会,累计装机量过去14年年均增长超过37%,营收年均增长超过35%;2024年等离子刻蚀设备公司交出54.7%的年增长率,强劲领跑国产设备赛道。

截至目前中微公司在五大核心设备与关键制程中已经实现“全打通”,覆盖国内芯片制造关键环节约30%的设备需求。虽然我不懂这些复杂的设备产品,但是我知道这个进展很牛,最起码2018年懂王那波操作的时候我们还远远达不到这个水平。

从4-3到5月12日的联合声明,再到这周的懂王被叫停,今年的自主可控产业链经历了太多的风波,也更体现了国产替代的重要性。不断变化的背景下,国内产业链加快转向购买国产半导体设备和材料,意愿越来越强。

据McKinsey分析,2023-2026年期间,全球待建造的晶圆厂数量将达60个左右,类型上主要集中于生产逻辑芯片。分地区看,中国大陆地区待建晶圆厂约为21个,将是待建晶圆厂数量最多的地区。

从产业链的逻辑来说,晶圆厂的建设有利于为半导体设备市场持续带来新增需求。据SEMI预测,2026年全球12英寸晶圆厂产能将达到960万片/月的历史新高,2022-2026年CAGR达8%,其中中国将达到240万片/月,市场份额占比将高达25%。

随着中美科技对抗持续升级,关键半导体设备和材料已经成为国产半导体发展的掣肘,技术自主可控诉求强烈,国产替代为大势所趋。前段时间海光信息、北方华创、沪硅产业等接连宣布重仓并购重组消息,也是在通过行业资源整合向更深层次的全面替代迈进。

就像中微所说,作为全球最大的半导体消费市场,市场需求带动全球产能中心逐步向中国大陆转移,持续的产能转移带动了市场规模和技术水平的提高,也为设备行业发展提供了机遇。

但这个行业太过复杂,本身硬科技板块伪装性就很强,大部分时候很难择股。半导体设备(561980)对国产主要的设备、材料厂商如中芯、华创、中微、拓荆、沪硅、安集等都有布局,前十大权重高达75%,可能是布局这个板块的刚需了。

作者:ETF金铲子

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.65

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照81.02

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56