Marvell:AI 环增 “失速”,下一张 “王牌” 在哪?

迈威尔科技 Marvell(MRVL.O) 北京时间 5 月 30 日凌晨,美股盘后发布 2026 财年第一季度财报(截至 2025 年 4 月):

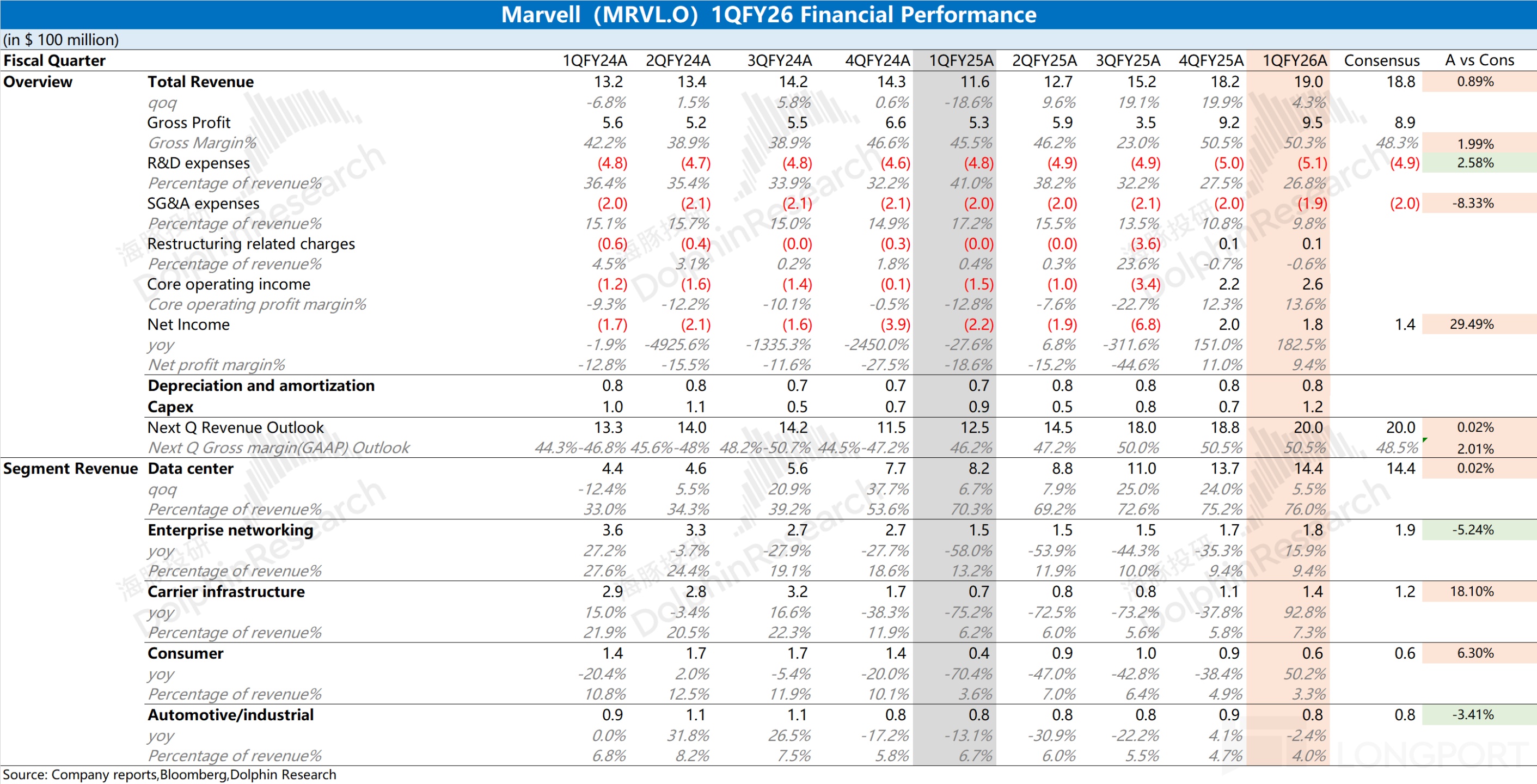

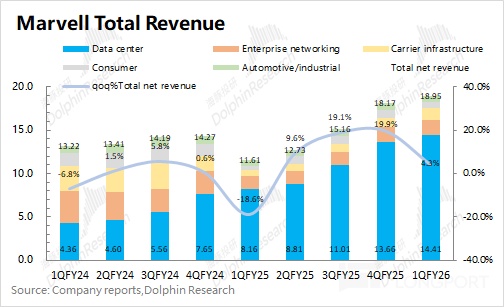

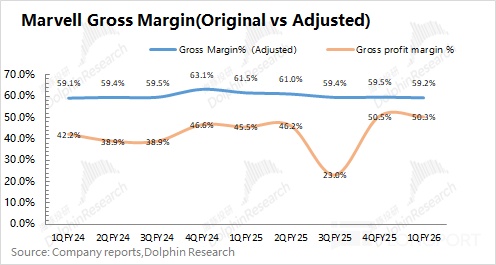

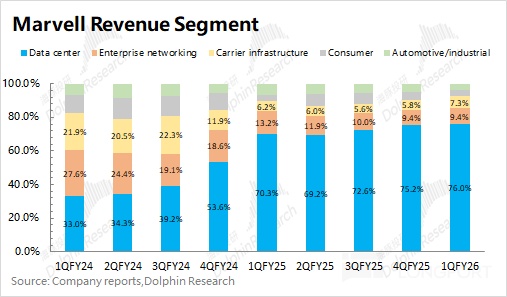

1.整体业绩:收入 19 亿美元,环比增长 4.3%,符合预期(18.8%);收入季度环比增量的 0.8 亿美元,主要来自于数据中心及 AI 业务的带动。调整后的毛利率为 59.2%,环比下降 0.3pct。公司毛利率呈现下降的趋势,主要是因为定制 ASIC 等相关业务毛利率相对较低。随着业务增长,结构性拉低了公司的毛利率。

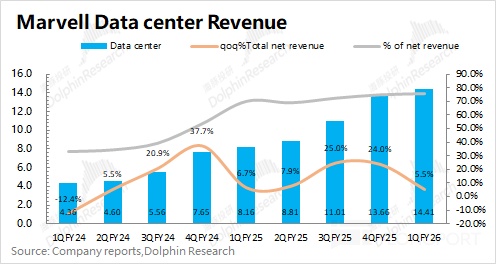

2.数据中心:收入 14.4 亿美元,环比增长 5.5%,增长来自于 AI 业务的带动。本季度数据中心占比达到 76%。海豚君预估公司本季度 AI 业务收入 8.3 亿美元,环比增长 0.9 亿美元,而非 AI 业务在本季度预计出现小幅回落。

3.下季度指引:收入 20 亿美元,符合市场预期(20 亿美元),环比增长主要来自于数据中心及 AI 业务;毛利率(GAAP)50.5%,基本保持平稳。海豚君预期下季度调整后的毛利率为 59.1%,环比下滑 0.1pct 左右。

海豚君整体观点:虽符合预期,但缺少增量看点。

由于市场主要看重于 AI 业务给公司带来成长性的机会,因而在关注$迈威尔科技(MRVL.US) 核心业务收入变化时,主要关注于环比层面的增量。虽然公司本季度收入和下季度指引都达到了市场预期,但季度环比并未给出更多增量的看点。总收入和数据中心收入的环比增量,都呈现收窄的趋势。换句话说,市场本身预期的是加速增长,从而消化估值的。然而本次财报和指引,都透露着公司本轮产品周期(亚马逊 Trainium 2 芯片)带来的高增长基本告一段落,而只能期待新产品带来的再次拉动。因而,虽然财报数据符合预期,但依然会影响市场对公司成长性的信心。

对于 Marvell,市场最为关注的是 AI 业务、ASIC 客户和中国区业务:

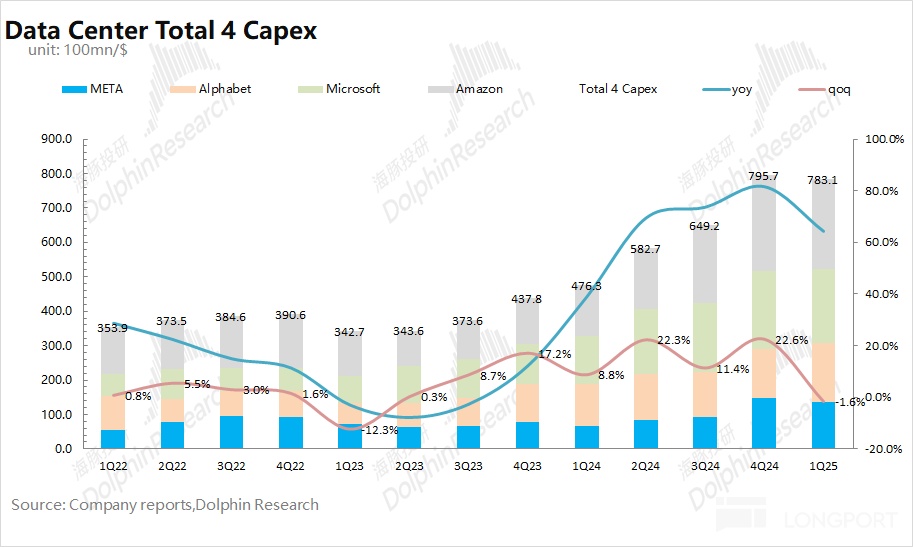

1)AI 业务:不同于英伟达的主权 AI 和创业公司的叙事,公司当前仍主要依赖于核心云厂商,因而云厂商的资本开支和产品发布节奏都将对公司产生直接影响。本季度四大云厂商的合计资本开支环比有所下滑,而 Marvell 的数据中心环比增长 5%。从中看出,Marvell 仍在云大厂的资本开支中获得了更多的市场份额,符合市场对 ASIC 作为进入者的预期。因而,公司凭借 “定制 ASIC 芯片争取市场” 的大逻辑没有破,但季度环比增量放缓(近三个季度 2 亿-2 亿-0.9 亿)还是会影响一部分信心。

2)ASIC 客户:亚马逊 Trainium 2 是当前 AI 业务的主要增长来源,但从季度环比增量来看,本次产品周期未见明显持续性。而公司 AI 业务下一轮增长,仍关注于核心客户的新产品。结合公司和行业面信息看,公司下一轮新产品主要关注于微软的 Maia Gen2 和亚马逊的 Trainium 3,将为公司明年的增长提供新的增量。而在此之前,公司的 AI 业务难见超预期的表现。

3)中国区业务:由于公司当前还未披露本季度的中国区收入,但从过往数据看,中国区在公司总收入的占比达到 4 成,是最大收入来源。而原本公司计划在 6 月 10 日举行的投资者日活动,受宏观环境不确定的影响推迟至 2026 年。中美在科技领域的摩擦还会持续,份额较大的中国区收入仍可能是公司业绩中潜在的 “雷点”。从下季度指引看,当前对公司中国区收入未有明显影响,但后续仍是一定的风险因素。

整体来看,公司本次财报和指引虽然达到市场预期,但 AI 业务季度环增放缓,依然难以让市场满意。结合公司当前市值 565 亿美元,对应公司 2026 财年的调整后净利润为 30 倍 PE 左右(收入 +44%,调整后毛利率-1.1pct,调整后税率 10.2%)。对于 Marvell,短期内 AI 业务增量收窄,期间又缺少新产品的 “接力”,AI 业务难有超预期的表现。此外,中国区收入,仍是一个潜在的 “雷点”。在没有主权 AI 等宏大叙事的情况下,公司的 AI 业务受 CSP 大厂及产品周期影响,下一次增长主要关注于微软及亚马逊相关 ASIC 新品发布的情况,才有望再次给公司带来成长性的看点。

海豚君对迈威尔科技 Marvell(MRVL.O) 财报的具体分析,详见下文:

一、迈威尔科技 Marvell 业务

迈威尔科技 Marvell 公司凭借存储技术起家,后续通过一系列的 “外延并购” 实现业务拓展,数据中心业务已经成为公司最大的收入来源。

具体业务情况:

1)数据中心业务(75% 左右):高成长业务,受益于数据中心及 ASIC 需求的推动,是当前市场最主要的关注点。业务中包括 SSD 控制器、高端以太网交换机(Innovium)及定制 ASIC 业务(亚马逊 AWS 等定制化芯片),主要应用于云服务器、边缘计算等场景;

2)其他业务(25% 左右):传统业务,受 5G 大规模基建及下游需求的影响较大。①企业网络及运营商基础设施业务在 5G 大规模基建后,出现明显回落;②消费电子业务受下游电子产品及家庭宽带等需求影响;③汽车与工业受车联网等需求带动,但占比较小。

二、核心数据:收入&利润,中规中矩

2.1 收入端

迈威尔科技 Marvell 在 2026 财年第一季度实现营收 19 亿美元,环比增长 4.3%,基本符合市场预期(18.8 亿美元)。由于市场主要关注 AI 业务给公司带来的成长性看点,因而环比角度会比同比更为直观。公司本季度营收端的增长,主要来自于数据中心及 AI 业务和运营商基础设施业务的带动。

虽然季度收入符合市场预期,但从收入端环比增长的幅度来看,本季度收窄至 0.8 亿美元左右,仍会增加市场对公司成长性不足的担忧。

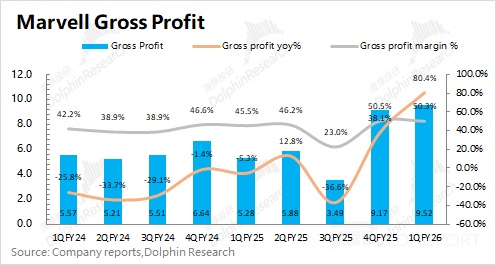

2.2 毛利端

迈威尔科技 Marvell 在 2026 财年第一季度实现毛利 9.5 亿美元,同比增加 80%。其中 Marvell 在本季度的毛利率为 50.3%。

由于公司毛利率受收购资产摊销等方面的影响,因而财报中的毛利率并不能直接体现出经营情况。在剔除该影响后,海豚君参考调整后的毛利率看,公司本季度调整后的毛利率为 59.2%。公司毛利率整体呈现趋势性下行的情况,主要是因为定制 ASIC 相关业务的毛利率较低,随着业务占比提升,会结构性拉低公司整体毛利率。

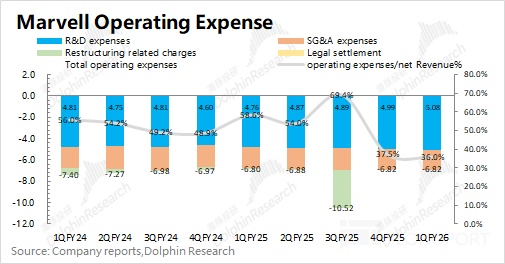

2.3 经营费用

迈威尔科技 Marvell 在 2026 财年第一季度的经营费用为 6.82 亿美元,与上季度环比持平。

具体核心费用端,拆分来看:

1)研发费用:本季度公司的研发费用为 5.08 亿美元,同比增长 6.6%。公司研发费用持续增加,这部分主要投向于定制 ASIC 和光模块技术方向。在收入规模扩张的情况下,公司研发费用率继续回落至 26.8%;

2)销售及管理费用:本季度公司的销售及管理费用为 1.86 亿美元,同比下滑 6.8%。在收入增长的同时,公司仍在降低销售等费用,相关费用率下降至 9.8%;

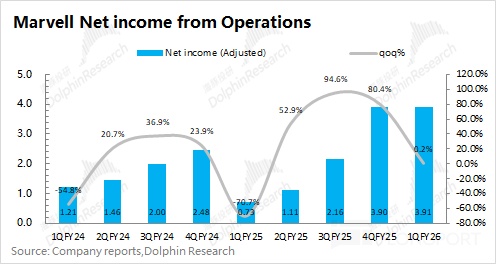

2.4 净利润

迈威尔科技 Marvell 在 2026 财年第一季度实现净利润 1.8 亿美元。公司调整后的毛利率都在 60% 附近,但公司财报的净利润却在此前较长时间都是亏损的状态,这主要是受收购摊销、重组费用以及其他因素影响。

而在剔除这些因素(重组费用及收购摊销等)影响后,公司调整后的净利润能反映出公司更真实的经营状况。本季度公司调整后的净利润为 3.91 亿美元,环比基本持平。

三、各业务情况:数据中心增量收窄,等待新产品周期

迈威尔科技 Marvell 从 2018 年起陆续收购了 Cavium、Innovium 等公司,从而增强了公司 AISC 及数据中心的相关能力。而随着亚马逊、谷歌等公司对定制 ASIC 和数据中心光模块 DSP 芯片需求的增长,公司的数据中心业务已经成长至公司整体收入的 7 成以上,是公司业绩的最大影响项。

此外,传统业务中的企业网络、运营商基建、消费电子和汽车及工业的收入占比都下滑至 1 成及以下。

3.1 数据中心业务

迈威尔科技 Marvell 在 2026 财年第一季度的数据中心业务实现营收 14.4 亿美元,环比增长 5.5%,符合市场预期(14.4 亿美元)。公司数据中心业务本季度的增长主要来自于 AI 业务的带动,主要是定制 ASIC 和光模块 DSP 芯片等方面。

虽然本季度数据中心的表现符合市场预期,但从环比增长来看,本季度数据中心的环比增长收窄至 0.75 亿美元。虽然云服务大厂的资本开支相对更侧重于下半年,但公司相关业务增长的明显放缓,还是会增加市场对公司成长性的担忧。

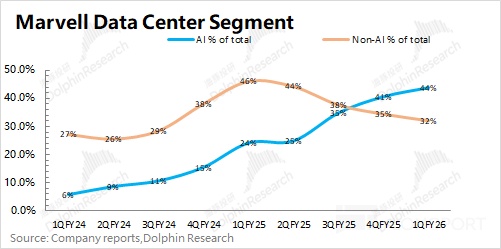

当前 AI 业务已经占据数据中心业务中的大部分,海豚君预期公司本季度 AI 收入为 8.3 亿美元,环比增长 0.93 亿;而非 AI 业务本季度预期环比有所回落。当前 AI 业务占总收入的占比已经将近 44%,而公司管理层本身的目标就是将 AI 收入占比提升至 50% 以上。

而不同于英伟达关于主权 AI 和创业公司的两大叙事,Marvell 当前仍主要依托于 CSP 云服务大厂的资本开支。原本公司的逻辑也是围绕于定制 ASIC 芯片,在 AI 芯片市场中获取一定的份额,因而大厂资本开支对公司业绩面影响较大。

虽然四大核心云厂商在本季度的资本开支环比有所回落,但公司数据中心环比仍能正增长,主要也符合公司的定制 ASIC 芯片是进入者,抢市场份额的角色。因而即使之后 CSP 云服务大厂的资本开支增速开始下滑,公司 AI 业务仍有望实现增长。

当前亚马逊的 Trainium 2 芯片贡献公司 AI 业务的主要增长,且公司也已经获得了微软及亚马逊后续产品的订单,预计微软的 Maia Gen2 和亚马逊的 Trainium 3 将在 2026 给公司的 AI 业务带来更多增量。但另一方面也不容忽视,公司在定制 ASIC 芯片方面还面临着 AVGO、AIchip 的竞争。结合公司给出的数据中心下季度环比增长 5% 左右的预期来看,AI 业务的增量将继续收窄,近期难以带来高增长,仍需要等待后续的新产品表现。

3.2 其他业务

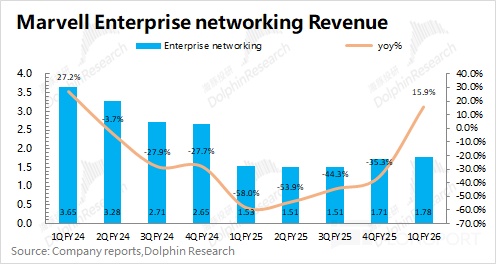

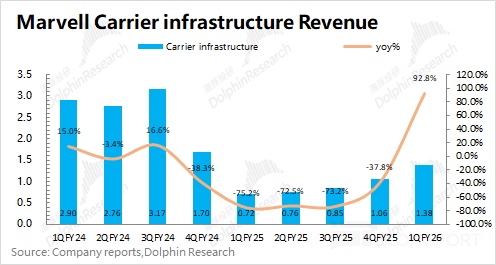

1)迈威尔科技 Marvell 在 2026 财年第一季度的企业网络业务和运营商基建业务分别实现营收 1.78 亿美元和 1.38 亿美元。两项业务本季度环比都有所回暖,反映出公司及园区的网络产品需求、运营商的光通信芯片和 5G 基站芯片等相关需求持续复苏。

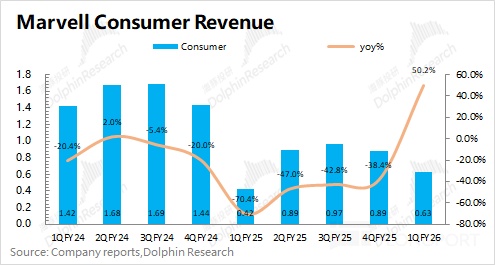

2)迈威尔科技 Marvell 在 2026 财年第一季度的消费电子业务实现营收 0.63 亿美元,同比增长 50%。公司消费电子业务,主要包括存储控制器、WiFi 芯片等产品,主要受季节性因素和游戏需求的影响。

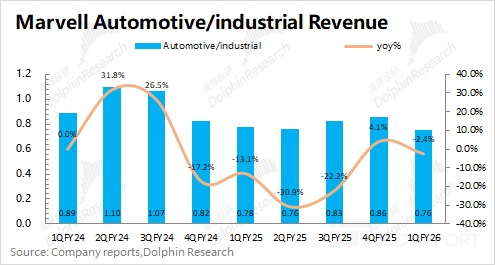

3)迈威尔科技 Marvell 在 2026 财年第一季度的汽车/工业业务实现营收 0.76 亿美元,同比下滑 2.4%。公司汽车/工业业务,主要涵盖自动驾驶、车载娱乐系统、工业机器人等领域,公司主要提供车载以太网等相关产品。尽管汽车终端市场的收入环比增长,但工业终端市场的下滑完全抵消了这一增长(工业领域的订单模式在任何季度都可能出现大幅波动)。

交易商排行

更多- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61