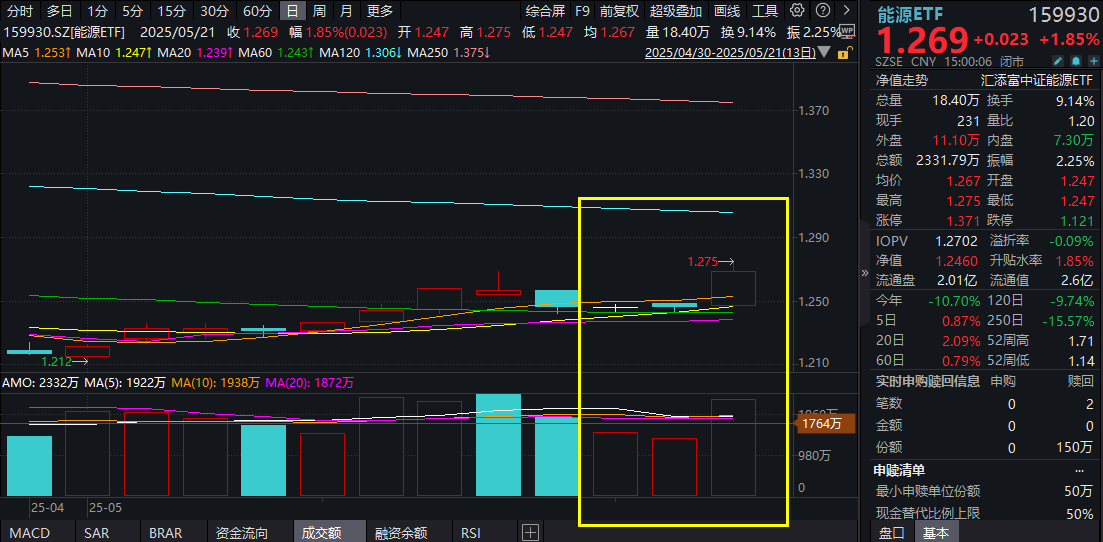

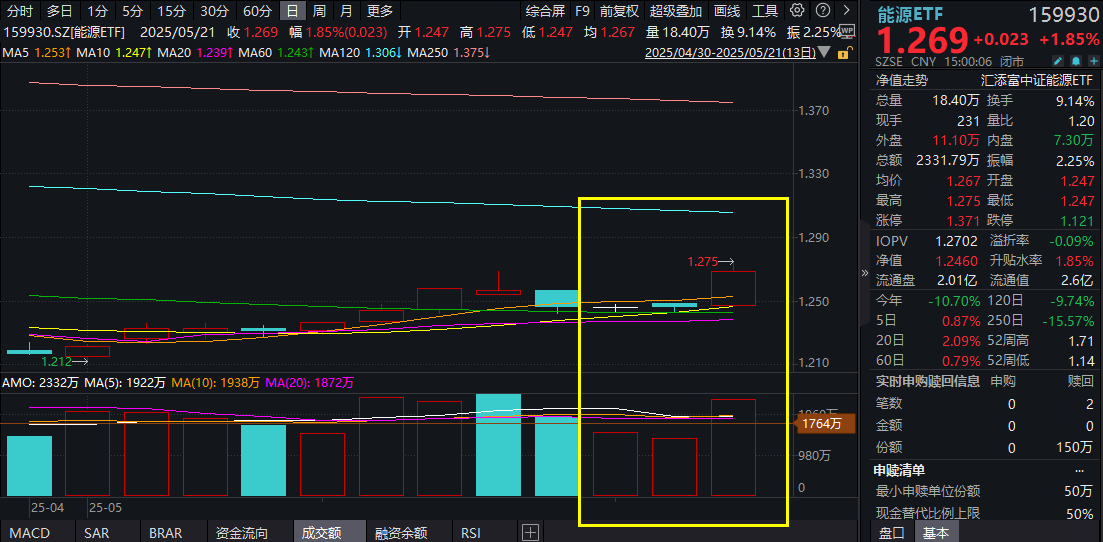

LPR年内首降10BP,煤炭股普涨!中国神华公布未来三年股东回报规划,仅含26只煤油股的能源ETF(159930)放量涨近2%!

5月21日,受降准降息利好,高股息的煤炭板块集体冲高。特色ETF方面,仅含26只煤油股的能源ETF(159930)放量涨近2%。

能源ETF(159930)标的指数成分股中,煤炭股全线飘红,山煤国际涨超6%强势领涨,晋控煤业涨超5%,陕西煤业涨超4%,新集能源、兖矿能源涨幅居前,石油板块涨跌分化,三桶油集体上冲,海油工程、海洋发展等回调。

个股消息面上,煤炭股龙头中国神华5月20日公告称,公司拟实施2025-2027年度股东回报规划,2025-2027年度每年以现金方式分配的利润不少于当年实现的归属于公司股东净利润的65%。同时拟授予董事会一般授权,回购不超过于股东大会和类别股东会通过相关决议案当日已发行H股总数(不包括库存股份)10%的H股股份。

宏观消息面上,5月20日,LPR下调10BP如期而至,迎来年内首次下调!昨日起,国有六大行及部分股份行启动年内首次人民币存款利率下调,对活期、定期、通知存款利率下调幅度在5到25bp之间,其中一年期存款首次跌破1%。

此外,自央行于5月7日宣布降准降息以来,银行理财市场也随之出现一轮调整。据不完全统计,近期有超过百只理财产品的业绩比较基准被下调,多只降幅超过100个基点。

低利率环境下,利率中枢下移、优质非标资产供给有限且收益率下降,稳健、无风险资产出现“资产荒”,在此背景下,煤炭板块高股息优势突出!

此外,受关税政策缓和影响,国际油价上涨,ICE布油连续4日冲高!贸易冲突缓和带动原油需求预期回升,地缘动荡背景下能源安全重要性凸显,油气资源板块长期配置价值突出!

【煤炭板块:周期与红利兼具,盈利合理且可持续】

开源证券表示,周期与红利兼具,盈利合理且可持续。复盘煤炭二十年,煤炭股多数时间体现为周期属性,煤炭股价与煤价基本存在同涨同跌的相关性;近三年时间,煤炭股开始体现出红利属性,尤其是2023年四季度开始,国内经济复苏放缓且利率有所下行,煤炭股已演变为具备现金流充沛且高股息的特质,成为防御性投资配置策略的首选。截至目前,煤炭股的红利属性深入人心,但实际上煤炭股作为传统的周期股,其周期属性仍旧存在,当前煤炭股已具备了周期与红利的双重属性。(来源于开源证券20250521《2025年中期投资策略丨煤炭:红利与周期双逻辑,煤炭攻守兼备》)

【石油板块:原油需求有望回升,关注地缘政治和供给端不确定性】

光大证券表示,贸易冲突缓和带动原油需求预期回升,IEA小幅上调原油需求预期。IEA预计,尽管近期经济放缓,但新兴经济体仍然是原油需求增长的主要驱动力,25年将增加86万桶/日,26年将增加100万桶/日。此外地缘政治前景不明,俄乌双方谈判未有明显成果,地缘动荡背景下能源安全重要性凸显。三桶油”响应国家“增储上产”号召,中国石油、中国石化、中国海油2025年上游资本开支计划分别为2100、767、1300亿元,油气当量产量预计分别增长1.6%、1.3%、5.9%,在地缘政治不确定性仍存的背景下,光大证券持续看好“三桶油”及下属油服企业。(来源于光大证券20250519《原油需求有望回升,关注地缘政治和供给端不确定性》)

【能源ETF(159930):聚焦煤、油两大传统资源板块】

数据显示,能源ETF(159930)标的指数(000928)成份股数量仅26只,含煤量58%,含油量42%。中国神华、中国石油两大权重股占比超29%,包括陕西煤业、中国石化、中国海油在内的前五大权重股占比超60%!前十大权重股占比77%!

当前传统能源板块高股息,基本面稳健,长期配置价值突出!相关产品能源ETF(159930)仅含26只煤炭股+石油股,一键把握传统能源投资机遇,为全市场稀缺品种!全市场仅此一只!

风险提示:基金有风险,投资需谨慎。能源ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61