【一周科技动态】苹果“背刺谷歌”意在何为?英伟达Q3试水GB300?鲍叔硬“杠”川普!

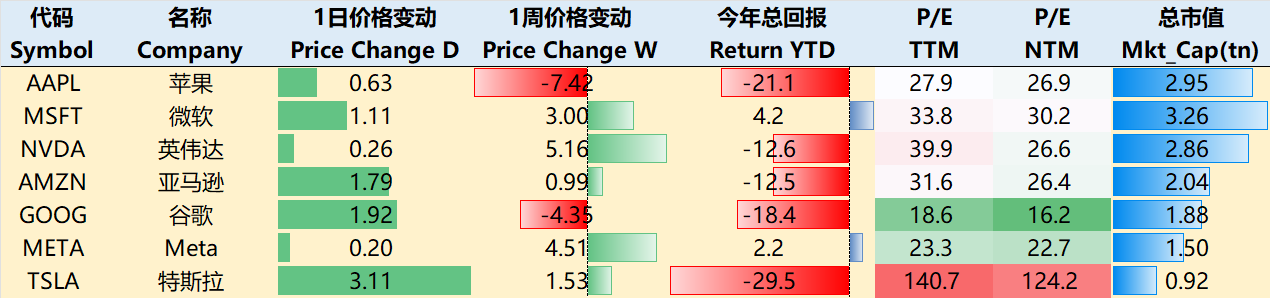

涨跌纷纭——一周大科技表现

本周宏观主线:黄金暂歇Crypto接力,鲍叔硬“杠”川普

5月7日的FOMC会议毫不意外地连续第三次暂停加息,会议声明强调经济不确定性增加,首次明确“失业率上升和通胀加剧的风险双升”。鲍威尔在发布会上驳斥政治压力,称高关税可能导致通胀和失业率同步攀升,暗示降息或推迟至下半年。川普自然不满地称其“太迟先生”,加剧府院矛盾此前。此钱新债王Gundlach警告年底通胀或破4%,美联储或被迫降息甚至启动收益率曲线控制(YCC)。

川普的第一个“大事件”达成——美英初步关税协议确定了一个底线(基准的10%)。对英汽车关税降至10%(前10万辆)、钢铝关税归零,但美保留10%基准关税,同时警告他国税率或更高。欧盟拟对950亿欧元美国商品实施反制,并向WTO提起诉讼,矛头直指汽车、飞机等产品。贸易冲突加剧全球供应链压力,美国3月贸易逆差环比扩大9.6%

本周已然相当数量的财报公布,其中消费行业公司多提逆风,而广告行业则继续分化,AI和云服务行业继续保持繁荣。

大科技本周整体反弹,除了苹果公布Safari搜索量首次出现下降,并引入AI搜索,对Google和其自身的预期产生变化。

至5月8日收盘,过去一周,大科技公司多数反弹。其中 $苹果(AAPL)$ -7.42%, $微软(MSFT)$ +3.00%, $英伟达(NVDA)$ +5.16%, $亚马逊(AMZN)$ +0.99%, $谷歌(GOOG)$ -4.35%, $Meta Platforms, Inc.(META)$ +4.51%, $特斯拉(TSLA)$ +1.53%。

影响资产组合的核心交易策略——一周大科技核心观点

Apple为何要此时“背刺”Google一把?

周三,Apple的服务业务高级副总裁Eddy Cue放出消息,4月的Safari浏览器搜索量首次出现下滑,并且归因于AI的应用,同时打算把AI搜索添加到浏览器。

AI取代传统搜索这种声音层出不穷,但从Apple这样“局内人”的口中确认这样的消息更有“转折”意义,也使内置搜索的Google当天吓跌了7%。

包括郭明錤在内的市场分析师都担忧Google在搜索广告的地位将被极大程度上动摇,甚至成为当年“Yahoo”一样退出历史舞台,理由包括但不限于:

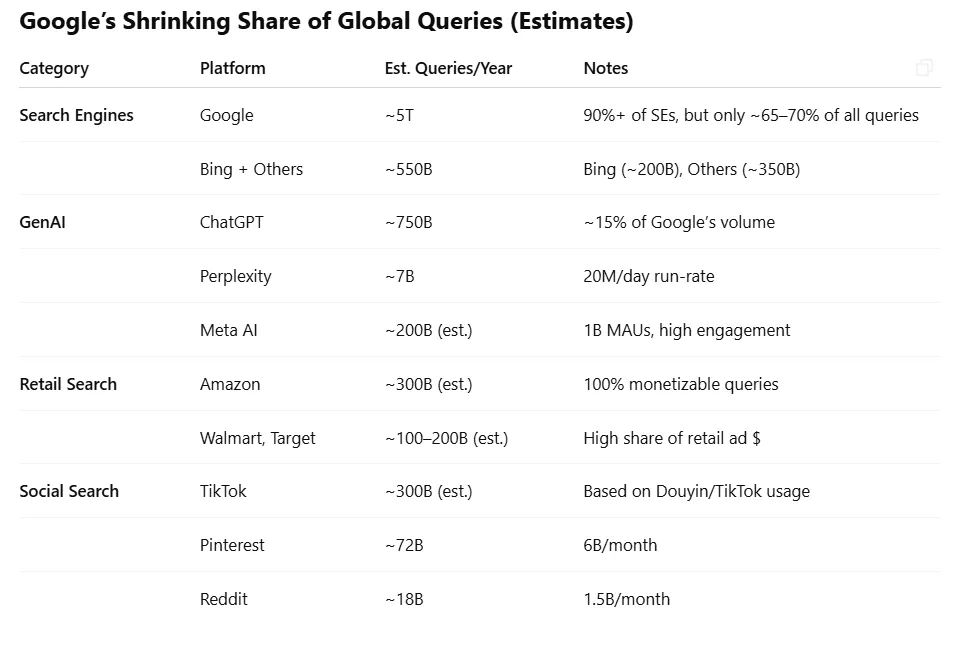

“AI搜索”挤压“传统搜索”。虽然在GOOG报表上暂未显示,但只是GenAI服务商目前还只是抢占搜索市场份额,并未开始广告业务;即便是搜索广告的客观展示内容,技术上也不会成为AI搜索的阻碍;

搜索市场份额需要下降到一定程度才会影响到广告业务,暂时没有影响到广告业务,包括OpenAI在内的AI产品功能上还未提升;

Google的搜索业务本身也是“抢占时间”的游戏,与22年市场担忧Tik Tok将取代META的社交矩阵一样。

大家一直都在担心GenAI将取代搜索业务,并Price-in在搜索业务上(GOOG是Mag7中估值最低的公司),从三方调查的数据看,Google搜索业务的市占率也确实从AI前的90%下降到不到70%。

反过来,Google也在AI转型上最下血本的公司之一,不断升级AI嵌入到现有的搜索广告活动中(主动提升广告效率,增强货币化能力)。

比较有潜力的是商业查询(如电商、本地服务广告),广告主对AI搜索展示花费意愿相同或者更高,平台主要需解决AI搜索的广告嵌入问题;

Google的原有生态建立在Chrome浏览器中,但AI平台目前均需借助其实现,浏览器份额(Safari、Bing)除非OpenAI自己出一个生态浏览器取代Chrome,就像当年Chrome取代IE一样,且目前AI大厂的混战也使得没有哪家能强大到脱离现有浏览器生态。

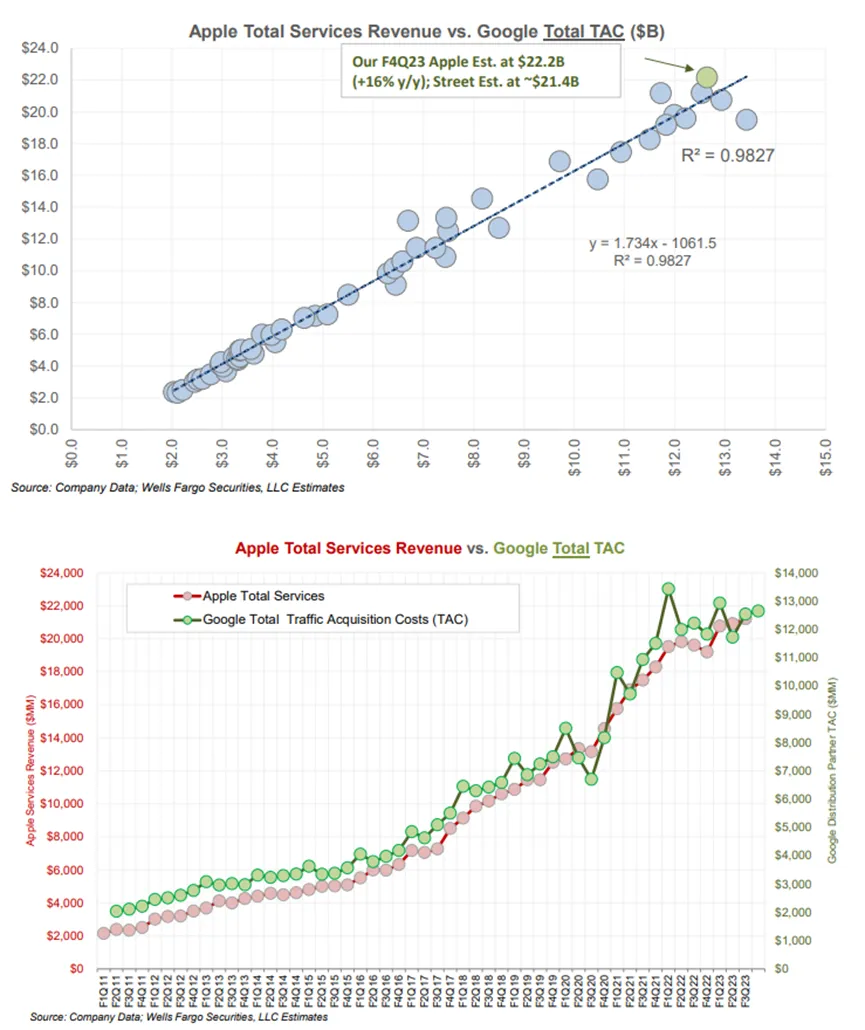

更重要的是,Google作为Safari的默认搜索引起,反过来是要给Apple“交税”的,Apple给Google提供流量TAC (Traffic Acquisition Costs),大概是Google这部分广告收入毛利润的20%。

这种“伤敌一千,自损两百”的表态,为什么要Apple来做?

苹果自身的“业绩焦虑”。硬件业务受经济周期和某些不可抗力的影响,甚至降低了增长预期,服务只能独挑大梁,但也面临“断粮”风险(开放第三方支付和应用商店、降低App Store抽成),Eddy Cue正好是Service副总裁。

降低反垄断争议。Google分成给Apple来获取默认搜索引擎的地位,本就面临美国司法部反垄断诉讼,若削减将直接影响Services利润。与其让外界担忧巨头搞垄断,不如先直接“敞开大门”接纳新的AI搜索——若成功“转型”,则可以多元货币化渠道降低反垄断风险,若效果不佳,也证明与Google合作是最优化的“效率之举”。

Eddy Cue本人的表达与新闻的误差。他其实更想突出AI在未来的潜力,除了按戳了一把Google的搜索,他甚至还黑了一把自家产品:”AI可能使消费者10年后不再需要iPhone“。不知道Steve Jobs听到这番发言会作何感想?但我想他的出发点是”居安思危“——正因为我们(Apple)考虑到这个风险,所以我们会尽力不让这个Worst Scenario发生。

期权观察家——大科技期权策略

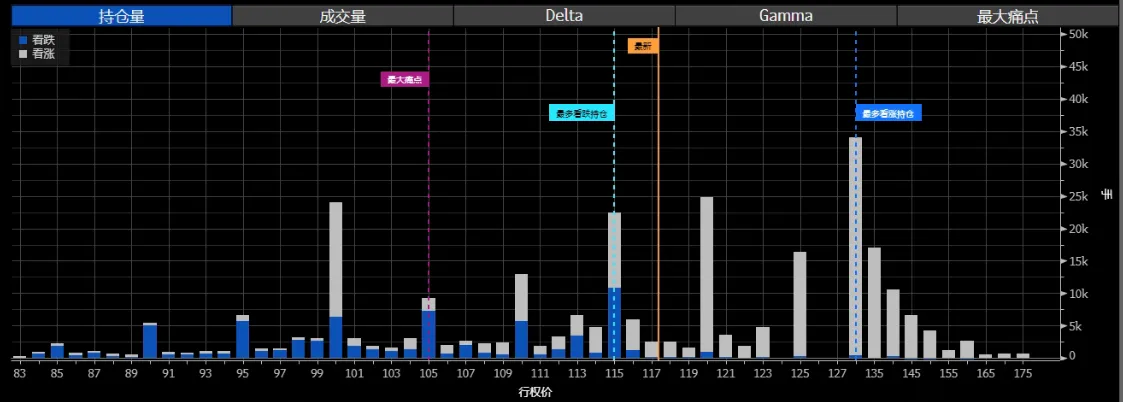

本周我们关注:NVDA在等大单入场?

川普计划撤销此前人工智能芯片限制,考虑“将用一条更简单的规则取代它”。此前包括NVDA在内的主要科技公司都强烈反对。

GB300计划在第二季度进行小规模试产,主要集中在7-8月份,如果产量令人满意,将在Q3开始量产,此后将逐步取代GB200系列。计划在未来两个月内针对中国市场推出其H20的AI芯片的降级版本。

5月30日(财报当周)到期的未平仓期权中,同时最大痛点出现变化,在PUT和CALL最大未平仓的价格之下,说明暂时在未有更多开单的情况下,有市场向下将价格压低的动力。

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

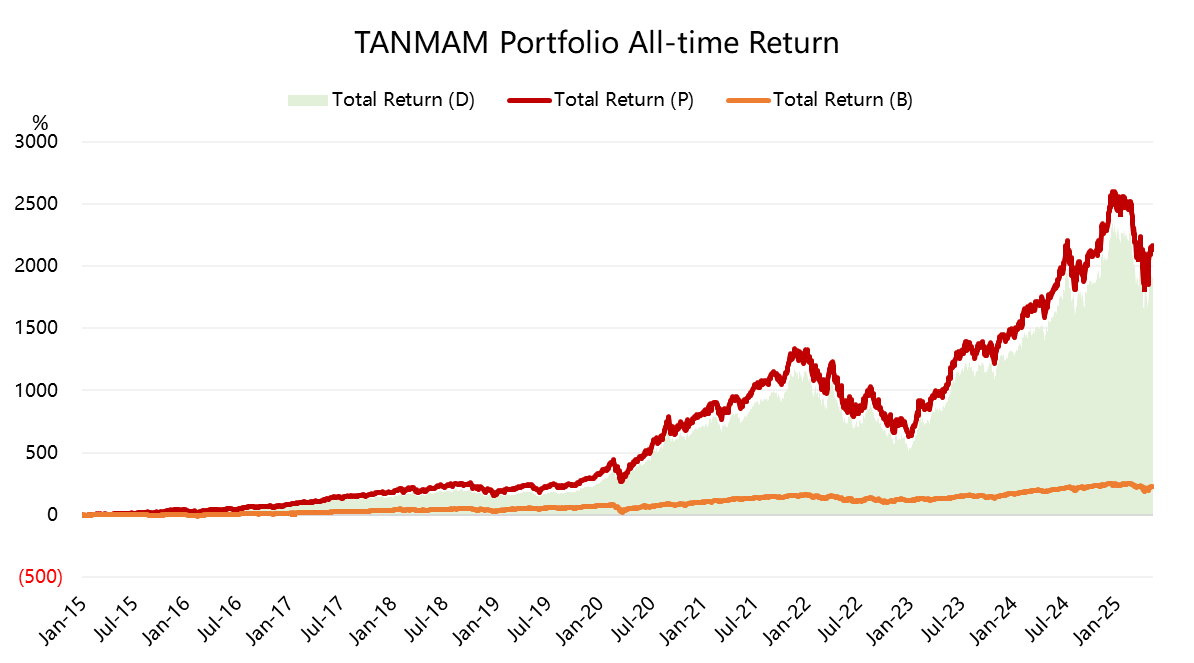

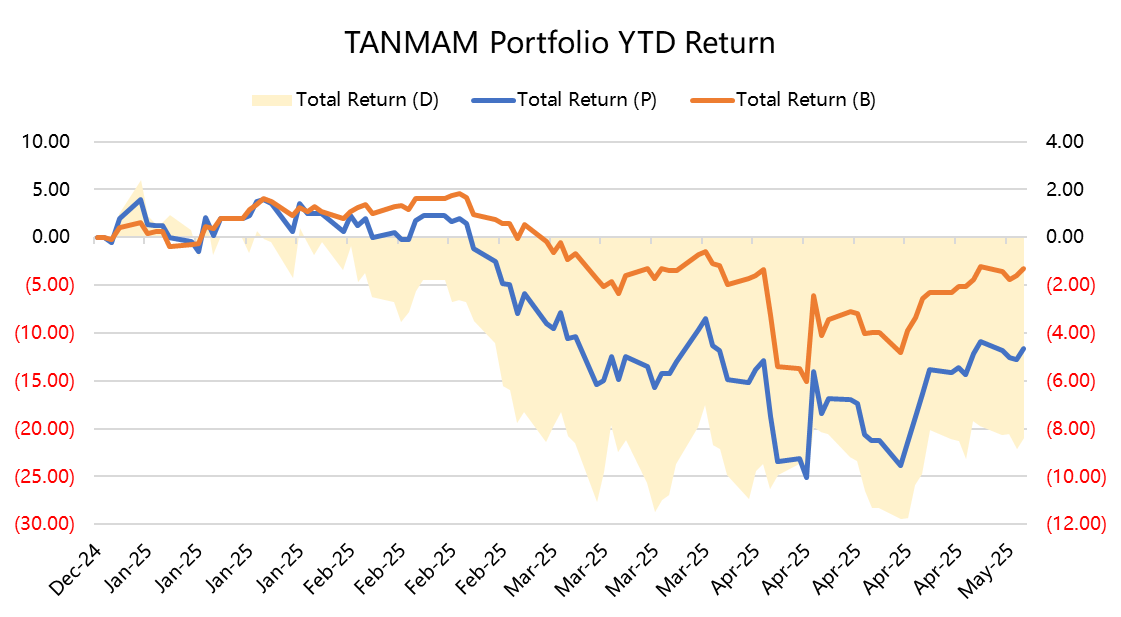

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超 $标普500ETF(SPY)$ 的,总回报达到了2160.93%,同期 $标普500ETF(SPY)$ 回报228.50%,超额收益1932.44%。

今年以来大科技股出现回调,回报为-11.67%,不及SPY的-3.3%;

过去一年组合的夏普比率上升至0.73,SPY为0.4,组合的信息比率0.82。

$纳指100ETF(QQQ)$ $纳指三倍做多ETF(TQQQ)$ $纳斯达克(.IXIC)$ $纳指三倍做空ETF(SQQQ)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51